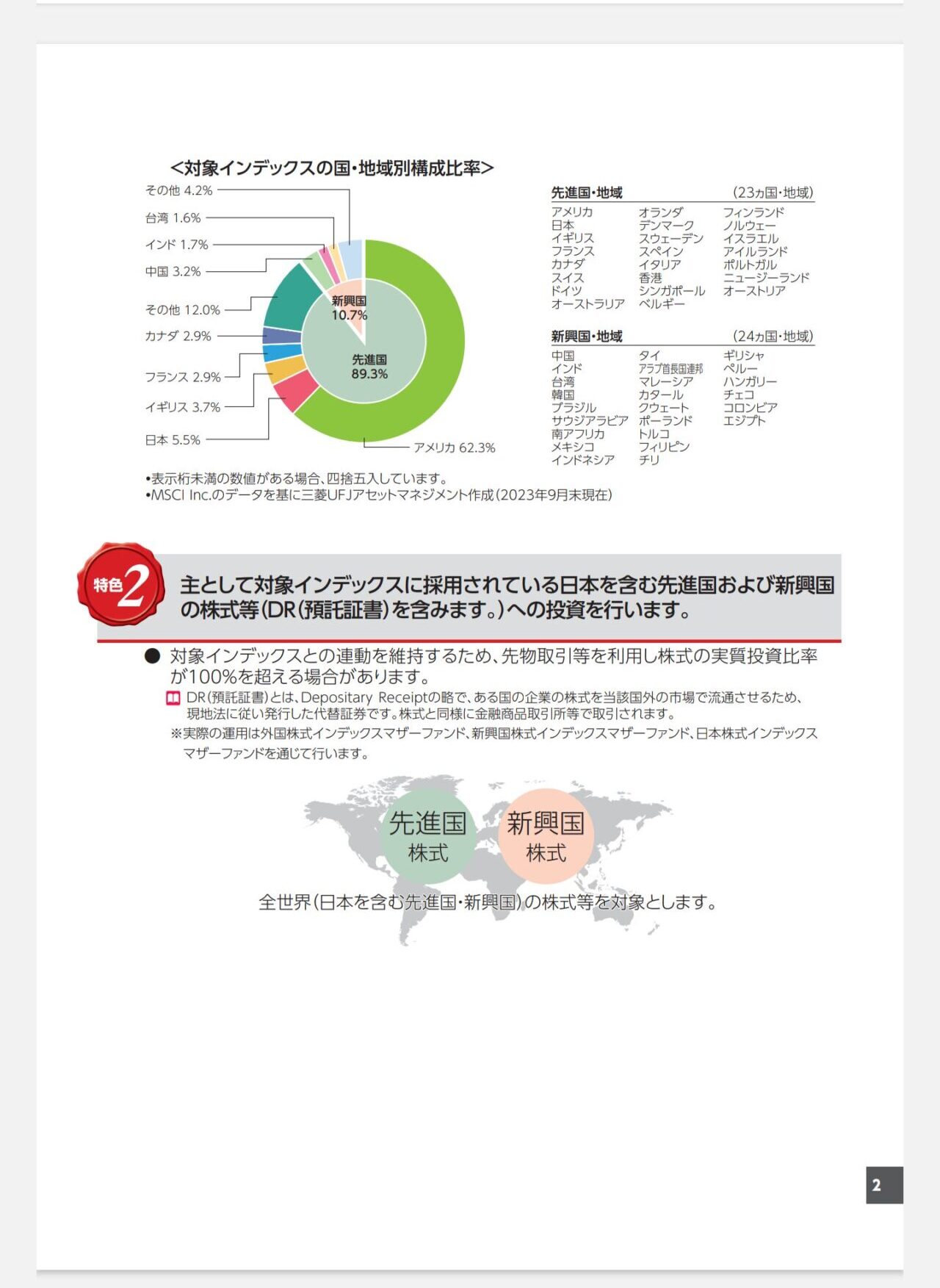

こんにちは、非課税期間が無期限化され、生涯及び年間投資上限額が大幅に拡充された少額投資非課税制度(NISA)を通じた個人の海外投資が新たな円安圧力になると3日付日経朝刊で報じられました。日経によると、個人が毎月3,000億円超を株式など海外資産に投じる試算が出ているとしています。特に月前半に円安となる場面が増えそうだと報じています。「長期、分散、低コスト」の原則に基づき、世界の市場平均(時価総額加重平均)にほぼ近い全世界株価指数に連動する全世界株式インデックスファンドに投資をしていれば、90数%は米国や北米、欧州、オセアニア、新興国株式といった海外の株式を保有することになります。日経が報じた試算が合っていようが、合っていまいが、リスク許容度の範囲内でこういった投資信託に投資をするのは基本に忠実で、極めてまっとうな判断だと思います。投資方針に影響を与える話ではないと判断します。

楽天証券広告

SBI証券広告

堂々と全世界株式に

詳しい記事の内容は該当日付の日経朝刊を読むか、日経電子版のリンク(該当記事は有料会員限定記事)をご参照ください。仮に試算通りに、NISAを通じた個人投資家の投資行動が円安圧力になったとしても、「円安を食い止る」「日本を守るため」なんていって、日本株式により多く投資すると考える必要は全くないと思います(なお、円安は一般的に輸出企業が主軸かつ中軸を担っている日本株式にとっても基本的には株高へ強い追い風になるとされています)。個人の資産形成は取りうる範囲内でリスクを取った結果、相対的により合理的に、より手軽に、よりおおむね期待リターンが期待できると判断できる資産を選択するのが、多くの人に向いていると思います。端的に言えばリスク許容度の範囲内で「長期、分散、低コスト」の大原則に基づいてリスク資産に投資をすることです。大原則に最も忠実なのが、時価総額加重平均型の全世界株式インデックスファンドです。堂々と胸を張ってNISAなどを通じて全世界株式投資をして何ら問題ありません。日本株式への投資は、各企業や経済界などが自ら努力して日本企業の価値や魅力を高めるのが一義的な話であって、個人投資家に求めるものでは決してないと思います。ましてや個人投資家の投資先選定が円安圧力になったとしても、いいことでも悪いことでもありません。あくまで投資対象を判断した結果起きる(かもしれない)現象の一つに過ぎません。個人の資産形成を後押しするNISAで日本株式へ誘導したり、特別な優遇策を求めたりするのは言語道断です。ちなみに今後、世界に比べて日本株式が大きく上昇すれば、時価総額加重平均型の全世界株式インデックスファンドに占める日本株式の割合は高くなります。

コメント