こんにちは、でんです。2021年3月18日の米国市場は長期金利(10年債利回り)が1.7%超にまで急騰し、S&P500指数、NASDAQ100指数、ダウ平均の主要3指数がいずれも下落しました。特にハイテク株の多いNASDAQ100指数は3%以上下げました。19日の日本市場も米国市場の流れを受け、東証株価指数(TOPIX)、日経平均ともに下がっています。しかし、S&P500指数や全米株価指数、全世界株価指数に連動したインデックスファンドに長期投資している人は、何ら気にすることなくペースを守った投資で問題ありません。

よくあること

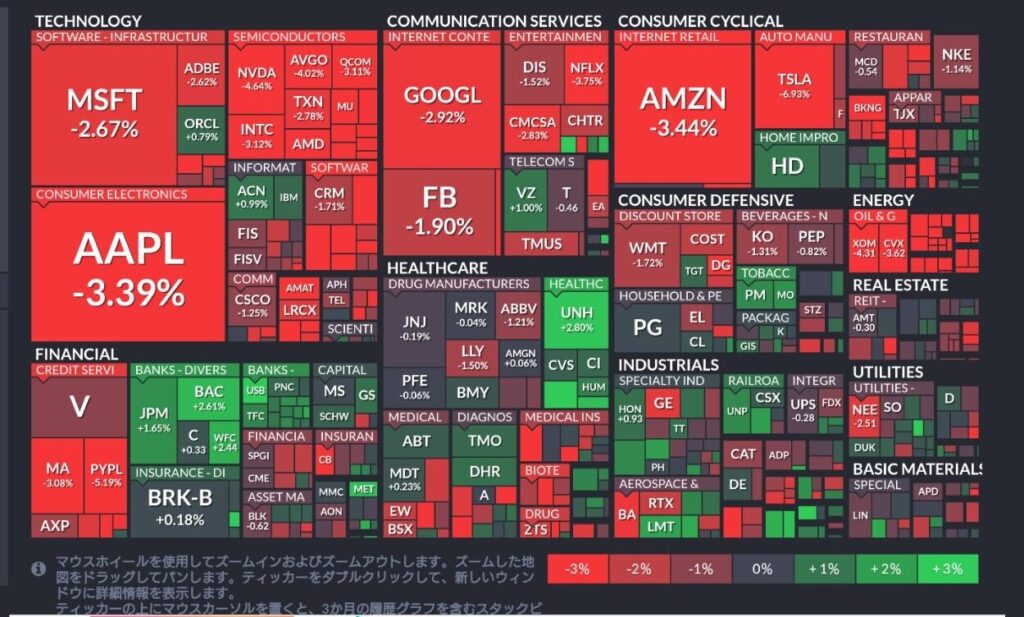

今回はハイテク銘柄や株価収益率(PER=株価/1株当たりの純利益)の高い銘柄を中心に値を下げました。S&P500指数銘柄で見ると、有名どころではアップル、アマゾンが3%超下げています。大型マネーゲーム株のテスラに至っては7%近く下げています。しかし、金融株などの低PER株は比較的底堅く推移しています。歴史的に金利が上昇し、高PER株を中心に売られた調整局面はよくあることです。日々の値動きに驚いてろうばい売りしてしまっては、長期的なリターンを損ねる恐れが高まります。そもそもこの程度の調整で痛手になるのでは、はっきり言ってリスクを取り過ぎです。高格付け国内債券インデックスファンド(代替の個人向け国債10年変動、インターネット預金含む)といった低リスク、無リスク資産にも資金を振り分けた方がいいと思います。もちろん、生活防衛資金とは別です。当ブログでは生活防衛資金を2年以上を勧めています。

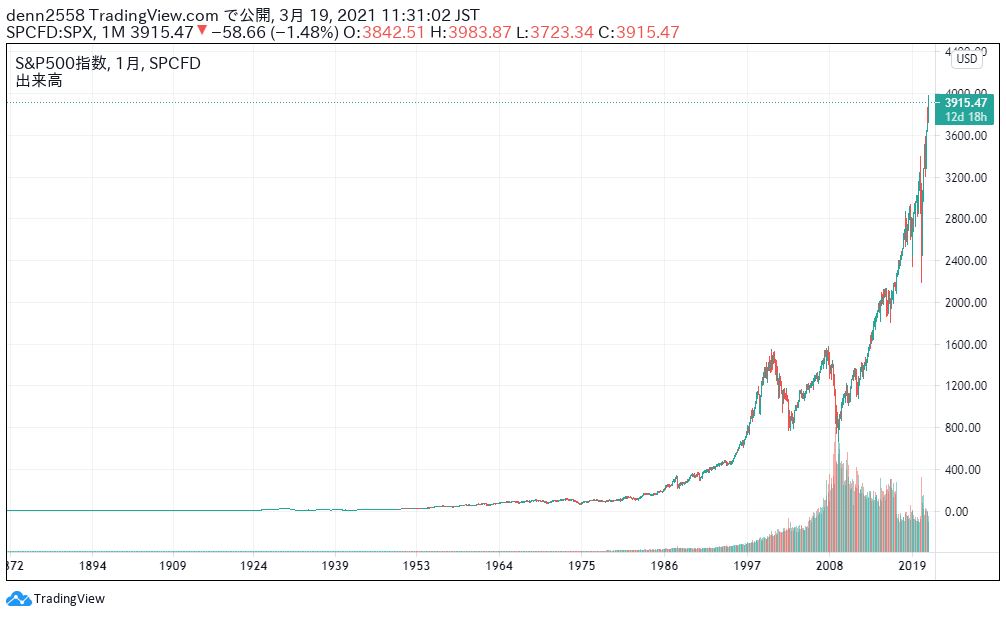

幾度の暴落を乗り越える

米国株や全世界株は高値から9割近く資産が吹き飛んだ1920年代末の世界恐慌、6割近く暴落した2000年代末のリーマンショック、2020年の1カ月で3割以上下落した新型コロナショックなどの幾度の暴落、数えきれないぐらいの調整局面を乗り越え、右肩上がりで成長してきました。より便利な生活を送りたい、快適に過ごしたいという人間の欲求を原動力に技術が進歩し、企業が利益を生み出して資本が拡大するといったサイクルが続いてきました。筆者はこうした資本主義のメカニズムが今後も続くと思っています(もちろん格差拡大などの課題はあります)。自分が生きている間に30%以上の暴落は確実にあると思います。しかし、長期的に米国株や全世界株は暴落や調整局面を乗り越え、上昇すると判断しています。

投資の大原則[第2版] 人生を豊かにするためのヒント [ バートン・マルキール ]

価格:1,760円

(2021/3/19 12:20時点)

感想(5件)

このブログに来ていただき、最後まで読んで下さり、ありがとうございました。今回は急きょ予定していた内容を変更しました。日々の値動きに惑わされず、航路を守って長期投資を続けていきたいです。

コメント