こんにちは、でんです。米国株や全世界株に長期投資をする手法としては、低コストのインデックス型投資信託に投資を続けるのが基本です。積み立て型少額投資非課税制度(つみたてNISA)、個人型確定拠出年金(iDeCo)の活用を勧めてきました。お勧めの指数に米国S&P500指数、全米株価指数、全世界株価指数を挙げてきました。しかし、S&P500指数や全世界株価指数ならば東証の上場投資信託(ETF)で購入することもできます。今回はお勧めの東証外国株ETFを紹介します。

東証外国株ETF購入の注意点

- 二重課税調整対象を選ぶ

- マーケットメイク対象を確認

近年、S&P500指数や全世界株価指数、おまけにNASDAQ100指数といった主要株価指数のETFは本場米国のETFと遜色がないぐらい低コストの商品が出てきています。しかし、購入する上での注意点があります。通常外国株式の配当は現地で一度課税され、さらに日本国内でも課税されます。いわゆる二重課税問題です。米国株を例にすると、配当金は日米合算で約28%課税されることになります。日本株や日本株投資信託の約20%よりも高いです。確定申告をすれば一部を取り戻せますが、二重課税を完全に解消できるのは限りません。そこで2020年1月から投資信託等を経由して支払った外国所得税は、分配金の源泉所得税額から控除できるようにする調整措置が取られるようになりました。外国株の東証ETFを購入する場合は、二重課税調整対象であることが大前提です。二重課税調整対象ならば日本株と同じ課税額になります。

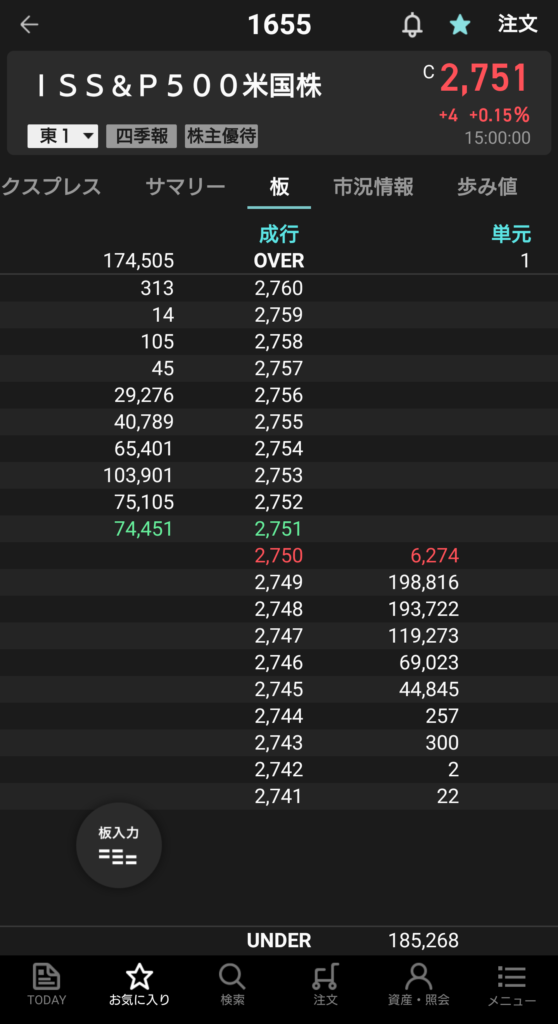

加えて、マーケットメイク対象の有無も確認しましょう。マーケットメイクは、取引所から指定されたマーケットメーカーが常に「売り気配」と「買い気配」を提示しています。外国株のETFは国内株ETFやトヨタなどの大型株に比べ、流動性が低いです。マーケットメイカーによる気配提示がないと指数から乖離した取引値で売買してしまう恐れがあります。マーケットメイクによる売買板が厚い銘柄を選ぶようにしましょう

お勧めETF

お勧め東証ETFを紹介します。いずれも二重課税調整対象かつマーケットメイク対象銘柄です。※信託報酬は税抜き

- S&P500指数

MAXIS米国株式(S&P500)上場投信(2558、信託報酬年0.078%)

優良米国株インデックス投資信託eMAXIS Slim 米国株式のETF版です。経費率が同クラスで最安値で同じマザーファンドで運用しています。

iシェアーズ S&P 500 米国株ETF(1655、信託報酬年0.15%)※6月18日までは年0.075%

ブラックロック・ジャパンが運用するETFです。米国ETFのIVVの日本版とも言えます。純資産総額がそこそこ大きいです。経費率ではやや劣りますが、売買板は2558よりも厚いです。

- 全世界株価指数

MAXIS全世界株式(オール・カントリー)上場投信(2559、信託報酬年0.078%)

王道の全世界株投資信託eMAXIS Slim 全世界株式(Slimオールカントリー)のETF版です。売買板がやや薄いので注意です。

- NASDAQ100指数

上場インデックスファンド米国株式(NASDAQ100)(2568、信託報酬0.25%)

米国のハイテク株価指数NASDAQ100に連動するETFです。本場のQQQクラスの安さです。

MAXISナスダック100上場投信(2631、信託報酬年0.2%)

2021年2月25日に上場したばかりのETFです。税抜きでは信託報酬0.2%と米国のQQQと同額になりました。先述の2568とともにNASDAQ100ETFの経費率は本場と変わらないレベルになってきています。

このブログに来ていただき、最後まで読んで下さりありがとうございました。最後に念のため申し上げますが、配当金を再投資していくならば投資信託の方が有利です。米国株や全世界株ならばETFと遜色ない経費率になっています。ただし、NASDAQ100の投資信託とETFの経費率差はまだまだあります。

コメント