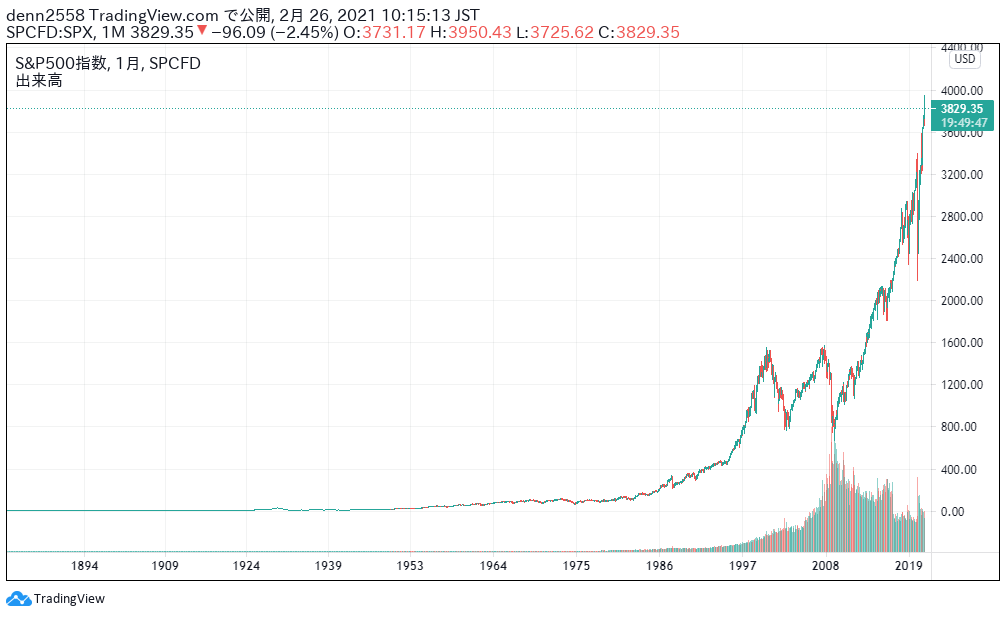

こんにちは、でんです。2021年2月25日の米国市場は主要500社でつくるS&P500指数、ハイテク銘柄によるNASDAQ100指数、大型株30社のダウ平均がいずれも下落しました。特にNASDAQ100指数は3.56%と大幅に下げました。26日の日本市場も米国市場の下落の流れを受け、東証株価指数(TOPIX)が2%近く、日経平均が2.5%近く下落しています。しかし、こうした株価の下落自体はよくあることです。米国株や全世界株の株価指数は、歴史的に見れば長期では右肩上がりで上昇しています。焦って売却せずに、ペースを守り投資を続ければ問題ありません。

買い持ち続ける

- 金利上昇が下落要因

- いずれ上昇に転じる

今回の株価調整は米国の長期金利が急上昇したことが要因とされます。株価収益率(PER=株価/1株当たりの純利益)の高い銘柄を中心に値が崩れ、相場全体に波及しました。超高PERでマネーゲーム株のテスラは8%以上下げています。ほかにも、ハイテク銘柄を中心に値を下げています。米国市場の流れを受けた日本市場も同様で、相場をけん引してきたハイテク銘柄やマネーゲーム株を中心に下落しています。もしかすると、株価下落は数%、あるいは10%以上の下落につながるかもしれません。しかし、S&P500指数や全米株価指数、全世界株価指数に連動するインデックス型投資信託や上場投資信託(ETF)は売り時とは全く考えません。理由は①歴史的に無数の調整局面や幾多の暴落を乗り越え株式市場は長期では右肩上がりで成長している②いつ上昇に転じるかはプロでも予測困難で売買タイミングを図るのは極めて難しい-を理由に挙げます。仮にうまく売り抜けたとしても、今後どこかで来るであろう上昇を逃してしまう可能性が高いです。

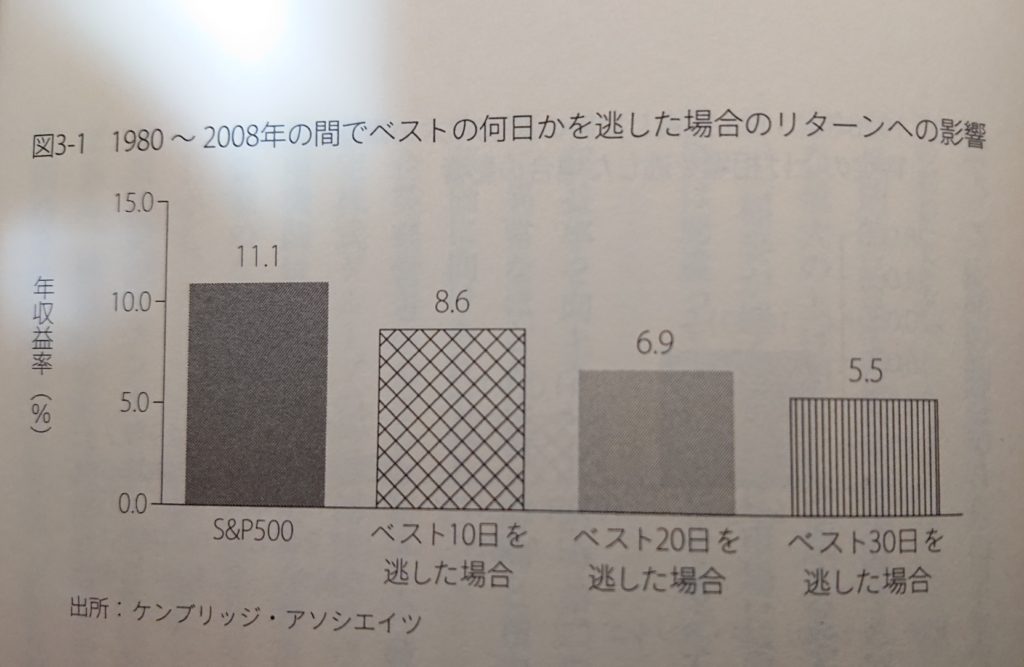

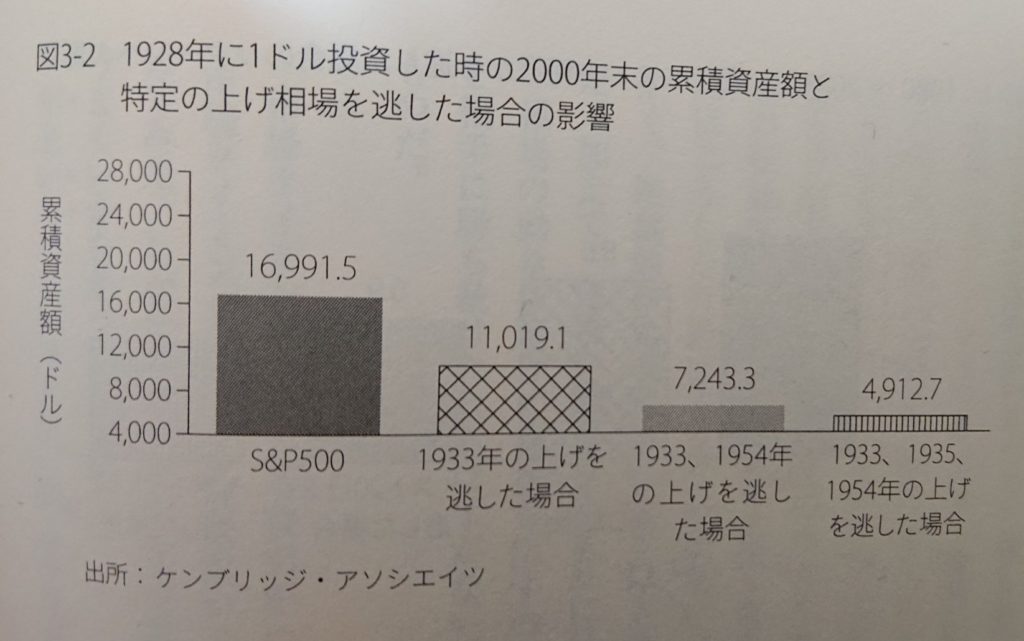

米国の資産運用会社でらつ腕をふるったチャールズ・エリス氏の名著「敗者のゲーム」に学びます。1980年から2008年の間、最も上昇したベスト10日(期間全体の0.25%未満)を逃すだけで、リターン平均が年11.1%から年8.6%と2割以上も下がります。ベスト30日(期間全体の0.5%)を逃すとリターン年5.5%に半減してしまいます。28年のうちの30日の上昇を逃しただけです。いかにタイミング売買が難しいかを示していると思います。さらに長期で分析すると、過去75年間の株式リターンの大部分は、上昇率のベスト60カ月(5年間、全体のわずか7%)に達成されているとされています。110年間で上昇ベスト10日を逃すだけで、利益の3分の2を失うという試算もあります。例えば1928年にS&P500指数に1ドル投資した時の2000年の累積資産額は1万7000ドル弱です。しかし、1933年の上昇を逃すと1万1000ドルになります。1933年、1935年、1954年の上昇を逃すと4900ドルにまで下落します。エリス氏は著書の中で「投資家は『稲妻が輝く瞬間』に市場に居合わせなければならないということだ。相場のタイミングに賭ける投資は間違っており、決して考えてはいけない」と市場に残り続ける重要性とタイミング投資の危険性を強調しています。

価格:1,870円

(2021/2/26 10:25時点)

感想(15件)

このブログに来ていただき、最後まで読んで下さり、ありがとうございました。冷静に相場に残り続けていきたいです。

コメント