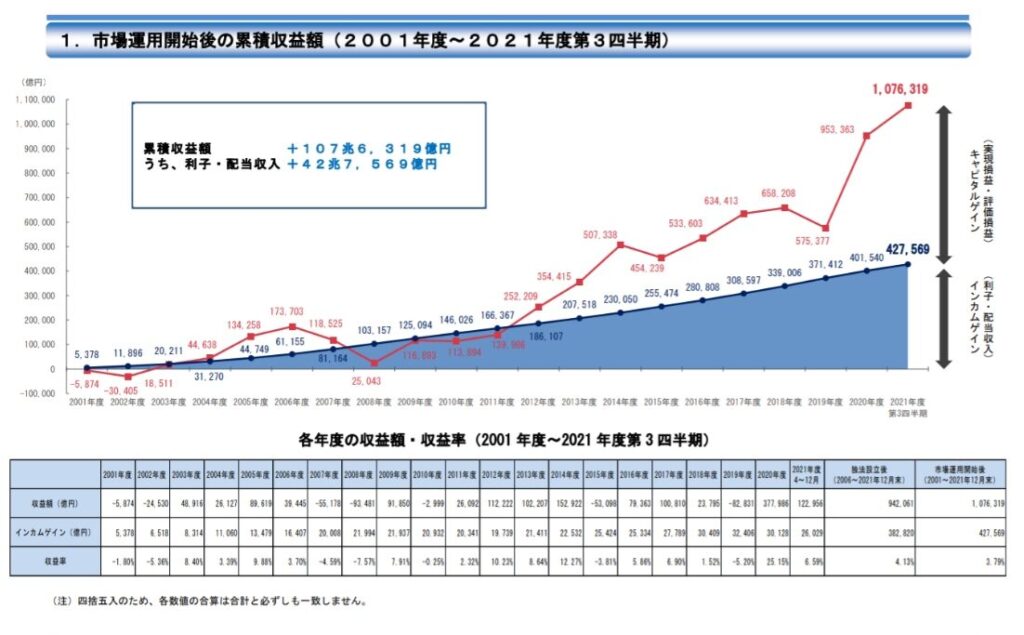

こんにちは、でんです。年金積立金管理運用独立行政法人(GPIF)は4日、2021年度第3四半期の運用成績を公開しました。期間の収益率は2.81%、収益額は5兆4,372億円(利子・配当収入9,187億円)でした。2001年度の市場運用開始以降の累積収益率は年平均3.79%、累積収益額は107兆6,319億円(利子・配当収入42兆7,569億円)でした。長期間ぶれずに運用方針を守り、極めて健全に運用しています。

方針を守った分散投資

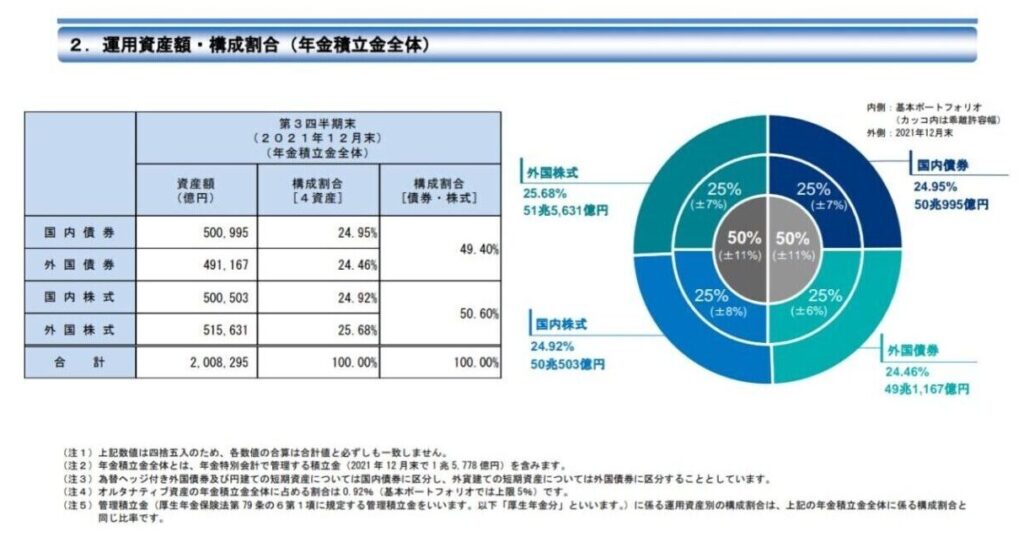

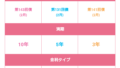

GPIFは国内債券、外国債券、国内株式、外国株式に25%ずつ分散投資する方針を掲げています。現在の各資産の比率は24%台~25%台とバランスを守った投資ができています。国内外の株式、債券に分散投資をすることで、リスクを抑えつつ長期的に安定的な収益を目指した運用をしています。年度によっては収益がマイナスになっている年もありますが、GPIFによると10年以上の期間で元本割れを起こした事例はなかったとのことです。方針を守った長期投資の恩恵を享受できているといえます。加えて累計収益に対する利子・配当収入が4割を占めています。投資が長期間になると、収益に対する利子・配当の割合が大きくなると言えるでしょう。第3四半期の収益率は国内株式がマイナス1.69%と低調でしたが、外国株式が10.92%とけん引しました。国内債券はマイナス0.07%、外国債券は2.51%でした。

GPIFをただ真似ない

GPIFの運用から長期投資の有効性や運用方針を守る大切さが分かります。ただ、日本に住み、日本円で生活費を得て、日本円で年金を得る日本人がそのままGPIFの配分を真似するのは考え物です。確かに債券の場合、債券の値動きに対する為替変動率が大きいです。株価下落のクッションの役割やリスクを抑える観点で判断すれば、国内債券中心にするのも一つの考え方として有効だと思います。(低金利下での国内債券代替投資先の話は置いておきます)。一方で株式の場合は為替変動率よりも株式の値動きの方がはるかに大きく、しかも長期的には主要通貨間の為替レートは一定のレンジに収まる傾向があります。為替変動率は債券では許容しにくいですが、株式ではそれほど問題にならないといえます。

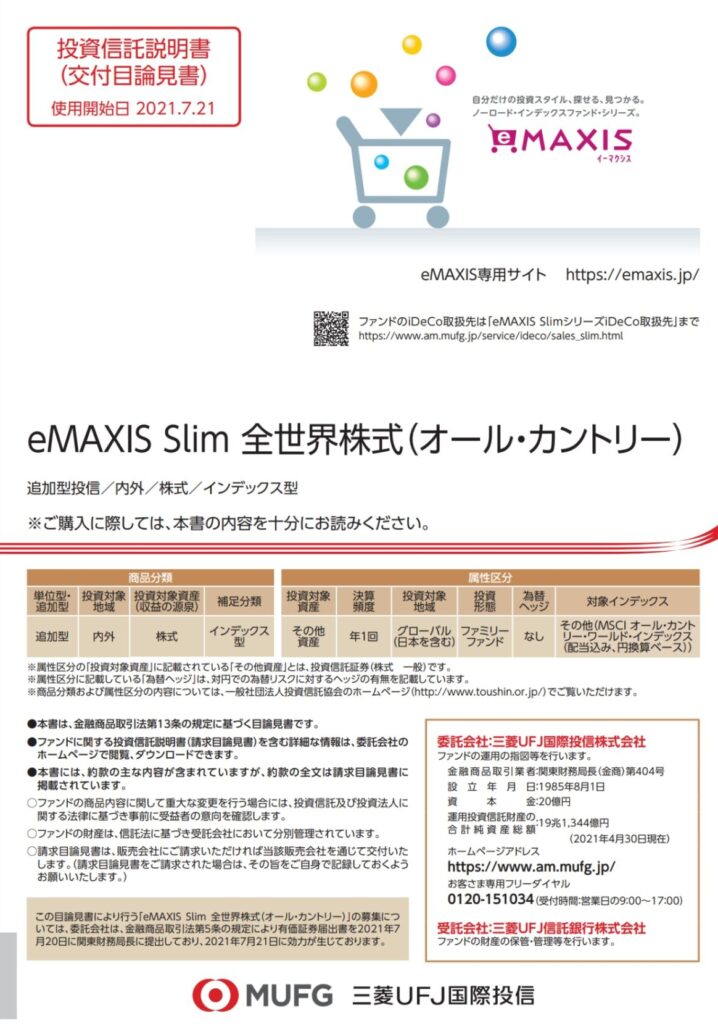

株式は外国先進国株中心に

株式は世界の時価総額通りに保有するのが基本です。時価総額における日本株の比率は数%です。株式のうち50%も日本株を保有するのは明らかにバランスを欠いた日本株への集中投資です。しかも、ただでさえ給料や貯蓄、年金など日本円建ての資産が多い中、株式まで日本株を中心にしてしまったら日本円建て資産に相当偏ります。株式は米国株をはじめとする外国先進国株中心の配分となる全世界株や、全米株、S&P500連動株、先進国株のインデックスファンドで問題ありません。日本株は時価総額比例配分の全世界株インデックスファンドを通じて保有すれば十分すぎるぐらいです。ちなみに、GPIFが株式のうち日本株を50%にしているのは、国際分散投資と自国の株価底上げを両立するためとみられています。仮にGPIFが株式を世界の時価総額通りの配分にしてしまったら、日本株の暴落は避けられないと思います。だから、GPIFの配分にはGPIFとしての合理性があるのです。

このブログに来ていただき、最後まで読んでいただき、ありがとうございました。

コメント