こんにちは、でんです。25日付日経新聞朝刊に積み立て型少額投資非課税制度(つみたてNISA)で運用する投資信託の選び方を紹介する記事が掲載されました。信託報酬の安いインデックス型の米国株や先進国株などの投資信託で運用するのが有効だとする内容でした。低コストの米国株や先進国株、全世界株のインデックス型投資信託での運用を中心にする考え方は、当ブログの方針とも合致しています。

長期投資が基本

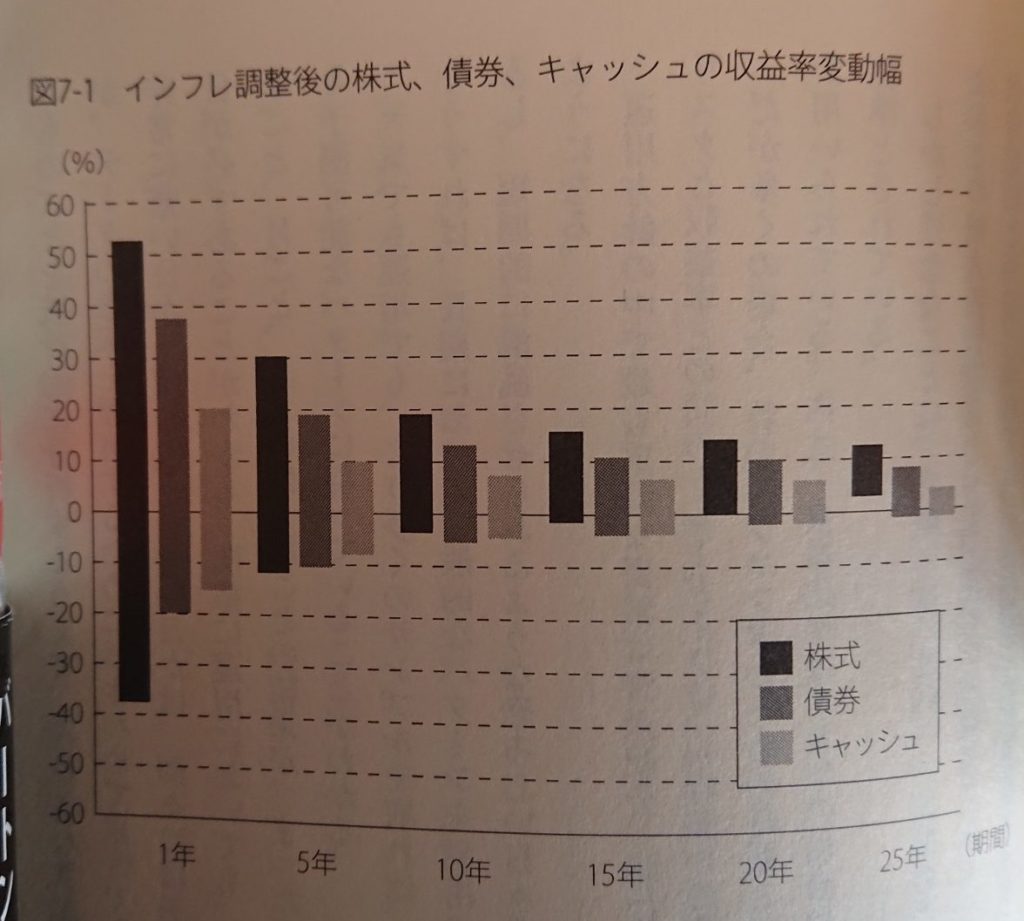

つみたてNISAは各年に積み立てた投資信託や上場投資信託(ETF)の運用益が最大20年間非課税になる制度です。それぞれの年の年間積み立て上限額は40万円(毎月3万3,333円)です。例えば、2021年に積み立てた分は2040年まで、2022年に積み立てた分は2041年まで運用益が非課税になります。運用期間が長期になればなるほど、債券や他の資産よりも株式のリターンが有利になります。例えば、米国S&P500指数の場合、運用期間が25年以上では、年平均リターンがプラス数%~十数%でした。長期になればなるほど年平均リターンが収束していき、最終的には年平均プラス5~7%程度になります。この数値は高値から時価総額が90%近く吹き飛んだ世界恐慌や高値から60%近く下落したリーマンショックなどの数々の大暴落や無数の調整相場を含んだ結果です。つみたてNISAは各投資年から20年間は非課税で運用でき、非課税期間が終了後も特定口座などの課税口座で継続して運用できます。20年以上の長期投資が基本となるため、株式で運用するのが有利です。当ブログでは信託報酬が安く、世界の時価総額に占める割合が大きい全世界株価指数や全米株価指数、米国S&P500指数、先進国株価指数に連動するインデックス型投資信託を中心とするのがいいと思います。

該当記事はウェブ版でも見ることができます。無料会員登録すれば月10本まで読めるようです。

年平均リターン18%は非現実的

日本のインデックス投資のパイオニアである水瀬ケンイチ氏が日経新聞の該当記事を大筋で評価した上で「『例えば(引用者注:株式の年平均)期待リターンが18%』という設定が荒唐無稽で良くない」と指摘していました。筆者も全くもって同じ考えです。確かにここ数年は株式市場は歴史的な追い風の相場でした。特に昨年1年間のリターンはプラス2桁を超えています。歴史的に見れば、近年の騰落率が出来過ぎです。日本を代表する経済、金融系の新聞社がこのような非現実的な期待リターンを出すのは乱暴で、読者に誤解を招きかねないと感じています。株式市場は1年にリターンがマイナス30%を超えることも当たり前のようにあり得ます。1年単位のリターンはプラス数十パーセントからマイナス数十パーセントと大きくぶれますが、長期間ではプラス5~7%にまとまっていきます。年平均リターン18%はかなり楽観的すぎます。世界一の投資家ウォーレン・バフェット氏の投資成績に匹敵するレベルの数値です。筆者を含めたほぼ100%の投資家は到達不可能なレベルです。プロ野球のシーズン(143試合)期待勝利数が100勝と言っているぐらいおめでたい見通しです。ちなみに、プロ野球の歴史で年間勝利数100勝を達成した球団はありません。

水瀬氏の該当記事のリンクです。

このブログに来ていただき、最後まで読んで下さり、ありがとうございました。

コメント