こんにちは、でんです。今回のブログは個人型確定拠出年金(iDeCo、イデコ)の後編です。運用方針や少額投資非課税制度のつみたてNISAとの比較を取り上げます。iDeCoのメリットがないとされる専業主婦(夫)のケースも考察したいと思います。よろしくお願いします。

iDeCo考察

- 運用終盤でスイッチングも視野に

- 専業主婦(夫)には無意味!?

- iDeCoとつみたてNISAはどちらを優先

- お勧め証券会社と会社別商品

iDeCoは少額投資非課税制度(NISA)で認められていない商品の入れ替え(スイッチング)が認められています。運用商品を手数料無料、非課税枠の消滅なしで変えられます。つみたてNISAはスイッチングができない一方で、20年の非課税期間終了後も特定口座などの課税口座に移管されて運用を続けることができます。一方でiDeCoは受け取り方式でよっても異なりますが、運用終了の時期がおおむね60~70代と決まっています。運用終盤での暴落はつみたてNISAと違い、取り返す時間が足りずに痛手となる可能性があります。iDeCoでもつみたてNISAと同様、基本的には信託報酬が安い米国株式や全世界株式のインデックス投資信託で運用するのを勧めます。ただ、運用期間が残り10年から数年を切ってきた段階で一定程度を、株式に比べて値動きが緩やかな債券インデックス投資信託や株式+債券のインデックスバランス投資信託にスイッチングすることも検討してよいと思います。楽天証券を例に挙げると、楽天・全米株式インデックス・ファンド(楽天VTI)や楽天・全世界株式インデックス・ファンド(楽天VT)で運用を始めます。残り期間が数年を切ってきたら、運用投資信託の一部を楽天・インデックス・バランス(楽天DC年金)、たわらノーロード国内債券、たわらノーロード先進国債券あたりに移し替えるもいいかもしれません。いずれも信託報酬年0.25%以下で運用できるインデックスファンドです。ただし、積み立てて購入するファンドは楽天VTIや楽天VTのままでいいと思います。あくまで運用資産の配分を株式100%から債券を含める形に変えるという意味です。

※楽天DC年金は全世界株式15%(楽天VTの投資先米国ETFのVT)と全世界投資適格債券85%で構成する楽天証券iDeCo限定のインデックスファンドです。楽天証券でiDeCoを開設後、買い付け、運用指示を出さないままでいると自動で運用されるファンドで、信託報酬が年0.206%と低コストです。株式100%の投資信託よりリスク(ブレ幅)が低い一方で全世界株式が組み込まれている分、債券100%の投資信託よりはリターンが見込めます。債券重視のバランスファンドとしては非常に優秀です。筆者もiDeCoの終盤の運用では主力の運用投資信託にすることも検討しています。

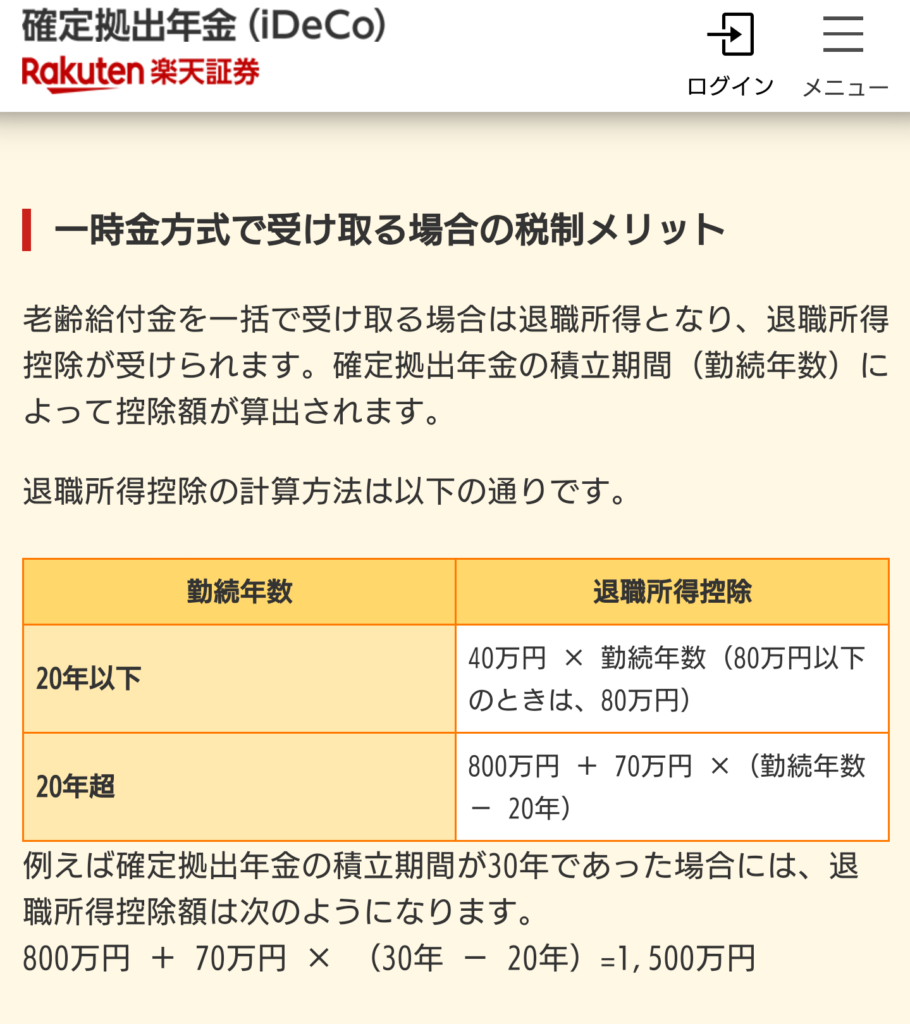

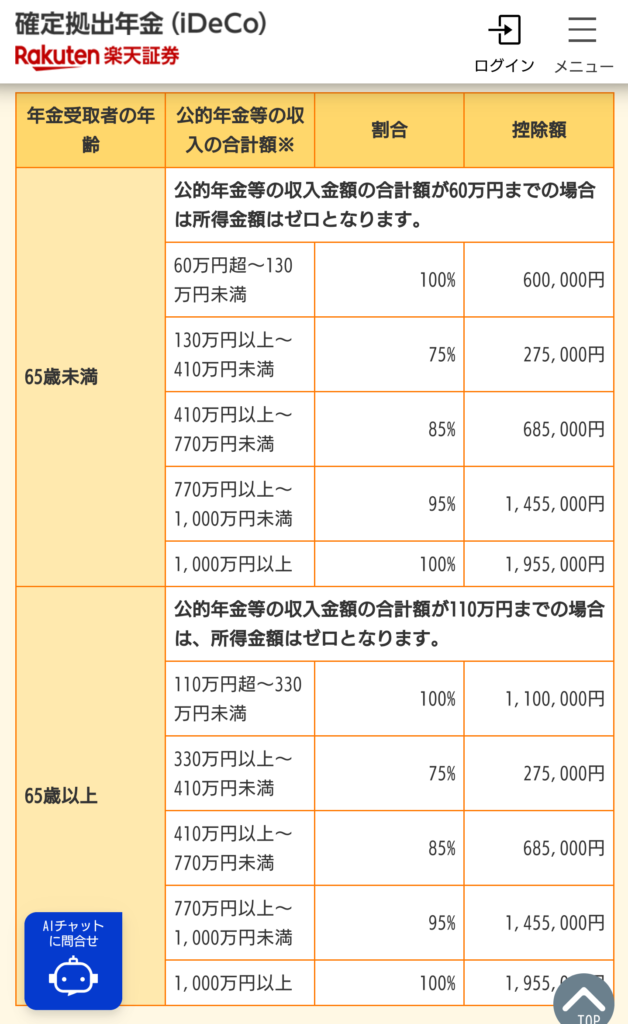

iDeCoの一時金受け取りと年金受け取りの税制優遇です。以下の説明で参考になるため、前回に引き続き掲載します。楽天証券ホームページより https://dc.rakuten-sec.co.jp/feature/tax_saving/

iDeCoは専業主婦(夫)にとって、あまりメリットがないとよく聞きます。確かに専業主婦は掛金の所得控除ができません。ここで預金や保険で運用してしまった場合、期待利回りが開設手数料や毎月の手数料に負けてしまう可能性が高いです。しかし、米国株式や全世界株式のインデックス投資信託を20年以上運用した場合、過去の歴史上、期待リターンが年5%~7%あります。非課税で運用できる上に、一時金受け取りと年金受け取りの税制優遇制度があるため、ほとんどの場合、特定口座で運用するよりメリットがあります。

例えば、専業主婦(夫)が毎月2万3000円をインデックス型の米国株式投資信託に20年間積み立て、平均年利5%程度で運用したと仮定します。金融電卓で計算すると、元本約550万円に対し、運用総額が約950万円となります。課税口座で運用し、一括売却した場合は売却益約400万円に対し、約20%が課税されます。iDeCoで運用して一時金受け取りとした場合、20年間運用した時の非課税額は800万円です(40万円×20年)。非課税額800万円を除いた残り約150万円のうち、2分の1の約75万円が退職所得として課税対象となります。退職所得は195万円以下の場合、所得税約5%、住民税10%です。つまり、約75万円に対し、約15%の課税となります。ちなみに、このケースですと非課税限度額の800万円まで一時金受け取りとして、残りを年金で受け取る場合は受取額を全額非課税にできる可能性が高いです。年金受け取りは公的年金と合算し、65歳未満が年間60万円まで、65歳以上は年間110万円までが非課税となります。ちなみに、一時金、年金ともに受け取り回数に応じて給付事務手数料が440円かかります。※試算数値は概数です。復興特別所得税は考慮していません。

とはいえ、専業主婦(夫)は収入が一定程度ある人と違い、掛金の所得控除が使えません。掛金の所得控除を受けられないiDeCoは、手数料や受け取り時の税金の分だけつみたてNISAより不利になります。専業主婦(夫)は売買手数料が無料で運用益が全額非課税となるつみたてNISAをまず優先すべきと思います。それなのになぜ筆者は専業主婦(夫)のケースを検証したのでしょうか。米国株式や全世界株式のインデックス投資信託に長期投資をするならば、たとえ掛金の所得控除が使えないとしても、iDeCoの方が特定口座よりメリットが大きいケースが多いと説明したかったからです。

ある程度の収入がある人の場合はiDeCoから始めるかつみたてNISAから始めるかは、個人の考え方や置かれた状況によるので、どちらから始めるのが正解かは一概には言えません。ただ、両方とも税制上の優遇は大きく、インデックスファンドへの長期、分散、積み立て投資との相性が抜群だということです。筆者はiDeCo、つみたてNISAのいずれにも掛金限度額いっぱいまで使って毎月積み立てています。

iDeCoでお勧めの証券会社はいずれもインターネット証券の楽天証券、SBI証券、マネックス証券です。iDeCoはつみたてNISAと違い、証券会社ごとに運用できる金融商品がだいぶ変わってきます。楽天証券は楽天VTI、楽天VT、SBI証券はセレクトプランのeMAXIS Slim米国株式(SlimS&P500)、eMAXIS Slim全世界株式(Slim除く日本)、マネックス証券はSlimS&P500、eMAXIS Slim全世界株式(Slimオールカントリー)をそれぞれ勧めます。運用期間が残り10年を切ったり、数年になったりしたら信託報酬0.25%以下の国内や先進国のインデックス債券ファンド、株式・債券インデックスバランスファンドを組み合わせるのも検討した方がいいと思います。筆者も50代以降のiDeCoの運用は現在、模索中です。じっくりと研究を重ねた上で今後も機会を見て発信していきたいと思います。

このブログに来てくださり、最後まで読んでくださってありがとうございます。iDeCoを始めていない人は仕組みやメリット、デメリットをしっかりと理解した上で始めるのを強く勧めます。繰り返しますが、焦りは禁物です。理解し、納得してからで十分に間に合います。焦りは信託報酬が割高な投資信託を売りたい銀行や店舗型証券会社などの営業マンに付け込まれることにつながりかねません。iDeCoやつみたてNISAの契約を希望して銀行に行ったら、一般NISAを契約させられ毎月分配型投資信託を買わされるはめになった話も聞いたことがあります。このブログが皆様の支えになればうれしいです。今後も機会を見てiDeCoやつみたてNISAを題材にした記事を取り上げていきたいと思います。

コメント