こんにちは、でんです。前回は株式と債券、あるいは株式間のリバランスについて考えました。このブログを読んで下さっている読者の中には「リバランス不要のファンドはないのかな」と思った方もいるかもしれません。実は原則、リバランス不要のファンドがあります。時価総額の大きさに投資配分を比例する全世界株価指数と全世界投資適格債券指数を組み合わせた成績を目指しているバランスファンドです。

楽天・インデックス・バランス・ファンド

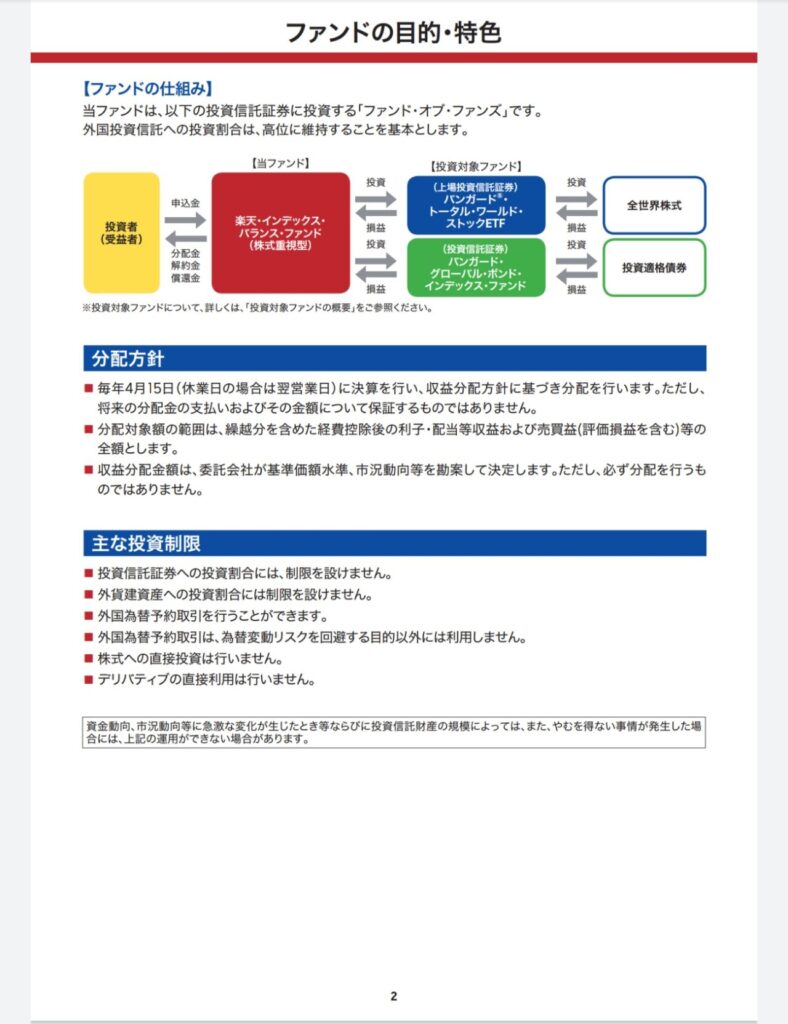

楽天・インデックス・バランス・ファンドシリーズです。米バンガード社の上場投資信託(ETF)と投資信託に投資しています。株式は全世界株価指数に連動する米国ETFのバンガード・トータル・ワールド・ストックETF(VT)に、債券は全世界投資適格債券指数に連動するバンガード・グローバル・ボンド・インデックス・ファンドに投資しています。時価総額の大きさに比例する形で株式約9,000銘柄、債券約12,600銘柄に分散投資しています。株式70%・債券30%、株式・債券ともに50%、株式30%・債券70%の三つの配分から選べます。売買手数料や信託財産留保額は無料で、信託報酬は年0.218%~年0.226%です。配当金や利子を分配金として出さずにファンド内で再投資しているため、効率的な複利運用ができます。債券部分には為替リスクを和らげる為替ヘッジをかけています。積み立て型少額投資非課税制度(つみたてNISA)対象銘柄です。

人気の〇資産均等型は?

人気の8資産均等型や6資産均等型、4資産均等型よりも、なぜ時価総額比例型の楽天・インデックス・バランス・ファンドシリーズなのでしょうか。均等型はいずれも時価総額の観点から見ると特定の資産に偏った配分になっているからです。例えば、8資産均等型は日本株、先進国株、新興国株、国内債券、先進国債券、新興国債券、国内不動産投資信託(REIT)、先進国REITに均等に投資します。株式内では日本株や新興国株の比率が実際の時価総額に基づく配分よりも著しく高くなってしまいます。債券も新興国債券の比率が高過ぎます。市場規模が小さいREITに投資資産の8分の2はさすがに保有し過ぎです。一見均等に見えても、極めてバランスが悪いのです。6資産均等型は8資産から新興国株と新興国債券がないパターンです。REIT全般と日本株式への偏りは一層強まります。4資産均等型は6資産からREITがなくなります。日本株式の比率がさらに高くなります。こうした〇資産均等型を買う場合はどうしても資産に偏りが出るため、先進国株や米国株、先進国債券インデックスファンドなどを買い増した方がいいと思います。楽天・インデックス・バランスファンドシリーズと違い、1本で運用するのは正直、厳しいと思います。

特定口座で運用を

楽天・インデックス・バランス・ファンドシリーズは全世界株式と全世界投資適格債券の比率がファンド内でほぼ一定に保つために、ファンド内で自動リバランスをしています。よって当初の資産配分を変えたくなった時以外にリバランスの必要はありません。つみたてNISA対象ですが、20年の長期間非課税で運用できる口座は長期になればなるほど他の資産よりも年平均リターンが有利になる株式のみで運用するのがいいと思います。可能な限り低コストで分配金を出さずにファンド内で再投資している全世界株や米国株、先進国株のインデックスファンド(ただし時価総額比例配分型)がいいです。バランスファンドは特定口座で運用するのを勧めます。

このブログに来ていただき、最後まで読んで下さり、ありがとうございました。特定口座で運用するファンドを楽天・インデックス・バランスファンドシリーズにすれば原則、リバランスの手間が省けるようになります。バランスファンドの中で注目度はそこまで高くないですが、ファンドの中身や経費率を総合的に考慮すると極めて優秀といえると思います。

コメント