こんにちは、私と家族は「長期分散低コスト」を基本に、リスク資産は時価総額加重平均型の低コスト全世界株式インデックスファンドを選択し、リスク許容度の範囲内で運用しています。私が家族より少しばかりリスク許容度が低いので無リスク資産として、個人向け国債変動10年も合わせて保有しています。リスク資産は個人型確定拠出年金(iDeCo)、少額投資非課税制度(NISA)を可能な限り活用しています。掛け金の全額所得控除が受けられ、実質的に税引前のお金で運用できるiDeCoを最優先とし、NISAは無理せず可能な範囲でという方針で一致しています。

楽天証券広告

SBI証券広告

後から投資OKのNISA、追加拠出できないiDeCo

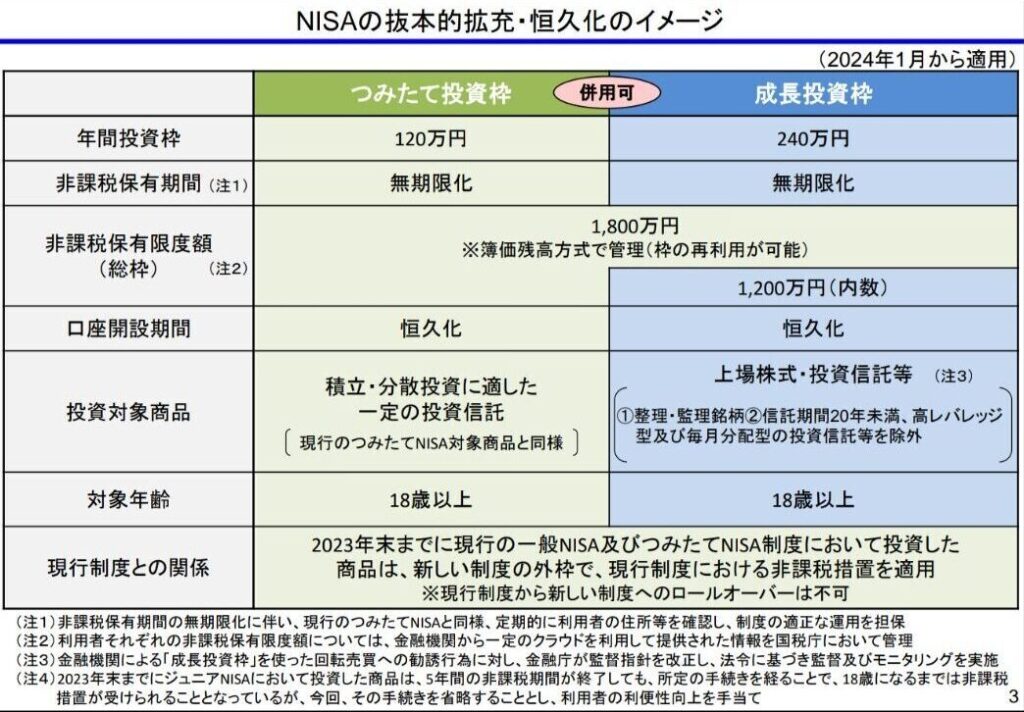

iDeCoを優先するか、NISAを優先するかは人によって意見は分かれ、個人の置かれた状況によっても変わります。確かに掛け金の所得控除が一切得られず、各種手数料が取られるだけの事実上「劣化版NISA」にiDeCoが成り下がってしまう専業主婦は流石にNISA優先でいいと思います。しかし、一部の例外を除けば、大半のケースではiDeCoの方がおおむね有利であると個人的には考えます。具体的な例示は割愛しますが、課税所得が小さく、かつ退職金が巨額であるなんて現実的にはほとんど考えにくい超例外的条件を持ち出さない限り、iDeCoは強いです。掛け金の全額所得控除と運用中の課税の繰り延べ効果、受け取り時の控除を考慮すれば大半の人にとってiDeCoが優位性を持ちます。さらに、NISAは生涯投資枠が1,800万円(成長投資枠のみしか使わない場合は1,200万円)と限られており、生涯投資枠はいつでも、何年かけても埋められます。投資枠を埋められない月や年があったり、一度売却してしまったりしたら、二度と枠が復活しなかった旧NISAとは異なります。一方、iDeCoは一度各月や各年の拠出枠に投資しないと、二度とその枠は使えません。NISAと違い後から時間をかけて失った枠に追加で拠出することはどんなに国民年金基金連合会や運営管理機関に頼み込んでも、土下座しても一切できません。とはいえ、NISAは税引き後のお金で運用するしかないですが、保有している限りは無期限で非課税となるのは相応に強いです。iDeCoのように特定の人にとっては不利に働くこともなく、ルールが複雑ではありません。どちらもできる限り活用するのが一番いいのは言うまでもありません。

コメント