こんにちは、2日付日経朝刊マネーのまなびで「アクティブ投信 実力を知る」と題した記事が掲載されました。2024年からの新少額投資非課税制度(新NISA)の投資対象の大半を占めるアクティブファンドの実態と注意点を記しています。市場平均を上回る商品は極めて少なく、仮に市場平均を上回る年があったとしても、好成績が続くケースは一層少なくなる点などが様々なデータを基に紹介されています。「成長投資枠戦略」と称して新NISAの成長投資枠で手数料の取れるアクティブファンドを売り込みを画策する金融機関や金融機関に紐づいたファイナンシャルプランナー(FP)、金融インフルエンサーに対する「処方箋(せん)」になりうる記事だと思います。

コストが大きな要因

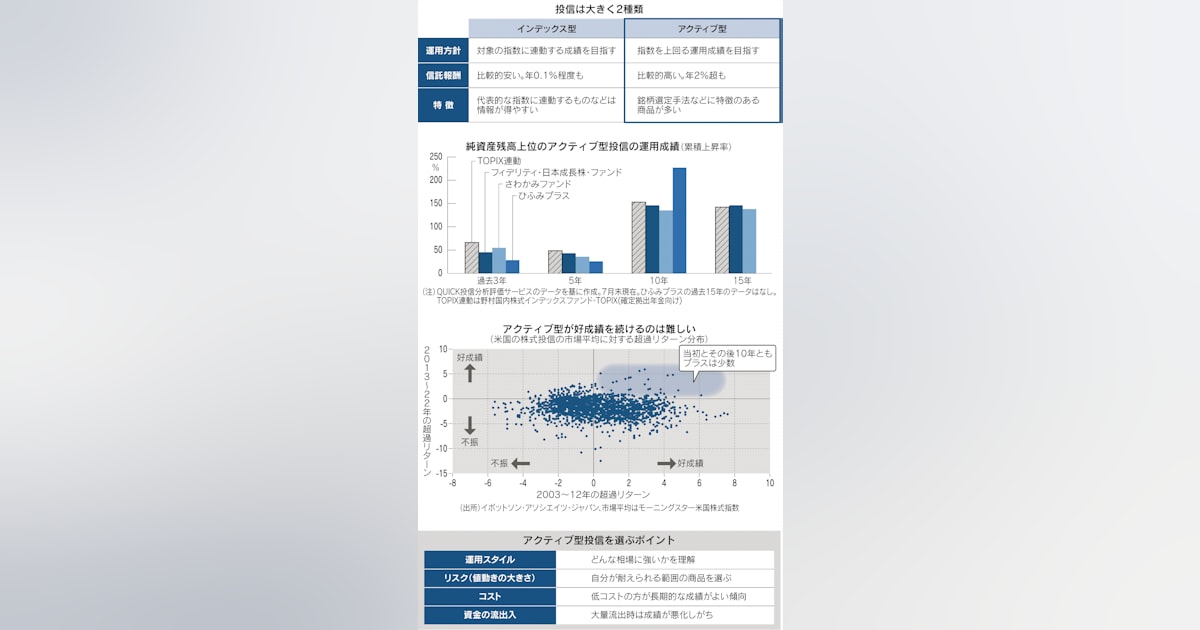

詳しい記事の内容は実際の朝刊または、日経電子版(該当記事は有料会員限定記事)、楽天証券取引アプリiSPEED「トウシル」の日経テレコン(無料閲覧可能)でご覧ください。記事によると、S&Pダウ・ジョーンズ・インデックスの調べで、2022年までの10年間で各国の株価指数を上回ったアクティブ型の比率は日本18%、米国9%、欧州10%、インド32%、ブラジル11%などとなっています。日本やインドは比較的善戦しているものの、惨敗といっていいレベルで市場平均に勝っているアクティブファンドの比率は小さいです。アクティブファンドの勝率が悪い大きな要因として、コストを上げています。例えば、日本のアクティブ型の平均運用管理費(信託報酬)は年1.6%で、指数に連動するインデックス型の年0.1%程度に比べて高いです。

事前予測が困難

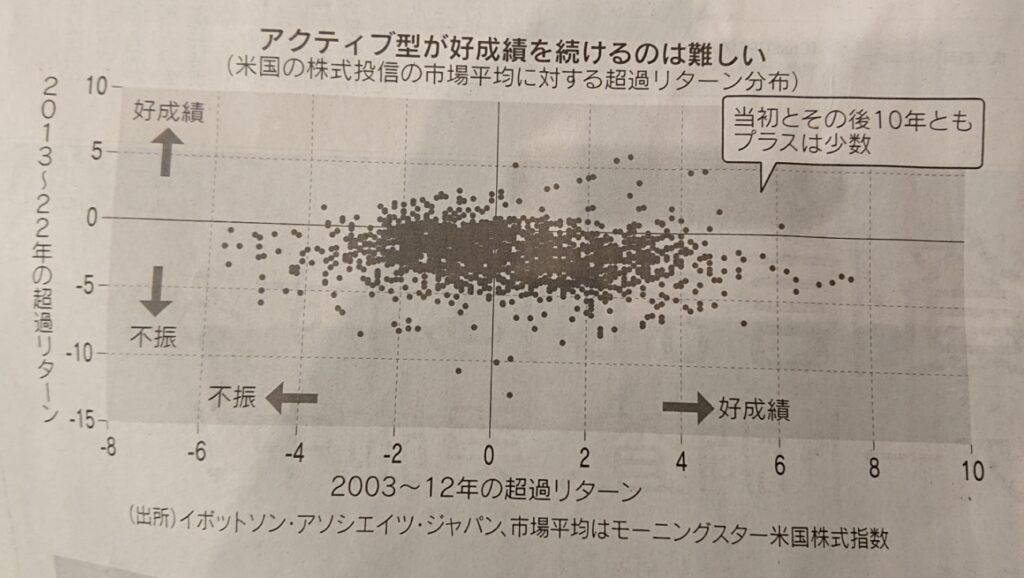

記事では、長期で好成績が続いたアクティブファンドも一定するあるとしています。市場平均を目指すインデックスファンドを上回るアクティブファンドがあるのは当然です。しかし、長期で好成績を残すアクティブファンドを事前に予測するのは困難だと指摘します。運用期間が長い投資信託が多い米国の1,856投資信託を対象に、先行する10年間と次の10年間の指数に対する評価リターンを調べた結果を示しています(イボットソン・アソシエイツ・ジャパンの小松原宰明氏調査)。結果は両方ともプラスだったのは少数で、小松原氏は「前半と後半の成績はほぼ無関係」と述べたといいます。さらに、記事では好成績が続かいない理由について①運用スタイルと市場の流れにずれが発生②資金の大幅な流出入で資産規模が変化し得意とする運用手法が続けにくいーを挙げています。②の例として有名なのはひふみ投信(ひふみプラス)が有名です。急激な純資産総額膨張で得意とする中小型割安株式投資が難しくなり運用成績が悪化しました。年金積立金管理運用独立行政法人(GPIF)が選定したアクティブファンドの対象株価指数に対する10年間のコスト控除前の平均成績も紹介しており、国内株式がプラス0.12%、海外株式がマイナス0.53%と明かしています。通常のアクティブファンドで発生する信託報酬を考慮したら、どちらも市場平均に対し大幅なマイナスです。好成績のアクティブファンドを事前に選ぶのはプロでも難しいと結論できます。この種のデータ検証、結果はインデックス投資の歴史的名著「ウォール街のランダム・ウォーカー」(マルキール著)でも示されています。新NISAでは、つみたて枠、成長投資枠ともに低コストかつ時価総額加重平均型の全世界株式インデックスファンド1本に投資すれば多くの人にとって、おおむねいいと思います。

コメント