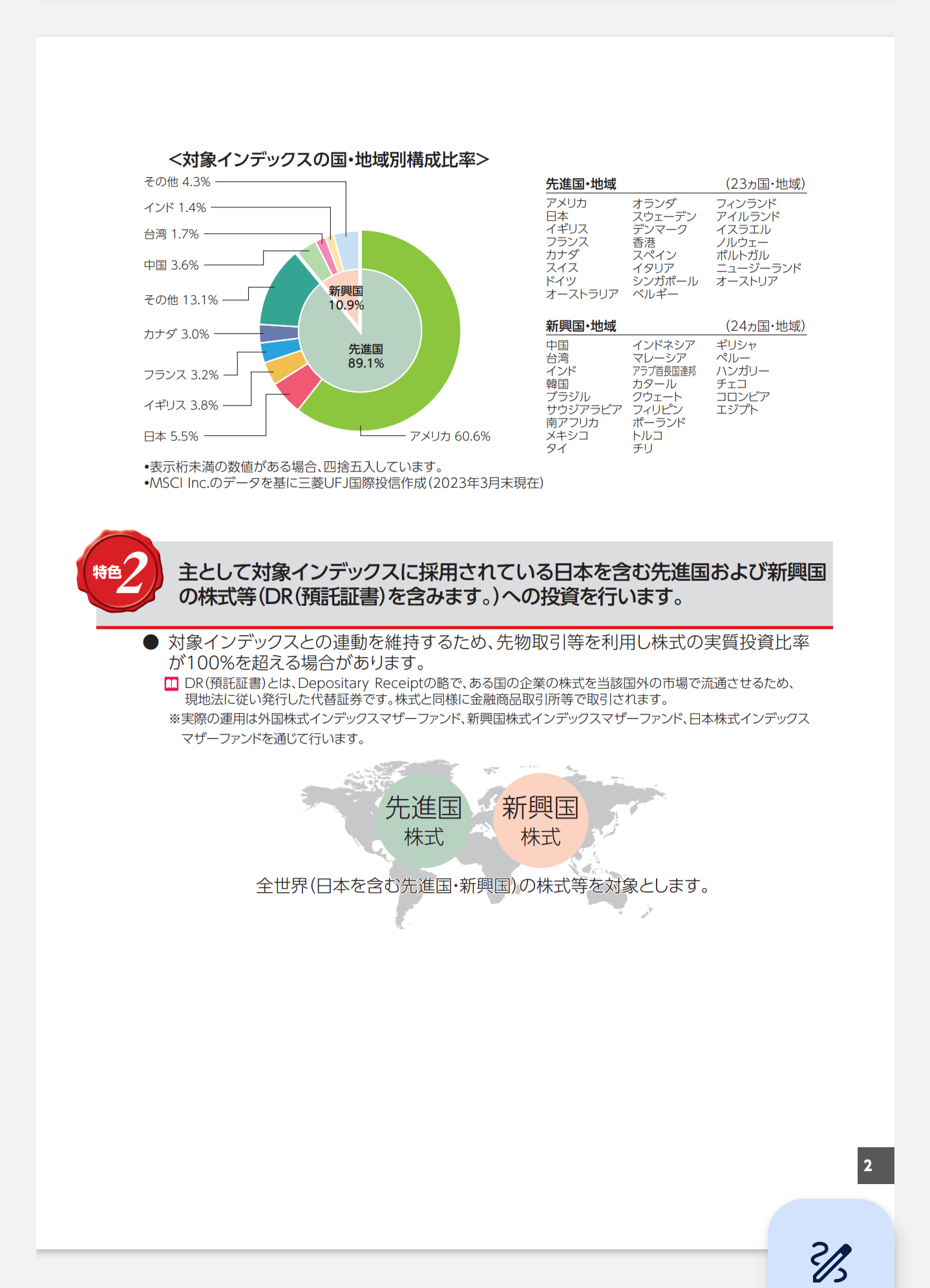

こんにちは、日本を含む先進国株※を対象に月3万円ずつ30年間積み立て投資した結果が29日付日経朝刊「マネーのまなび」の記事「投信、『成長枠』でも指数連動型」に掲載されました。2000年4月までの30年間、2000年5月までの30年間…と期間を1カ月ずつずらして算出した累計投資元本1,080万円に対する投資結果を示しています。運用管理費(信託報酬)年0.1%の場合は平均運用成績約3,780万円に対し、信託報酬年1.6%で平均運用成績約2,800万円と約1,000万円の差がついています。運用期間が長期になれば一定以上のコスト差が運用成績に決定的な影響を与えると読み取れる結果です。

※引用元の日経の記事では「世界株」表記。対象指数はMSCI WORLD、配当込み円ベース

アクティブ型は7~9割、市場平均に負ける

日経電子版の該当記事です(有料会員限定記事です)なお、楽天証券に口座開設し、取引アプリ「iSPEED」をダウンロードすれば日経テレコンで読むことができます。

詳しい記事は上の日経電子版のリンクからご覧ください。日経によると、信託報酬が年0.1%の場合、累計投資元本1,080万円に対し、運用最終盤にリーマン・ショックに見舞われた2009年2月までの30年間でも資産は元本の1.7倍の1,850万円に増えていたといいます。また、運用期間10年程度で見ると、アクティブ型の7~9割がインデックス型(市場平均)に成績が負けていると指摘しています。長期の運用でもインデックス型とのコスト差を埋め続けるのは極めて難しいと述べています。新少額投資非課税制度(新NISA)は現行のつみたてNISAの役割を引き継ぐつみたて枠と、現行の一般NISAに一定の制限をかける成長投資枠があります。つみたて枠の投資信託は低コストのインデックス型が多く、金融機関にとって収益が小さいです。成長投資枠で高手数料のアクティブ型を積極的に売り込んで来る金融機関は多くなりそうだとしています。記事ではファイナンシャルプランナー(FP)の意見を引用する形で、「多くの資産形成層は全世界に幅広く投資できる低コストのインデックスファンドに、つみたて枠と成長投資枠両方の枠で投資する」のがおおむねいいとしています。当ブログの主張とおおむね合致します。成長投資枠は対面型証券会社や銀行を中心とした高手数料投資信託などの売り込みの場になると懸念されています。売り手側の意をくんだFPやインフルエンサーが「成長投資枠戦略(笑)」なるものをうたって大々的に宣伝してくるかもしれません。売り手に忖度(そんたく)して成長投資枠戦略(笑)なるものを採用する必要は全くなく、つみたて枠、成長投資枠ともに低コストかつ時価総額加重平均型の全世界株インデックスファンド1本に投資をするのがいいと思います。なお、この基本的な考え方は資産形成層だけでなく、ほぼ全ての投資層に当てはまると考えています。

コメント