こんにちは、でんです。米国株や全世界株のインデックスファンドや債券(個人向け国債、待機資金含む)に長期投資を続けている人がいずれ直面することがあります。それが出口、つまり株式や債券の資産をどう維持し、取り崩していくかです。投資を続けていれば、いずれ資産は大きくなります。加えて加齢で若いころのように思うように働けなります。多くの人にとって老後の課題です。当ブログでは①債券(個人向け国債や待機資金含む)の比率を増やす②毎年の資産残高×4%を定率で取り崩す③必要になったら必要な分だけ取り崩すーを紹介します。

※生活防衛資金は待機資金とは別です。当ブログでは生活費の2年以上を勧めています。

現実を見つめて

株式市場は自分の退職時にちょうど利益を出してくれるような値動きをする保証はありません。個人の都合と関係なく無関係に株価は上下します。もしかすると読者の退職時にリーマンショッククラスの暴落があり、資産が半分以下になってしまうかもしれません。自分が資産を取り崩し始めたい時点のリターンは運の要素が強いのです。(退職時に暴落が来て資産が半分になったとしても、運用を続け20年以上待ち続ければ報われる可能性は高いです。ただし、資産の取り崩し方には注意が必要です)。日本のインデックス投資パイオニアの水瀬ケンイチ氏は著書「お金は寝かせて増やしなさい」で「腹に落としておきたいのは、私たち投資家がコントロールできるのは、コストと、せいぜいざっくりとしたリスクまでで、将来のリターンはコントロールできないということです」と指摘しています。インデックス投資の出口戦略は人生の後半で資産をなるべく減らさないで運用を続けるための手段で、決して必ずプラスのリターンを出すための資産売却方法ではありません。

投資の大原則[第2版] 人生を豊かにするためのヒント [ バートン・マルキール ]

価格:1,760円

(2021/1/11 12:17時点)

感想(5件)

ウォール街のランダム・ウォーカー<原著第12版> 株式投資の不滅の真理 [ バートン・マルキール ]

価格:2,750円

(2021/1/11 12:05時点)

感想(4件)

価格:1,650円

(2021/1/11 12:06時点)

感想(26件)

価格:1,540円

(2021/1/11 12:08時点)

感想(274件)

債券の比率を増やす

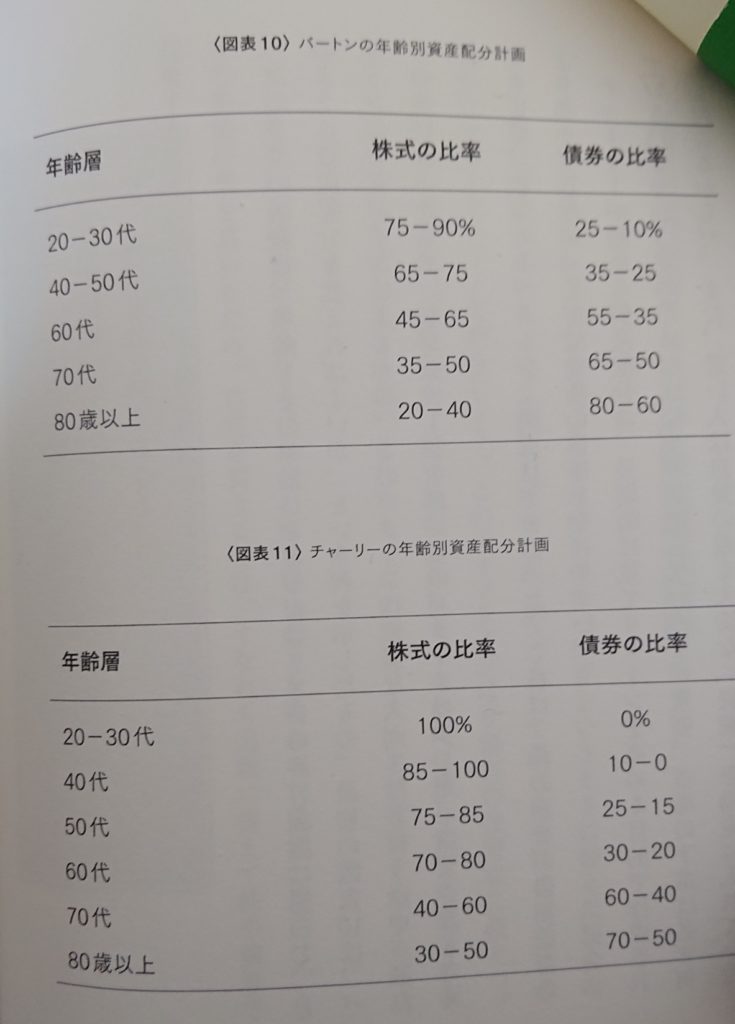

資産配分を加齢や自分の生活環境の変化に応じて変えていきます。具体的には債券(個人向け国債、待機資金含む)の比率を増やし、リスクの低い保守的な資産配分にします。リターンは自分で思うようになりませんが、リスクは資産配分である程度コントロールできます。一例を挙げると「100から年齢を引いた割合で株式を持つ」という方法があります。米国で一般に言われている方法です。60歳ならば株式40%、債券60%で保守的な配分です。ただ、日本には公的年金があるため、個人的には60歳で株式80%、債券20%までは許容されるかなと思っています。個人のリスク志向や置かれた状況に応じて判断していくのが良いと思います。米国の著名経済学博士マルキール氏(画像中ではバートン)、米国の資産運用の第一人者チャールズ・エリス氏(画像中ではチャーリー)の年齢別資産配分計画を紹介します。60代を見ると、マルキール氏は株式45~65%、エリス氏は株式70~80%としています。(バートン・マルキール氏、チャールズ・エリス氏共著「投資の大原則」より)

毎年の資産残高×4%を定率で取り崩す

毎年の資産残高から4%ずつ定率で取り崩す方法を取り上げます。マルキール氏の「ウォール街のランダム・ウォーカー」によると、株式は年平均7%、債券は年平均4%のリターンが期待できます(ここでの株式は米国株、債券は米国高格付け債券です)。株式、債券ともに50%ずつ組み合わせれば、年平均5.5%の期待リターンとなります。長期平均で年1.5%のインフレを想定し、取り崩す割合を5.5-1.5=4(%)としています。加えて、①自分の資産の期待リターンより低い割合を取り崩す②インフレ率を高めに考慮する③暴落相場では取り崩し額を控えめにするーとすれば資産はかなり高い確率で長持ちします。定率の引き出しは1カ月でも1年単位でもいいです。手動ならば1年に1回の方が楽かもしれません。ちなみに、楽天証券は月0.1%単位で投資信託の定率自動売却ができます。月0.3%に設定すれば、年3.6%の売却となります。自動で定率売却ができるのは相当便利です。クレジットカード積み立てで1%ポイント還元、低コストインデックス投資信託を対象とした減算補正なしの投資信託残高へのポイント還元などもあり、インデックス投資と楽天証券の相性は本当に最高だと思います。

定額取り崩しはお勧めしない

引退時の資産残高×4%を定額で取り崩す方法もあります。有力な取り崩し方法の一つですが、当ブログではこの方法はお勧めしない立場です。確かに米国のトリニティ大学の教授3人が「トリニティ・スタディ」という研究で、株式、債券50%ずつで取り崩し率を年4%に設定すれば30年後に資産が残っている確率は96%の結果が出ています。2018年に他の研究者が検証し直した結果でも35年後に資産が残っている確率が96%、40年後に資産が残っている確率は86%でした(ちなみに、定率取り崩しならば定額取り崩しよりも資産は長持ちします)。しかし、定額の取り崩しには大きな危険性がはらんでいます。退職後にリーマンショックのような50%以上の暴落が来た場合、資産に対して大きい割合を売却することにつながり、運用資産の減少を加速させてしまいます。投資するときに有効だった定額積み立ての手法が、資産取り崩しで定額引き出しをしてしまうとマイナスに働いてしまいます。加えて、定額取り崩しはインフレが考慮されていません。株式や債券資産は生活費の足しや潤いと割り切り、定率引き出しを勧めます。積み立て投資時は定額、取り崩す時は定率と覚えると分かりやすいです。

必要になったら取り崩す

必要になった時に取り崩す考え方もいいと思います。実はこれが本来の取り崩し方かもしれません。定率引き出しは運用資産を可能な限り維持する方法でした。しかし、彼岸やあの世、天国、地獄には現金や資産を持っていけません。お金や投資は目的ではなく、手段にすぎません。人生の後半にしっかりと使って人生を楽しむというのも一つの価値観です。

売却は特定口座から

一つアドバイスです。積み立て型少額投資非課税制度(つみたてNISA)と特定口座に金融資産がある場合は特定口座から取り崩すのを勧めます。つみたてNISAは一度売却すると非課税枠が復活しません。つみたてNISAにある金融資産は可能な限り運用を20年完走させ、特定口座に移管されてから売却するのを勧めます。

iDeCoの出口戦略は別

ここで取り上げてきた出口戦略は、つみたてNISAや特定口座でインデックス型の株式や債券投資をしている場合の話です。投資期限までに強制的に全額取り崩されてしまうため、運用しながら定率取り崩しができない個人型確定拠出年金(iDeCo)には今回の話は当てはまりません。iDeCoの出口戦略は通常の投資より考慮する点が多く、筆者も検討、模索中です。考えがまとまりましたら、取り上げたいと思います。

感謝

今回のブログの参考にしました「投資の大原則」「ウォール街のランダム・ウォーカー」の著者マルキール氏、「投資の大原則」の著者エリス氏、「お金は寝かせて増やしなさい」の著者水瀬氏、「お金の大学」の著者で実業家、ユーチューバーの両学長氏にこの場を借りて御礼申し上げます。

このブログに来ていただき、最後まで読んでくださり、ありがとうございました。筆者は40代で、取り崩し時期ではありません。しかし、いずれ取り崩し時期はやってきます。しっかりと株式などの投資資産の出口は考えていきたいです。今後もこのテーマは取り上げたいと思います。

コメント