こんにちは、でんです。株式への長期、分散、積み立て投資をする上で個人型確定拠出年金(iDeCo)を勧めてきました。しかし、iDeCoは積み立て型少額投資非課税制度(つみたてNISA)に比べ、制度が複雑です。加えて一度設定したらほったらかしでよいつみたてNISAと違い、50代を過ぎると考慮しなければいけない点が出てきます。今回はiDeCoの弱点を挙げていきます。

弱点

- 制度が複雑

- 優遇を受けられる人を選ぶ

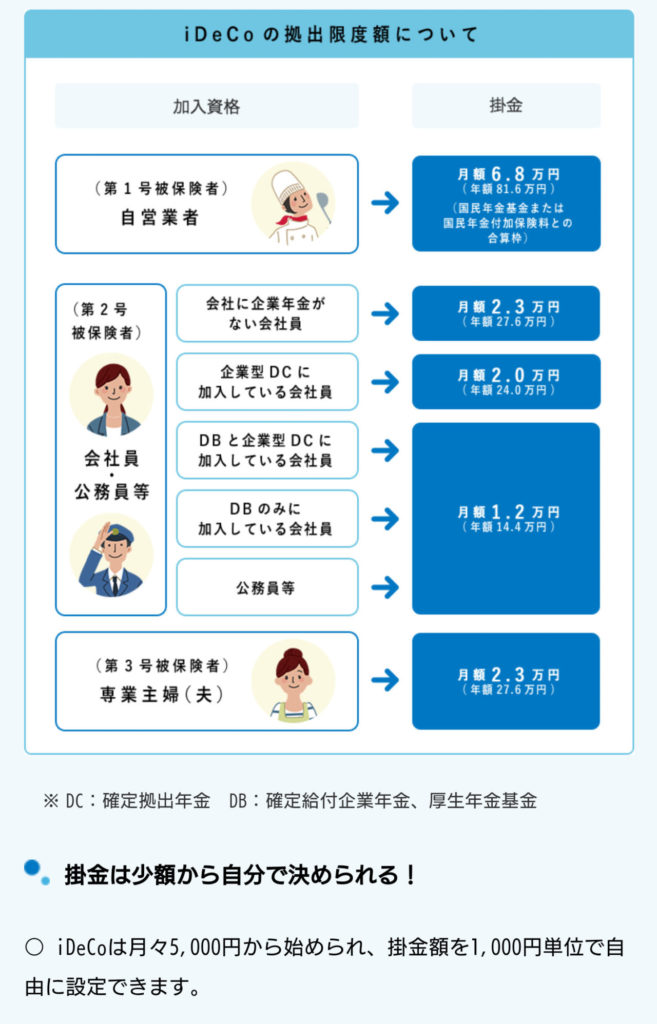

iDeCoはつみたてNISAに比べ制度が複雑です。年40万円(月3万3333円)を上限に運用非課税期間20年とシンプルなつみたてNISAと比べ、iDeCoは職種、勤務先の年金制度によって年間の拠出上限額が違っています。非課税枠を消滅させずに運用商品を入れ替えるスイッチングが可能な点も初心者には一層複雑にしていると感じます。つみたてNISAは楽天証券などのインターネット証券口座を開設と同時に申し込みができる(ただし、1金融機関までで、一般NISAとの併用は不可)のに対し、iDeCoは申請書類も申請先も多いです。筆者も始めるとき正直面倒だなと感じました。

iDeCoの拠出限度額。職種や勤務先の年金制度によって拠出限度額が異なります。iDeCo公式サイトより抜粋 https://www.ideco-koushiki.jp/

iDeCoは掛け金が全額所得控除になりますが、人によってメリットになるかは大きく異なります。収入が低い人や住宅ローン減税を多く受けている人は所得控除の利点を十分に受けられない可能性があります。専業主婦(夫)は所得控除を受けることができず、運用中の各種手数料や受け取り時の税金の面から「劣化版つみたてNISA」になってしまうともいえます。(専業主婦でも特定口座よりはメリットがあり、決してやる意味がないという意味ではありません)。原則途中解約ができない点も人によってはデメリットになるでしょう。事実、個人事業主である筆者の友人はiDeCoのメリットを十分に理解した上で「資金がロックされるのは、緊急時に事業に資金を投入しなければならない時に困るのだよな。だからiDeCoは個人的にあまり入る気にはなれない」と話していました。

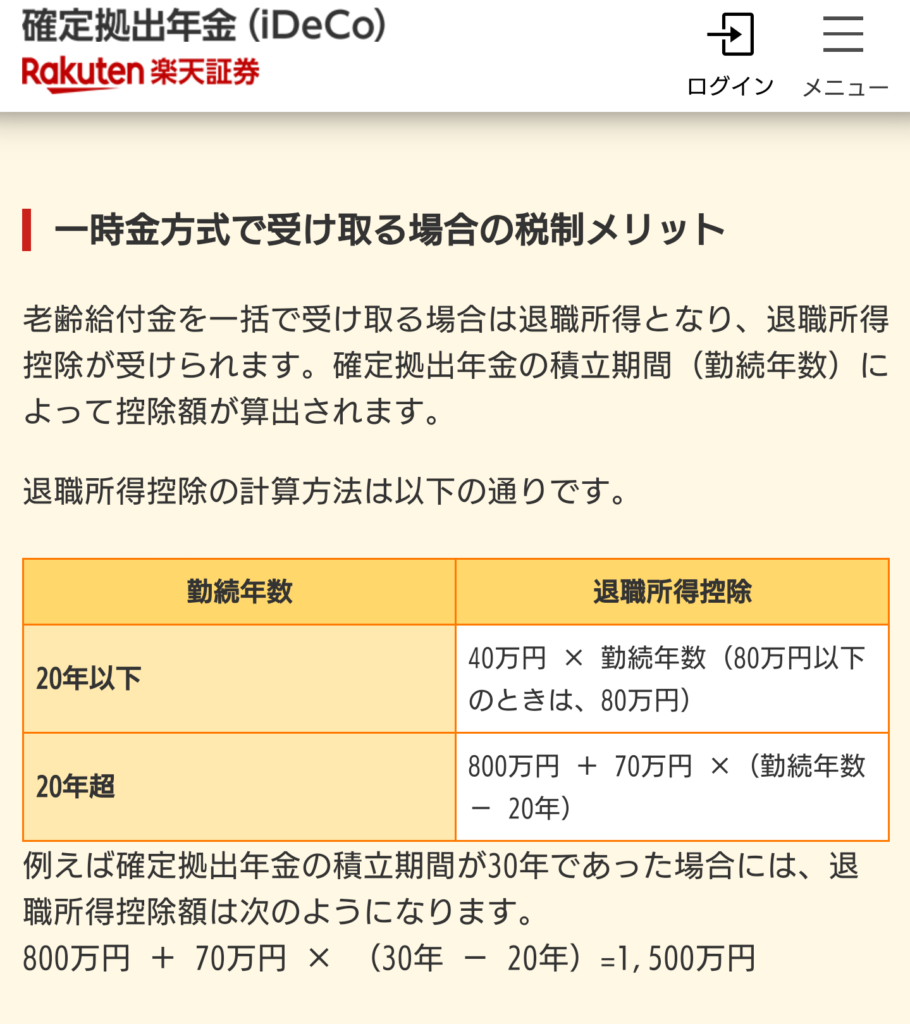

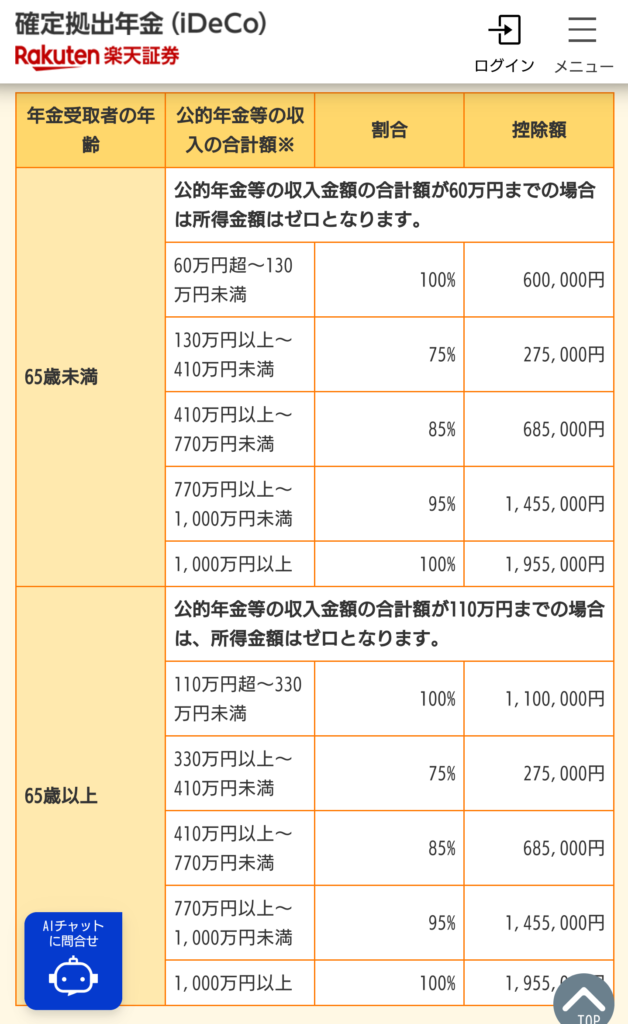

iDeCoの年金と一時金受け取りの税制優遇。楽天証券ホームページより https://dc.rakuten-sec.co.jp/feature/tax_saving/

iDeCoは50代以降も米国株や全世界株100%で運用していくのか、債券を混ぜていくのかというのも判断しなければならないと思います。非課税期間が終了後も特定口座で運用が続けられるつみたてNISAと違います。受け取り方式でよっても異なりますが、運用終了の時期がおおむね60~70代と決まっています。よって運用終盤での暴落は取り返す時間が足りずに痛手となる可能性があります。この点は筆者も検討中であり、機会を見て取り上げたいと思います。

つみたてNISAに比べ制度が複雑な点や人によって利点が変わってくる点、運用中に考慮する点が多いなどのiDeCoの弱点を紹介してきました。しかし、税制優遇を受けた上で長期投資でき、国民の資産形成を後押しする優秀な制度であることは変わりません。つみたてNISAとともに、活用をお勧めするという筆者の立場は何ら変わりません。

このサイトに来ていただき、最後まで読んでくださりありがとうございます。今後もiDeCoは機会見て取り上げていきたいと思います。よろしくお願いいたします。

コメント