こんにちは、でんです。広く分散された株式や債券のインデックスファンドへの投資は基本買い持ちを続けて問題ありません。しかし、株式と債券のバランスに加え、株式内でも先進国株と新興国株のバランスが当初の想定より崩れてくることもあります。プラスマイナス10%程度までは神経質になる必要はないですが、数十パーセントも比率が変わってしまったら流石にリバランスの必要が出てきます。今回はリバランスについて扱いたいと思います。※インデックスファンドの場合です。個別株の場合はやり方が大きく異なりますが、当ブログの主旨にそぐわないので取り上げませんのでご了承ください。※債券は個人向け国債変動10やインターネット預金に置き換えてもOKです。※株式と債券(個人向け国債変動10、インターネット預金)の比率、株式内部での地域の比率は既に決めているのを前提に話を進めます。

年に1回確認

日頃ほったらかし投資を実践している人は年に1回、資産の比率を確認しましょう。例えば、株式70%、債券30%の比率で投資をしていたとします。株式が上昇して90%、債券10%になりました。20%も株式の比率が上がり、当初の想定よりもリスクが高くなっています。この場合は株式を売却して債券を購入し、株式70%、債券30%の比率に近づけます。株式を売らずに債券を購入する形で実施してOKです。ただし、株式80%、債券20%や株式60%、債券40%程度のプラスマイナス10%程度の変動ならば放置しても問題ないと思います。年1回の確認をしたとしても、必要がなければリバランスはしなくても問題ありません。やり過ぎると売却益への課税などの影響でリターンに悪影響が出ます。

相場が動いた時に確認

年に1回と決めずに、相場が急騰、あるいは急落した時にリバランスをする方法もあります。例えば、株式70%、債券30%の比率で投資していたのが株価が急落して株式40%、債券60%になったとします。当初見込んだ期待リターンよりも小さくなってしまいます。債券を売却して株式を購入し株式70%、債券30%にしてもいいですし、債券を売らずに株式を購入して株式70%、債券30%の比率に戻してもいいです。個人的には株式急落、暴落時のリバランスは債券を売らずに株式のみを購入する「ノーセルリバランス」の方がいいと思います。もちろん、リバランスのやり過ぎには注意が必要です。

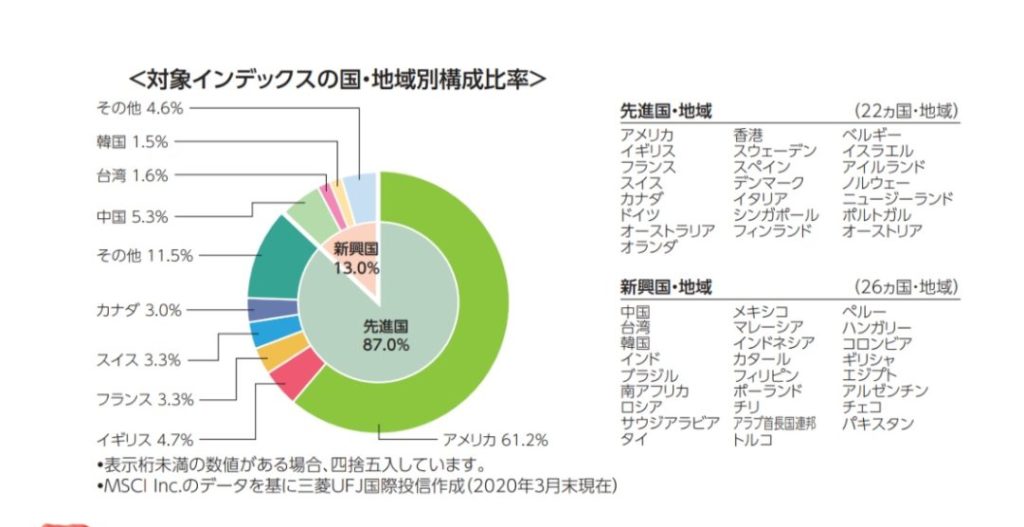

株式内部でのリバランスも同じ

株式と債券のリバランスを例に、年1回リバランスと相場が動いた時のリバランスを紹介しました。先進国株式、新興国株式といった株式内でのリバランスもやり方は同じです。ただ、こちらは株式と債券のリバランス以上に大らかに実行して問題ないと思います。プラスマイナス20%程度までは全然許容範囲です。ちなみに、株式内でのリバランスは全世界株価指数に連動するインデックスファンドに投資している場合は自動で世界の時価総額通りの配分になるために、原則実行する必要はありません。

つみたてNISAでのリバランスは厳禁

リバランスで大きな注意点があります。積み立て型少額投資非課税制度(つみたてNISA)で運用しているインデックスファンドのリバランスは厳禁です。特に売却リバランスは絶対に避けましょう。つみたてNISAで運用しているファンドを売却してしまうと、売却したファンドの元本分の非課税枠は二度と復活しません。リバランスは特定口座など課税口座で実施するのが鉄則です。つみたてNISAは20年以上の長期間保有するつもりの全世界株価指数や全米株価指数、S&P500指数に連動する株式インデックスファンドで運用した上で、リバランスの対象から外しましょう。※一般NISAでもリバランス厳禁なのは変わりません。

このブログに来て下さり、最後まで読んで下さり、ありがとうございました。筆者は相場が動いた時に想定配分から大きくずれていた場合に限り、リバランスをするようにしています。可能な限り売らずに実施しています。いずれのリバランス方法にせよ、大らかに実行し、やり過ぎないことです。良質な株式投資の本を読み、リバランスの考え方の参考にするのもいいです。

コメント