こんにちは、2日付日経朝刊で「マネーのまなび HOW TO NISA 投信、指数連動型を見極め コスト・対象資産で成績に差」と題した記事が掲載されました。編集員の田村正之氏の署名記事で、新少額投資非課税制度(新NISA)でつみたて枠、成長投資枠ともに運用の主軸となるインデックス型でもコストや対象資産に違いがあり、運用成績に大きな差がつきかねないと訴えています。コストは運用管理費(信託報酬)だけでなく、その他費用を含めた総経費率に目配りすることが大切と指摘。低コストかつ幅広い分散というセオリーから、低コストかつ日本を含む時価総額加重平均型の全世界株式インデックス型が運用資産の基本になるとしています。多くの人にとって、新NISAでの基本方針を決めたり、運用商品を考える上で参考になる記事だと思います。

楽天証券広告

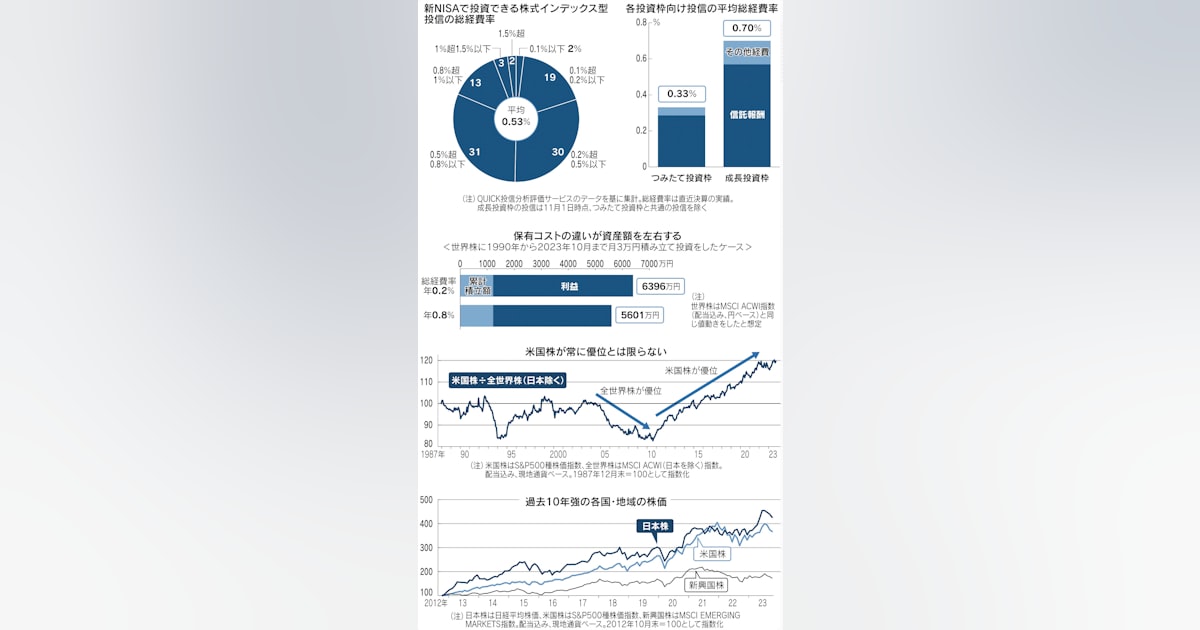

成長投資枠のみの平均総経費率、つみたて枠の2倍超

日経電子版の該当記事リンク(有料会員限定記事です)

詳しい記事の内容は該当日付の日経朝刊または日経電子版でご覧ください。田村氏によると、株式インデックス型の信託報酬は新NISA全体で平均年0.44%、総経費率は1.2倍の年0.53%と述べています。総経費率が信託報酬の2~3倍に達するケースもあるといいます。総経費率にばらつきがあり、年0.2%以下、0.8%超ともにそれぞれ2割を占めます。つみたて枠(成長投資枠でも投資可能)のインデックス型の総経費率平均が年0.33%に対し、成長投資枠限定のインデックス型の総経費率は年0.70%と2倍強となっっています。コスト控除前の成績が全世界株価指数と同じ全世界株式投資信託に1990年1月から月3万円を積み立て投資をした場合、総経費率年0.2%ならば、2023年1月時点で6,396万円にまで増加していると明かします。一方、総経費率年0.8%で計算すると5,601万円で約800万円少なくなってしまうとしています。区切る区間によって、米国株式が有利だったり、全世界株式が有利だったりと時期によって違うと語っています。なお、アベノミクス相場が始まる2012年10月末以降で比較すると、日本株式の上昇率は実は米国株式をも上回っています。時価総額加重平均型の全世界株式インデックス型を基本にすると、国・地域や通貨分散を図れるとしています。低コストインデックス型の品ぞろえはネット証券の優位性が際立つと付け加えています。

アマゾン広告

つみたて枠、成長投資枠ともに同じ1本だけでいい

私個人は、つみたて枠も、成長投資枠も、田村氏が運用資産の基本としている低コストかつ時価総額加重平均型の全世界株式インデックス型1本に投資をするのがおおむねいいと思います。もちろん、リスク許容度の範囲内で運用するのが大前提です。無リスク資産として課税口座で個人向け国債変動10年に分散投資するとだいたいいいでしょう。一部のインフルエンサーが言っている「つみたて枠はインデックス型、成長投資枠で高配当株式や増配株式、ETFで自分年金をつくる」などの「コア・サテライト戦略(笑)」「自分年金づくり(笑)」「成長投資枠戦略(笑)」はこまめな決算確認や銘柄確認が必須など万人には全く不向きかつ、無駄な手間暇がかかって非合理的としか到底思えないので、不必要だと強く思います。こういった成長投資枠を「営業」につなげたり、オカルトとしか思えない戦略(笑)で「神格化」したりする言説には要警戒が必要です。「インデックス投資信託の売却には繊細な指の動きが必要。老後には手が震えて取引操作できなくかもしれない。だから自動でインカムが得られる高配当株式やETFがいい」なんていう噴飯ものの屁理屈というか渾身のギャグを述べている「成長投資枠戦略(笑)」さえもあります。個人的には強制的にインカムが払い出されるよりも、日ごろは配当金や分配金をファンド内で再投資し効率的な複利運用で運用し、必要な時に必要分を売るのが自分に合っているし、おおむね合理的に思え腹落ちします。老後には資産配分に気を配りながら、必要時の売却とともに定率なり定額売却を組み合わせて活用すれば済み話です。敢えて、高配当株式やETFに乗り替える必要は全くありません。

コメント