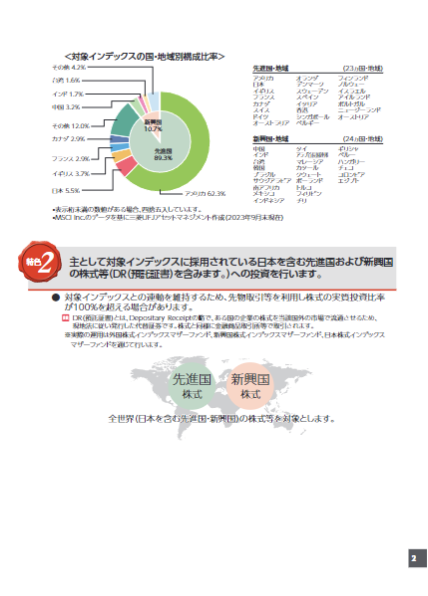

こんにちは、リスク資産の運用はシンプルに考えるのが楽かつ多くの人に向いていると思います。「長期分散低コスト」の条件を満たす時価総額加重平均型の全世界株式インデックスファンド1本に投資すればリスク資産分はそれで事足りると思います。事実、私自身は新規買い付け分は低コストかつ時価総額加重平均型の全世界株式インデックスファンド1本にまとめ、個人型確定拠出年金(iDeCo)に限り運用商品買い替え(スイッチング)をしました。それでも、低コストかつ時価総額加重平均型の先進国株式、全米株式、S&P500指数ならば世界の時価総額のカバー度合などからそんなには変わらないと思います。お互い別な指数に連動する投資信託が2種類以上混ざって株式内部の配分が崩れたり、わけがわからなったりするのが嫌ならば、先進国株式や全米株式、S&P500投資信託のままでもいいかなとも感じます。

楽天証券広告

SBI証券広告

シンプルにリスク許容度を守って

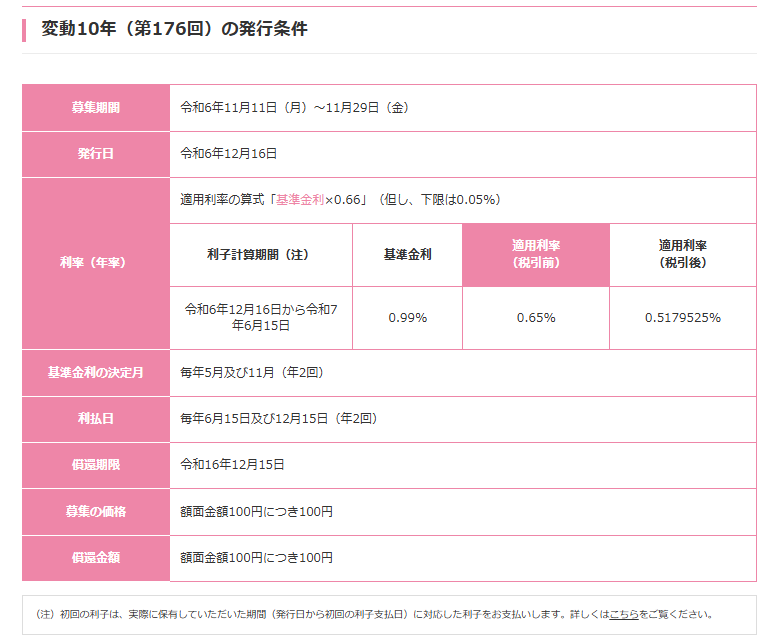

何よりも大切なのは、適切なリスク許容度の範囲内になるようリスク資産、無リスク資産の配分を守ることです。リスク資産と無リスク資産の配分確認、調整に集中する意味からリスク資産とともに無リスク資産もシンプルに運用したいです。無リスク資産は個人向け国債変動10年か預貯金でいいと思います。外国債券は金利が高いものの、リターンに対する為替リスクの割合が大きすぎます。円安時は全世界株式とともにリターンが押し上げられますが、円高時はともにリターンが押し下げられます。為替ヘッジをして為替リスクを軽減する手がありますが、昨今の日本と外国の金利差を考えると、ヘッジコストは相応に発生します。為替リスクがなく預貯金よりも安全で、金利上昇に元本や評価額が変動せずに追随して利回りが上がる個人向け国債変動10年がリスク資産の分散先として有力です。個人向け国債変動10年の代わりに流動性を重視して預貯金でもいいでしょう。

コメント