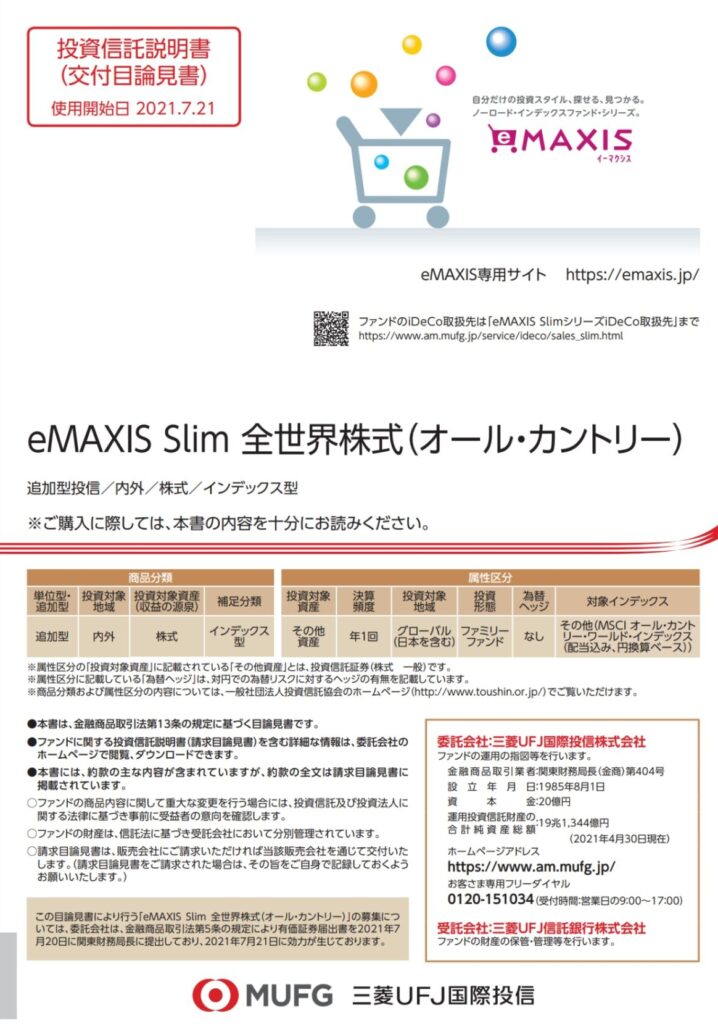

こんにちは、今年に入りドル円相場は円安ドル高が進行し、10月下旬には一時1ドル152円手前にまでいきました。現時点でも年初来で30円程度円安ドル高に振れています。S&P500指数や全米株価指数、全世界株価指数、先進国株価指数は年初来で20%程度の下落となっていますが、円安ドル高の影響で円換算では、ほぼ横ばいからプラスとなっています。日々の株価や為替の値動きを読むのは専門の高等教育を受け、日々研究を続けている機関投資家でも困難です。ほとんどの個人投資家がとうてい読み切れるものではありません。資産配分と投資方針を守った上で、積み立て型少額投資非課税制度(つみたてNISA)対象かつ低コストで時価総額加重平均型の全世界株、全米株、S&P500、先進国株インデックス型投資信託、個人向け国債変動10年(変動10)に淡々と分散投資を続けていくのがいいと思います。

円高株安のダブルパンチが来れば…

今年は円安ドル高で全世界株などの株安が大きく緩和され、むしろ救われた形となっています。しかし、株安と円高ドル安が同時に来れば、株安に加え為替による下落のダブルパンチを受けます。代表的な例はリーマン・ショックです。歴史的大暴落と歴史的円高が同時に起こり、S&P500指数が高値から50%程度安だったのに対し、円換算のS&P500指数は高値から60%超も暴落しました。むしろ、ここ20年以上では円高ドル安と株安はセットで来る方が多く、円安ドル高と株安が同時に来るのは少ないです。全世界株式の長期的リターンは長期になればなるほど年平均数%程度が見込まれ、日米などの主要先進国間の為替変動を吸収できると考えられます。ちなみに、株式の期待リターンはおおむね「無リスク金利+リスクプレミアム(リスクを取ったことによるリターン)5%」と考えられます。一方、債券は長期的なリターンでも為替変動の影響を大きく受ける傾向にあります。だから筆者は株式は外国株式中心で時価総額加重平均型の全世界株インデックス型投資信託、債券は為替リスクを極力避けて個人向け国債変動10を中心に考えています。加えて、債券はリターンよりも株式下落時と円高時の下落緩和を考慮して選択しています。

日本人にとっての最良のインデックス投資の教科書だと思います。

※円安が輸入品に頼る食品や電気代、ガソリン代価格上昇につながっている話は、今回扱う題材とはまた別な話です。円安ドル高、円高ドル安にせよ、急激な為替変動は企業や家計にとって基本的に悪影響が出やすいと申し添えます。

楽天証券は、つみたてNISA対象で低コストの全世界株、全米株、S&P500、先進国株のインデックス型投資信託を多数揃えています。つみたてNISAや個人型確定拠出年金(iDeCo)を開設するのに最も適した証券口座の一つです。スマホ版もパソコン版も非常に見やすい画面です。

コメント