こんにちは、でんです。当ブログでは個人型確定拠出年金(iDeCo)、積み立て型少額投資非課税制度(つみたてNISA)、特定口座での投資信託、東証上場投資信託(ETF)、米国ETF、東証個別株、米国個別株をする上で総合的に考え楽天証券、SBI証券、マネックス証券がお勧めだと考えています。高いレベルで各投資対象別に得手不得手はありますが、正直どの証券会社を選んでもOKだと思います。しかし、iDeCoに限定すればもう一つの証券会社が候補になります。松井証券です。iDeCoだけならばトップになり得る可能性を秘めています。箱根駅伝で言えば平地区間は3強にはかなわないですが、5区の山登り、6区の山下りだけは3強を食いかねないぐらい強いといったところです。

ドリームチーム

松井証券のiDeCoは低コストインデックスファンドを片っ端から集めています。まさにiDeCoのドリームチームです。楽天証券、SBI証券、マネックス証券でそれぞれ一部ずつ扱っているeMAXIS Slim(Slim)シリーズや楽天・バンガード(楽天)シリーズを全てそろえています。各指数連動投資信託のコスト最安値商品をほとんど取り揃えています。素晴らしい投資信託がよりどりみどりで、どれで運用するか迷ってしまうぐらいです。

全世界株

松井証券iDeCoで株価指数別のお勧め投資信託を紹介します。いずれも売買手数料無料です。

- 全世界株価指数(含む日本)

Slim 全世界株式(オルカン)信託報酬年0.1144%以内

楽天・全世界株式インデックス・ファンド(楽天VT)信託報酬年0.212%

- 全世界株価指数(除く日本)

Slim 全世界株式(Slim除く日本)信託報酬年0.1144%以内

- Slim3地域均等型(偽オルカン)に注意

松井証券iDeCoの全世界株価指数(含む日本、除く日本)連動インデックスファンドは当ブログでも繰り返し勧めている三つが全て入っています。いずれも株式インデックスファンドの基本かつ王道で、iDeCoでも投資の中軸候補です。一つ注意ですが、オルカンやSlim除く日本を選ぼうとして、間違えて名前の似ているSlim3地域均等型を選ばないようにしてください。株式インデックス投資の基本は全世界株でも、米国株でも、先進国株でも時価総額通りに買うことです。Slim3地域均等型は世界の時価総額の5%程度の日本株に33.3%、10%強の新興国株に33.3%も投資をしています。85%弱を占める先進国株に33.3%しか投資をしていません。日本株と新興国株にかなりバランスが偏った投資信託です。時価総額加重平均型の全世界株インデックスファンドは投資の王道ですが、3地域均等型の全世界株インデックスファンドは王道でもなんでもなく、ただの日本株・新興国株集中投資型です。一応国際分散投資はしているので決してダメな投資信託でなくアクティブファンドよりはるかにましですが、所詮はオルカンの偽物にすぎません。

竹川美奈子氏の改訂版「iDeCo活用入門」はiDeCo運用の基本的な方針やiDeCoのメリット・デメリット、投資する商品の選ぶ方法、運用した拠出金の受け取る際の考え方を体系的に分かりやすくまとめています。転職時の注意点もあり、ありがたいです。iDeCoを始める時や運用に迷った時、転職時、受け取り時にぜひ手元に取っておき読み返したい一冊です。

米国株

- S&P500指数

Slim米国株式(SlimS&P500)信託報酬年0.0968%以内

- 全米株価指数

楽天・全米株式インデックス・ファンド(楽天VTI)信託報酬年0.162%

松井証券iDeCoは国内インデックスファンド純資産総額1位(全体3位)のSlimS&P500、インデックスファンド2位(全体20位)の楽天VTIを両方揃えています。いずれもiDeCo運用の中軸になり得る商品です。楽天証券も、SBI証券も、マネックス証券もどちらか片方のみで、両方はそろえていません。

先進国株

- 先進国株価指数(除く日本)

Slim先進国株式インデックス(Slim先進国)信託報酬年0.1023%以内

SlimシリーズではオルカンやSlimS&P500の陰に隠れがちですが、Slim先進国も十分に優秀なインデックスファンドです。

新興国株、バランスファンド

松井証券iDeCoの新興国株価指数に連動するインデックスファンドはSlim 新興国株式(Slim新興国、信託報酬年0.1870%)一つだけですが、国内最安値クラスの手数料のインデックスファンドです。運用の主軸にはなりませんが、米国株や先進国株を中心で運用する際にトッピングとして20%以内で保有するのは十分ありだと思います。iDeCo終盤の投資候補となるバランスファンドはSlimバランス(Slim8資産)一つが対象となっています。バランスファンドで手数料最安値クラスといい商品だと思いますが、不動産投資信託(REIT)や新興国株、新興国債券、日本株の比率が実際の時価総額よりも著しく高すぎるのが難点です。全世界株、米国株、先進国株、新興国株では松井証券の強さはピカイチですが、バランスファンドに限っては全世界株と全世界高格付け債券に時価総額通りに投資ができる低コストバランスファンドを投資対象としている楽天証券の方がいいと思います。ちなみに、日本株は必要ならばオルカンや楽天VTを通じて保有すれば十分で、あえて個別に投資する必要は全く感じません。考え方だけを記せば日経平均ではなく東証株価指数(TOPIX)に連動したインデックスファンドのうち低コストのものを選べばOKです。

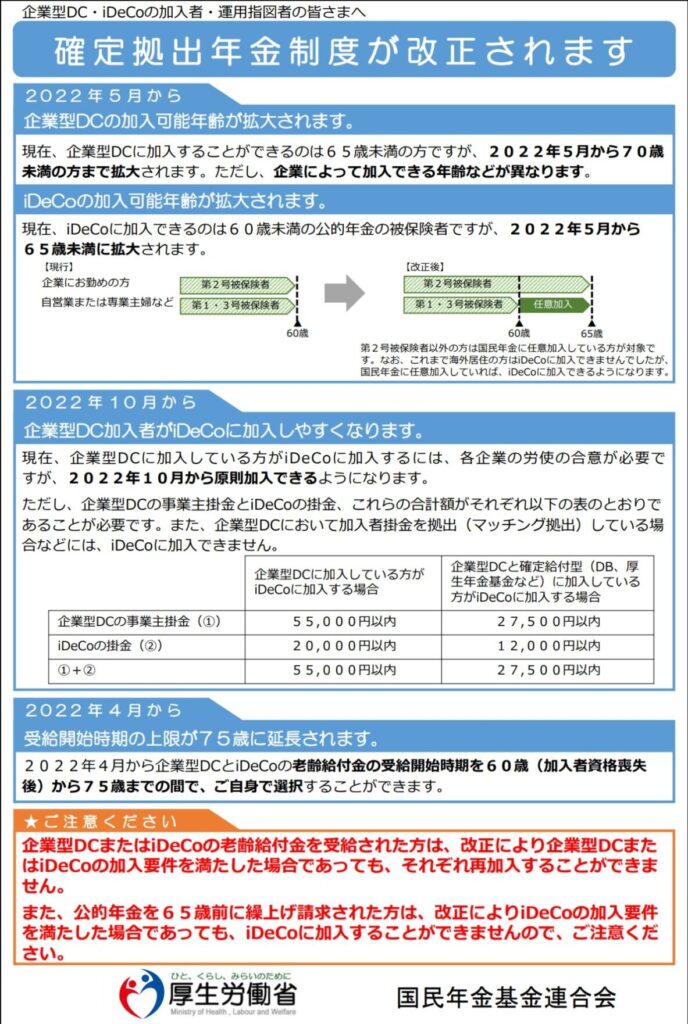

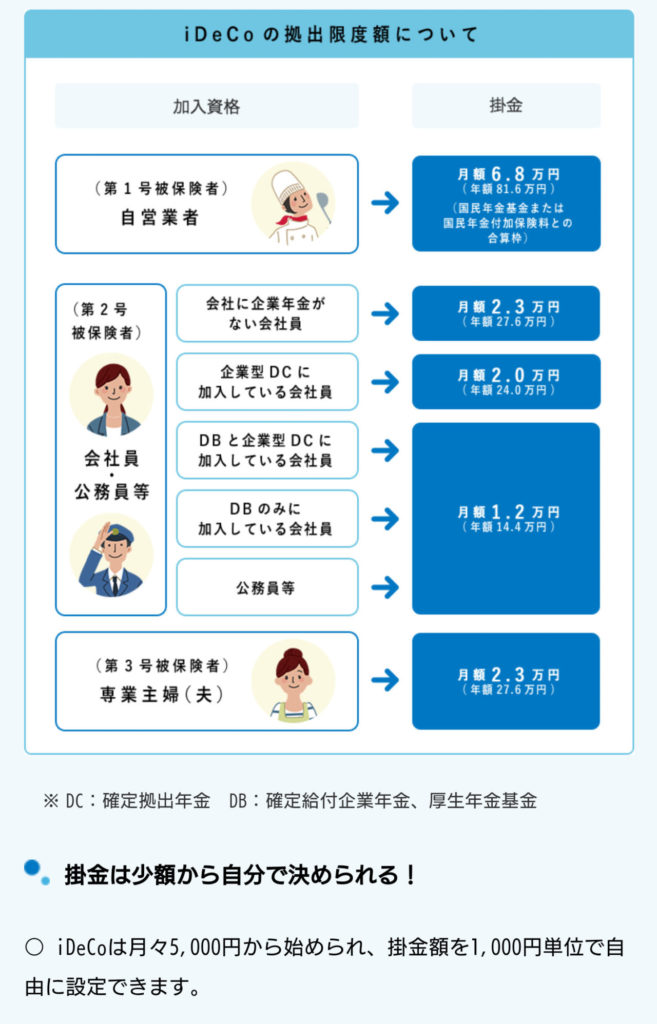

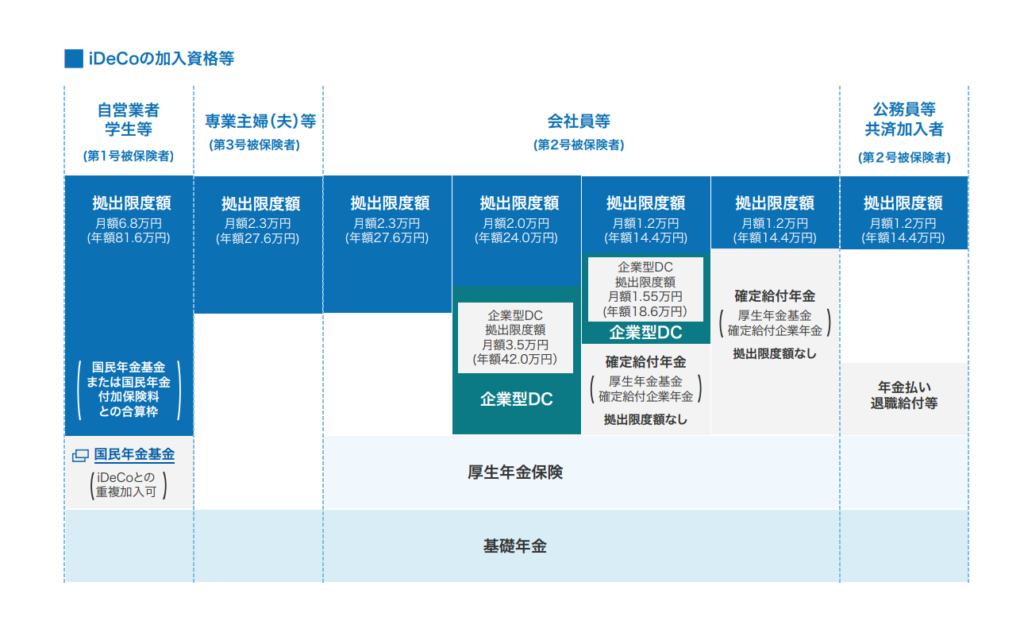

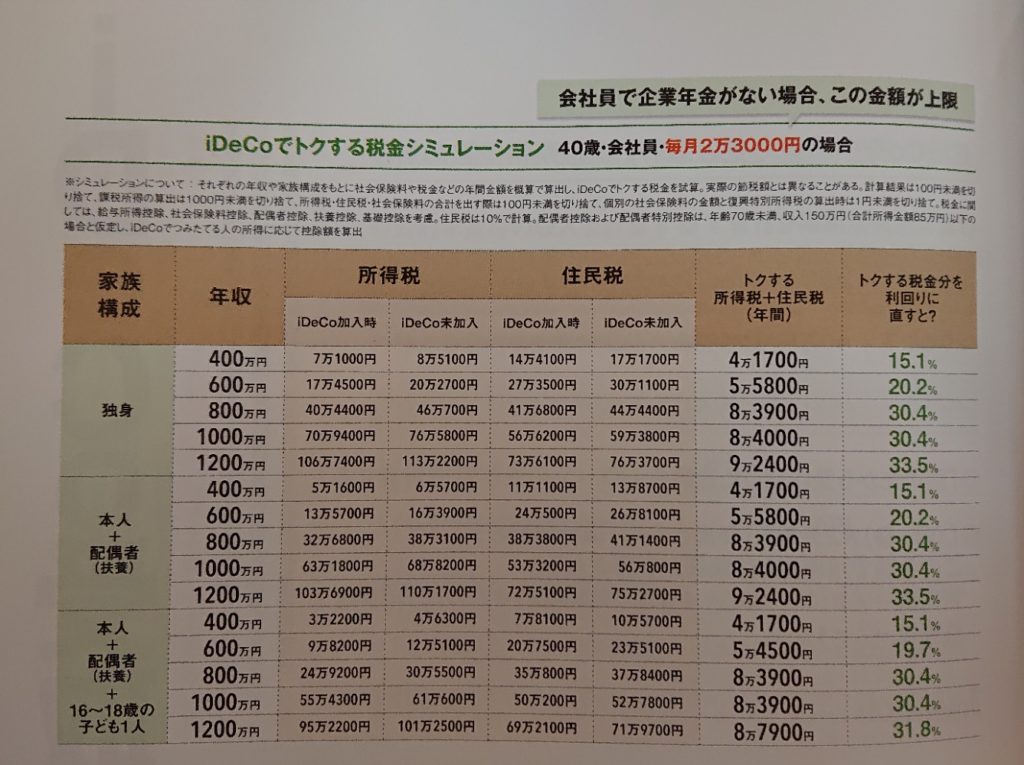

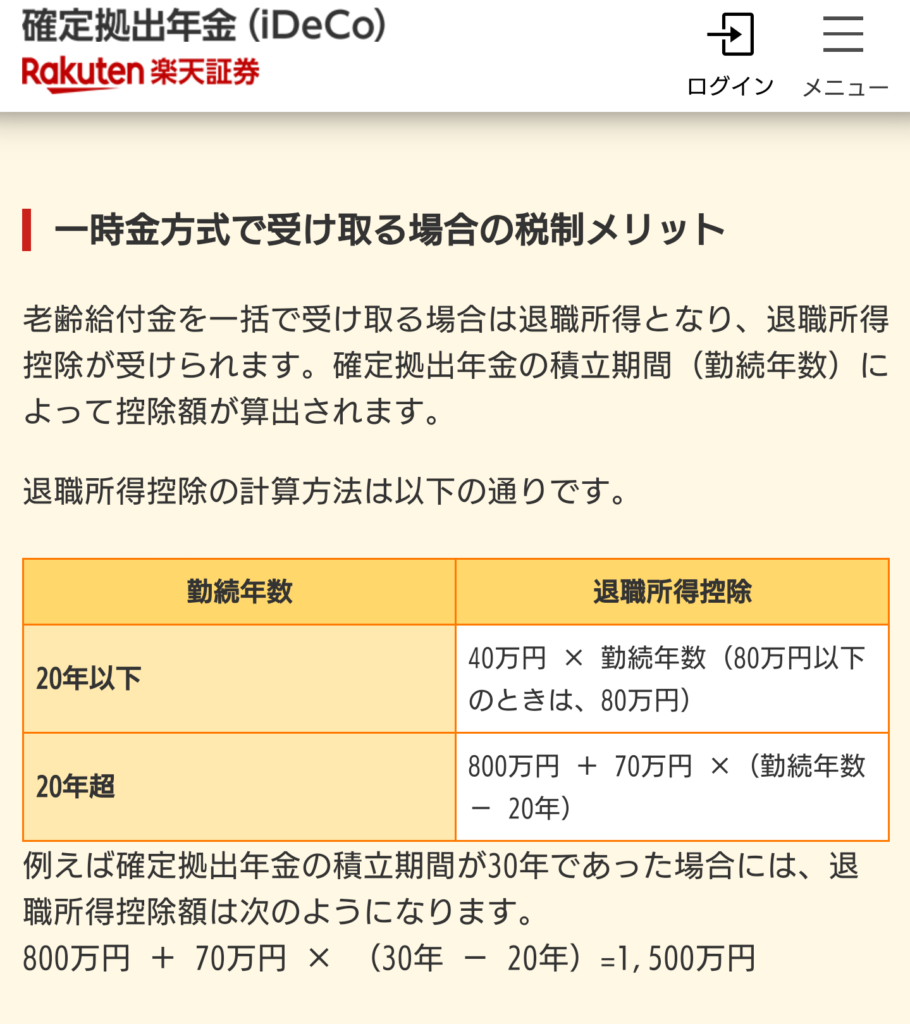

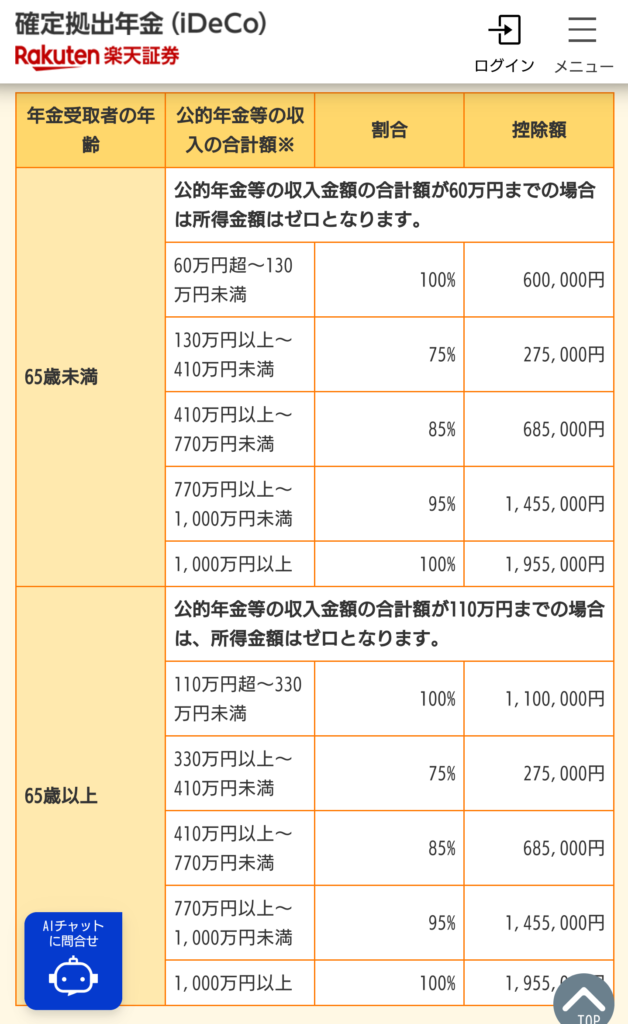

iDeCoの特徴

iDeCoの特徴を画像で示します。なお、下の複数の画像は現行制度に基づいています。ちなみに5月から加入要件の年齢上限が60歳未満から65歳未満に引き上げられます。また、iDeCo加入が条件付きだった企業型確定拠出年金(DC)加入者も10月から原則加入できるようになります。なお、確定給付型企業年金(DB)加入会社員や公務員のiDeCo拠出金額上限は2024年12月から原則2万円に引き上げられる見通しとなっています。まだ政令案の段階で詳細は今後明らかになると思います。

4証券会社から選べばOK

松井証券iDeCoのインデックスファンドの取り揃え方は正直素晴らしいレベルです。しかし、楽天証券やSBI証券、マネックス証券で既にiDeCoを始めている人が松井証券に移管するまでの差までは絶対にありません。4証券会社ともに主軸株価指数に低コストインデックスファンドをそろえており、初期費用、口座管理手数料ともに差はありません。iDeCoの口座移管は移管手数料が必要になったり、移管事務のため1~2カ月購入ができない期間が発生したりします。移管の手間やコストに見合いません。もちろん、合法ボッタクリ投資信託ばかりの銀行などのiDeCoからこれらの4証券会社に移管するのは費用と手間に見合うケースがあると言えでしょう。iDeCoは楽天証券、SBI証券、マネックス証券、松井証券のいずれかで運用していれば全く問題ないと思います。ちなみに、iDeCo以外の松井証券は現状、1日50万円以内の個別株売買ならばそん色はないですが、楽天証券、SBI証券、マネックス証券にどうしても手数料やインデックスファンドの充実度、サービス、米国株購入などでかなわない部分があります。松井証券はiDeCo限定と考えて問題ありません。このブログに来ていただき、最後まで読んで下さり、ありがとうございました。

コメント