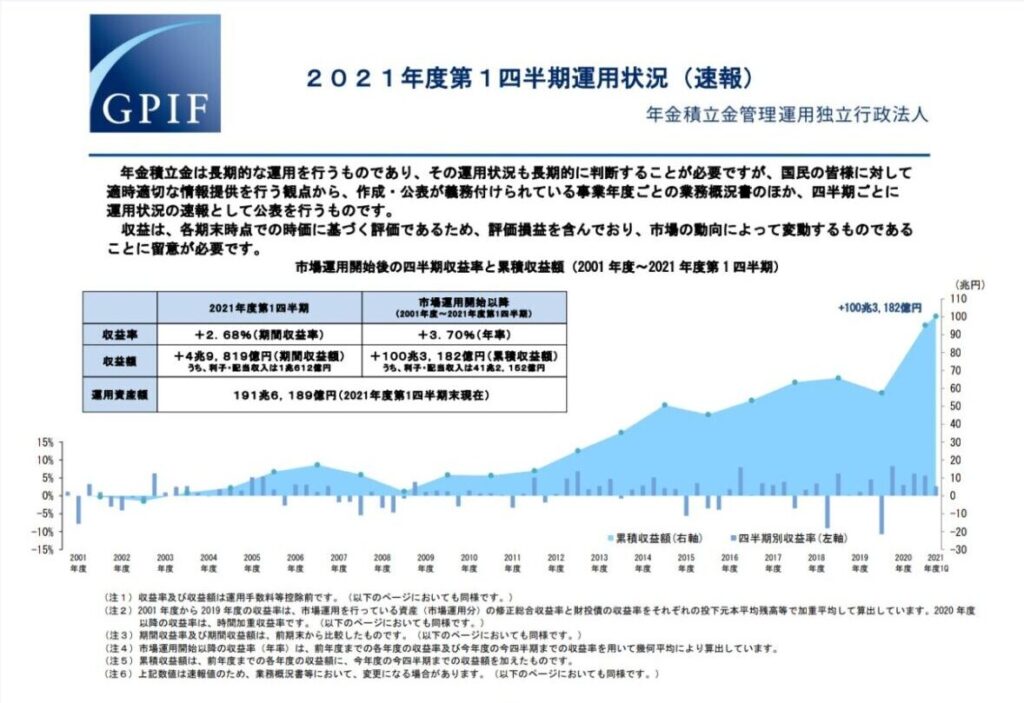

こんにちは、でんです。年金積立金管理運用独立行政法人(GPIF)は2021年度第1四半期の運用状況を公開しました。市場運用開始以降の2001年度からの年平均リターンは3.70%で、累積収益額は100兆3,182億円になりました。インデックス投資を中心にリスクとリターンのバランスを取った適切な運用をしており、素晴らしいです。長期投資を掲げ、運用方針をしっかりと守る姿勢は個人投資家にとってお手本になります。

適切で素晴らしい運用

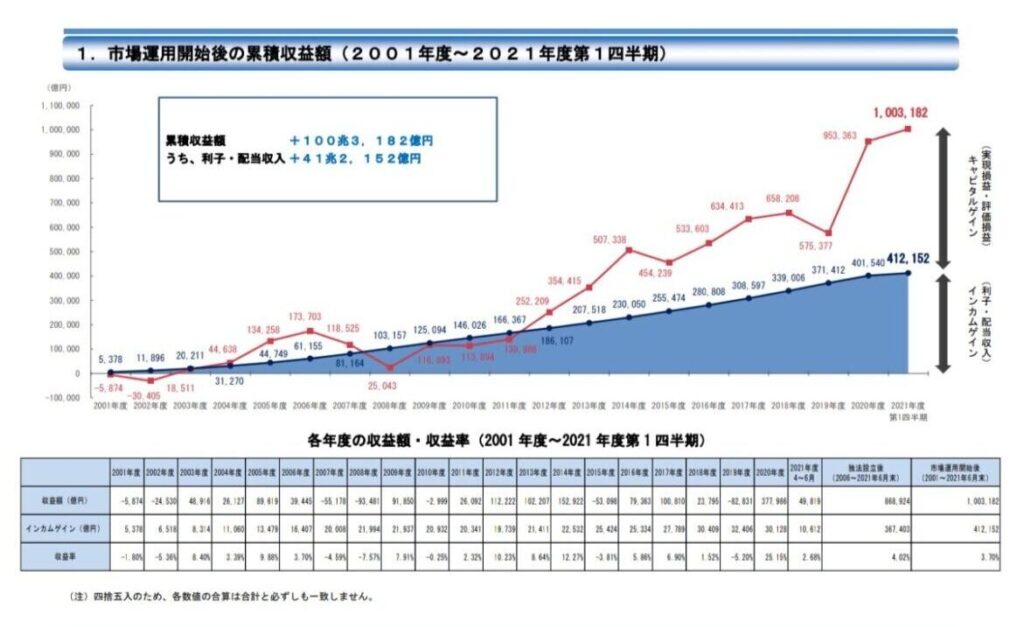

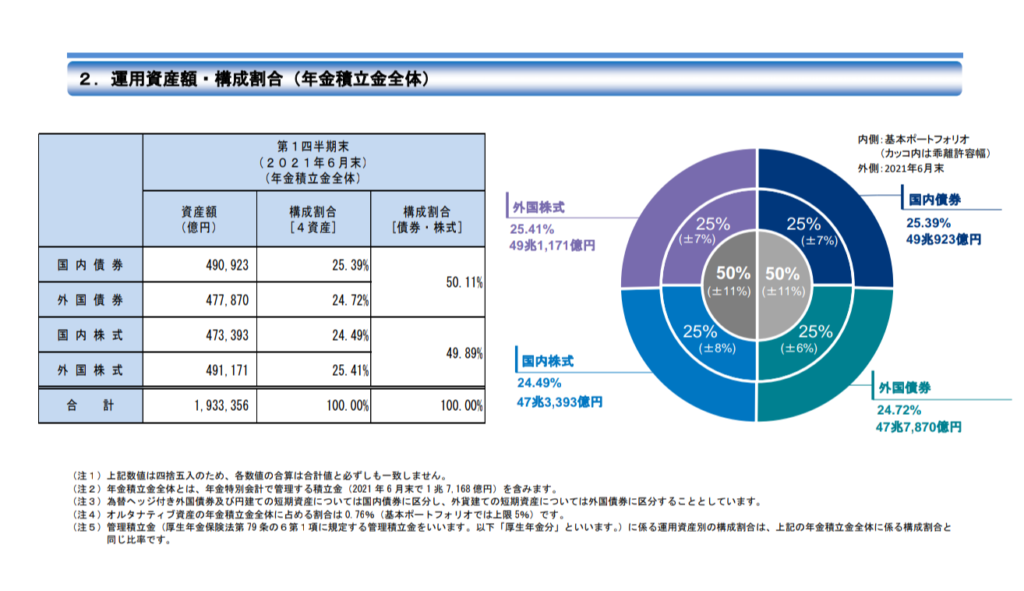

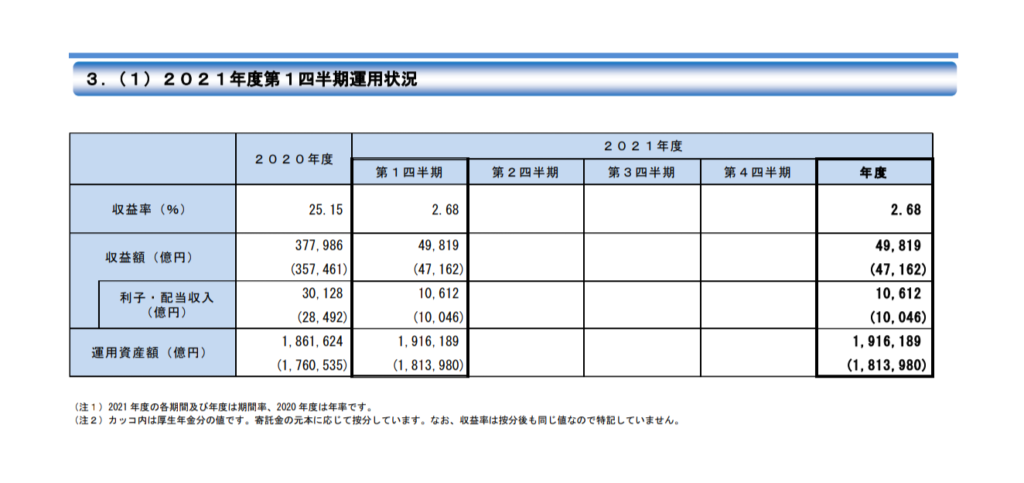

GPIFの累積収益額100兆3,182億円のうち、利子・配当収入は41兆2,152億円と4割超を占めます。これに対し、2021年度第1四半期の収益額は4兆9,819億円のうち、利子・配当収入は1兆612億円と20%程度です。GPIFは原則、配当・利子を再投資しています。長期投資になればなるほど配当・利子の占める割合が大きくなることがうかがえます。国内債券、外国債券、国内株式、外国株式を25%程度ずつ保有する方針を掲げて投資方針を守ってきました。インデックス投資が中心です。昨年の新型コロナショック時にも特定野党から「すぐに株式を投げ売りして債券中心の運用にするように」と的外れな申し入れがありましたが大人の対応で乗り切って投資配分を守り、その後の上昇相場に追随しました。もし、暴落時に特定野党の意見を取り入れたら株式を暴落時に投げ売りした上に、上昇相場を取り逃すという状況に陥った恐れがあります。いかにして暴落時にもペースを守るのが大切かが分かります。

https://www.gpif.go.jp/operation/2021_1Q_0806_jp.pdf

運用方針を守る姿勢参考に

- 考え方を教材に

- 配分を安易に真似ない

GPIFの運用から長期投資の有効性と運用方針を守る大切さが分かります。個人投資家にとっても勉強になります。しかし、日本に住み、日本円で生活費を得て、日本円で年金を得る日本人がそのままGPIFの配分を真似するのは考え物です。債券の場合、債券の値動きよりも為替変動率の方が大きいので、外国債券はリスクに対するリターンが見合わなくなってしまいます。株価下落のクッションの役割やリスクを抑える観点から国内債券中心にするのは合理的です。(低金利下での国内債券代替投資先の話は置いておきます)。株式の場合は為替変動率よりも株式の値動きの方がはるかに大きく、しかも長期的には主要通貨間の為替レートは一定のレンジに収まる傾向があります。債券では許容しにくい値動き幅ですが、株式ではそれほど問題にならないといえます。加えて株式は時価総額通りに保有するのが基本です。世界の時価総額における日本株の比率は数%です。株式のうち50%も日本株を保有するのは明らかにバランスを欠いた日本株への集中投資です。給料や貯蓄、年金など日本円中心になる中、株式まで日本株中心にしてしまったら日本円建て資産に偏ります。せめて株式は外国株式中心で問題ないと考えます。日本株は時価総額比例配分の全世界株インデックスファンドを通じて保有すれば十分すぎるぐらいです。※GPIFが株式のうち日本株を50%にしているのは、国際分散投資と自国の株価底上げを両立するためとみられています。仮にGPIFが株式を世界の時価総額通りの配分にしてしまったら、日本株の暴落は避けられないと思います。だから、GPIFの配分にはGPIFとしての合理性があります。

このブログに来ていただき、最後まで読んで下さり、ありがとうございました。

コメント