こんにちは、でんです。株式市場の情報は日々、新聞やテレビに加え、TwitterなどのSNSで得られます。情報を得て金融教養を高めることは有意義だと思います。しかし、米国株や全世界株の長期投資家にとって、情報に振り回されて株式の売買を繰り返すことは長期的なリターンを押し下げかねません。今回は情報との向き合い方について考えたいと思います。

急騰や急落は目につきやすい

株価の急騰や急落の情報は、目につきやすいです。新聞やテレビは読まれる記事や映像を発信するために、どうしても市場が大きく動いた時に大きく報じます(彼らにとってそれがニュースだからです)。実は期間としては一番長い緩やかに上昇している時の記事は、紙面や番組枠の関係などからボツになりやすく、ニュースに扱われづらいです。SNSも同様で注目を浴びるために、市場が大きく動いた時の方が発信されます。2020年2月下旬から3月末までは、連日「ダウ〇千ドル安」「NY市場、サーキットブレーカー発動」などの見出しが新聞やテレビで踊りました。Twitterでも真っ赤(米国株では赤は下落の意味です)に染まったS&P500指数構成銘柄のヒートマップが並びました(ヒートマップは今でも毎日見ますが…)。

日々の情報に振り回されない

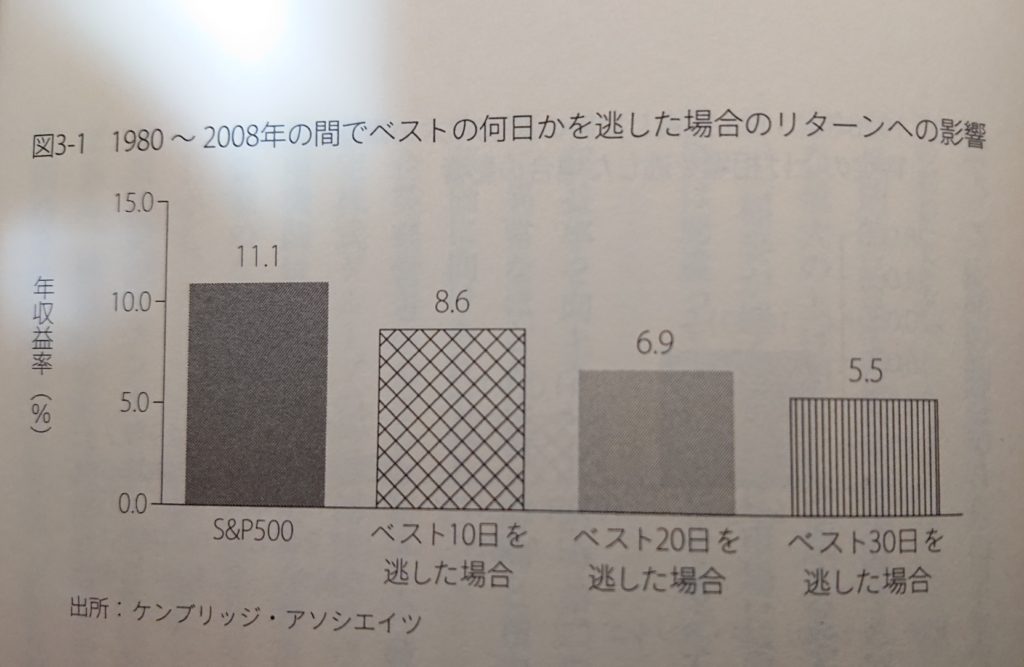

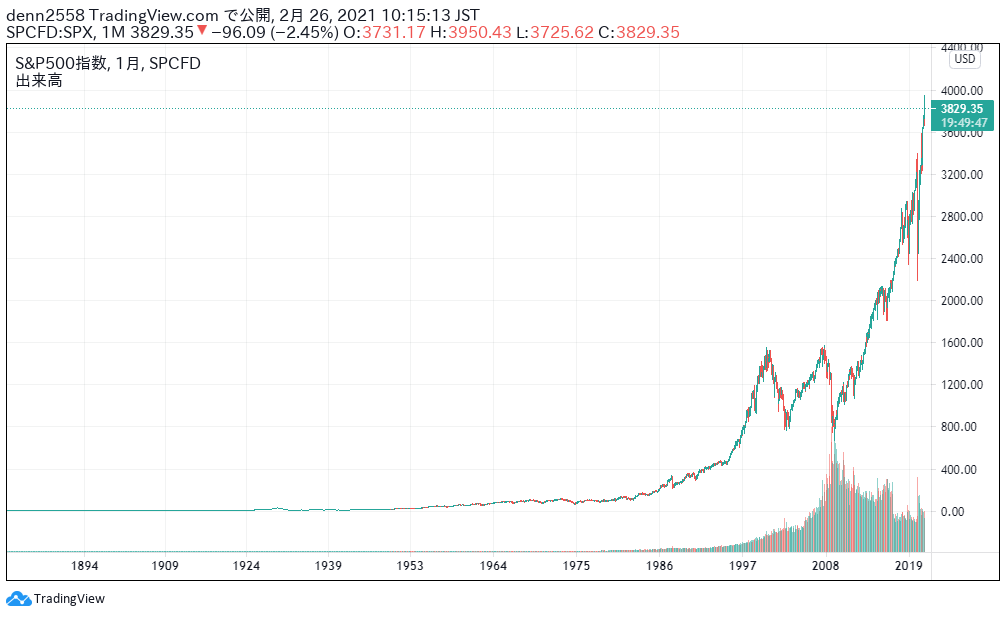

米国株や全世界株は長期では右肩上がりで成長しており、年平均のリターンは5~7%とされます。高値から90%近く吹き飛んだ世界恐慌や60%程度暴落したリーマンショックなどを乗り越えています。しかし、前段で紹介したような日々の情報に振り回され、株式を売買することは長期的なリターンを損ねる可能性が高いです。大事な話なので何度でも紹介します。「でんさん、またその話か」と思いましたら、筆者はうれしいです。長期投資力が上がった証拠です。米国の資産運用会社でらつ腕をふるったチャールズ・エリス氏の名著「敗者のゲーム」を今回も引用します。1980年から2008年の間、最も上昇したベスト10日(期間全体の0.25%未満)を逃すだけで、リターン平均が年11.1%から年8.6%と2割以上も下がります。ベスト30日(期間全体の0.5%)を逃すとリターン平均が年5.5%に半減します。28年のうちの30日の上昇を逃しただけです。

価格:1,870円

(2021/3/14 15:15時点)

感想(15件)

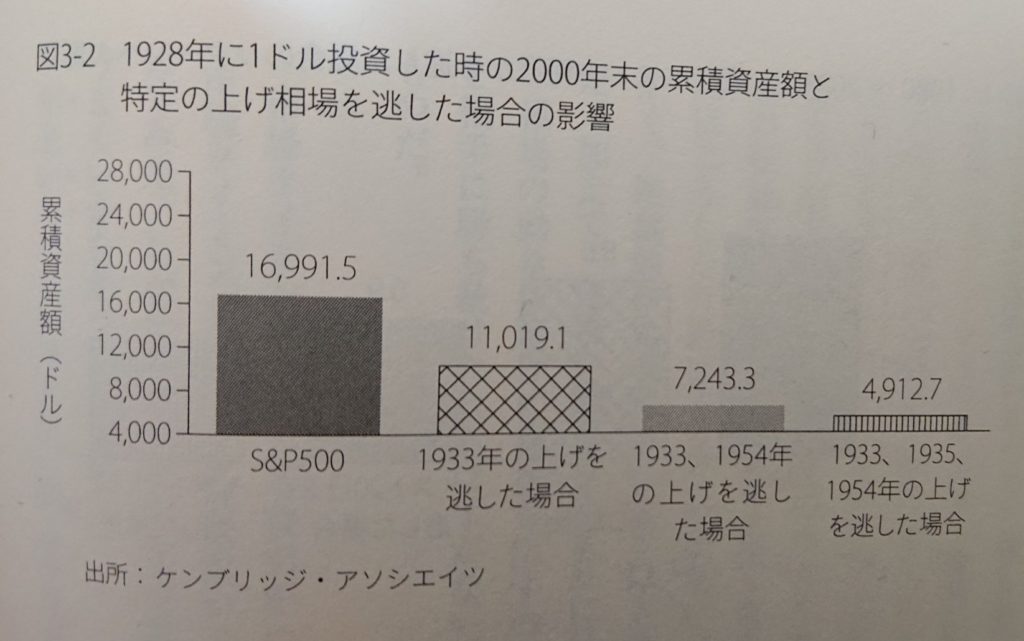

さらに長期になると、過去75年間の株式リターンの大部分は、上昇率のベスト60カ月(5年間、全体のわずか7%)に達成されているとされています。110年間で上昇ベスト10日を逃すだけで、利益の3分の2を失うという試算もあります。例えば1928年にS&P500指数に1ドル投資した時の2000年の累積資産額は1万7000ドル弱です。しかし、1933年の上昇を逃すと1万1000ドルになります。1933年、1935年、1954年の上昇を逃すと4900ドルにまで下落します。エリス氏は著書で「投資家は『稲妻が輝く瞬間』に市場に居合わせなければならないということだ。相場のタイミングに賭ける投資は間違っており、決して考えてはいけない」と市場に残り続ける重要性とタイミング投資の危険性を強調しています。

このブログに来ていただき、最後まで読んで下さりありがとうございました。長期投資を続ける上で大切だと思う話は何度でも繰り返していきます。皆様とともに市場に残り続けていきたいです。

コメント