こんにちは、金融庁は企業年金の運用について企業自身も責任を負うように初めて法律で義務付ける方針を固めました。年金加入者の利益を最優先するよう企業を含め運用の受託者としての責任を明確にし、民事上や行政上の責任を負わせます。2023年の通常国会で金融サービス提供法など関連法律を改正を目指します。日経新聞が5日付朝刊で報じました。加入者が約1,700万人いる企業年金が適切に運用され、運用コストが削減されることに期待したいです。

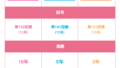

企業型DCやDBを導入する企業対象

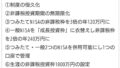

日経電子版によると、金融サービス提供法などの改正に伴い企業型確定拠出年金(企業型DC)や確定給付年金(DB)を導入する約9万2,000社を含めた年金関係者が規制の対象になるとみられます。これまで年金運用を信託銀行などの金融機関任せだった企業が多いですが、改正後は専門家を揃えた運用体制などが求められます。顧客への説明責任を課す対象に金融商品を販売する銀行や保険、証券会社だけでなく企業年金を加えることを想定しています。加えて金融サービス提供法に「最善利益義務」の規定を盛り込むとみられます。従来は金融機関の自主的な取り組みを促し顧客の利益を最優先するように促していました。しかし、販売側を優先した金融商品の組成や選定が多くみられ、金融庁は法律での義務付けが必要と判断したとみられます。

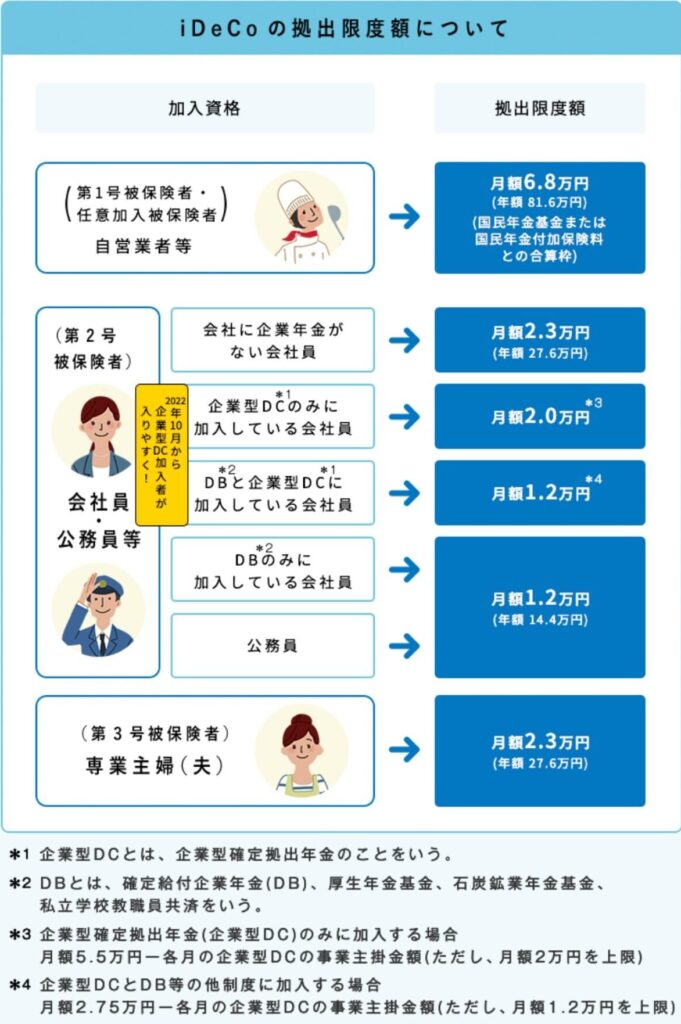

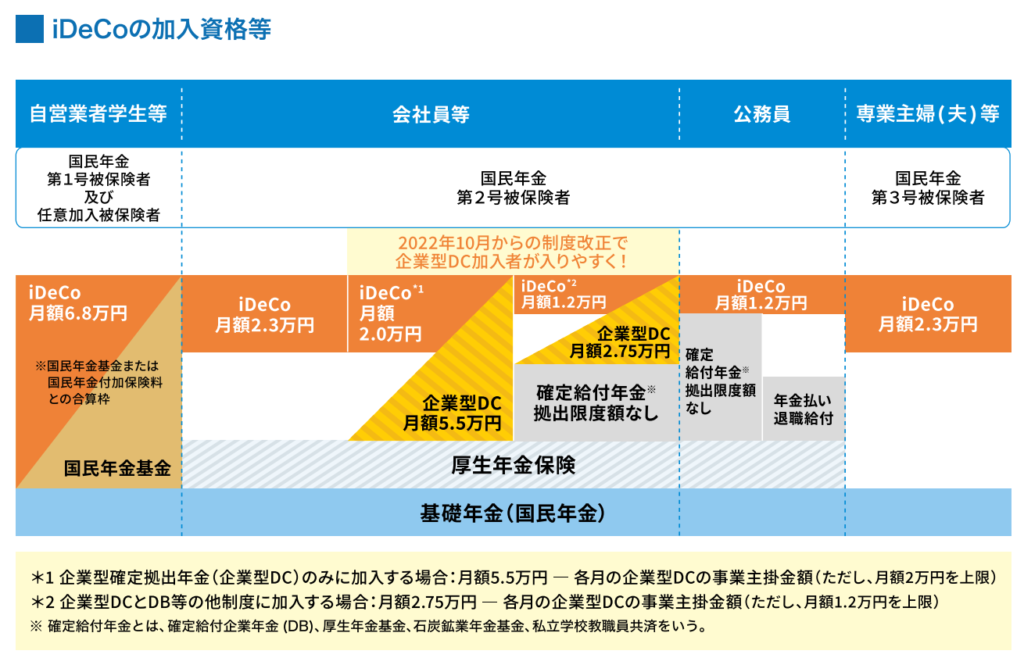

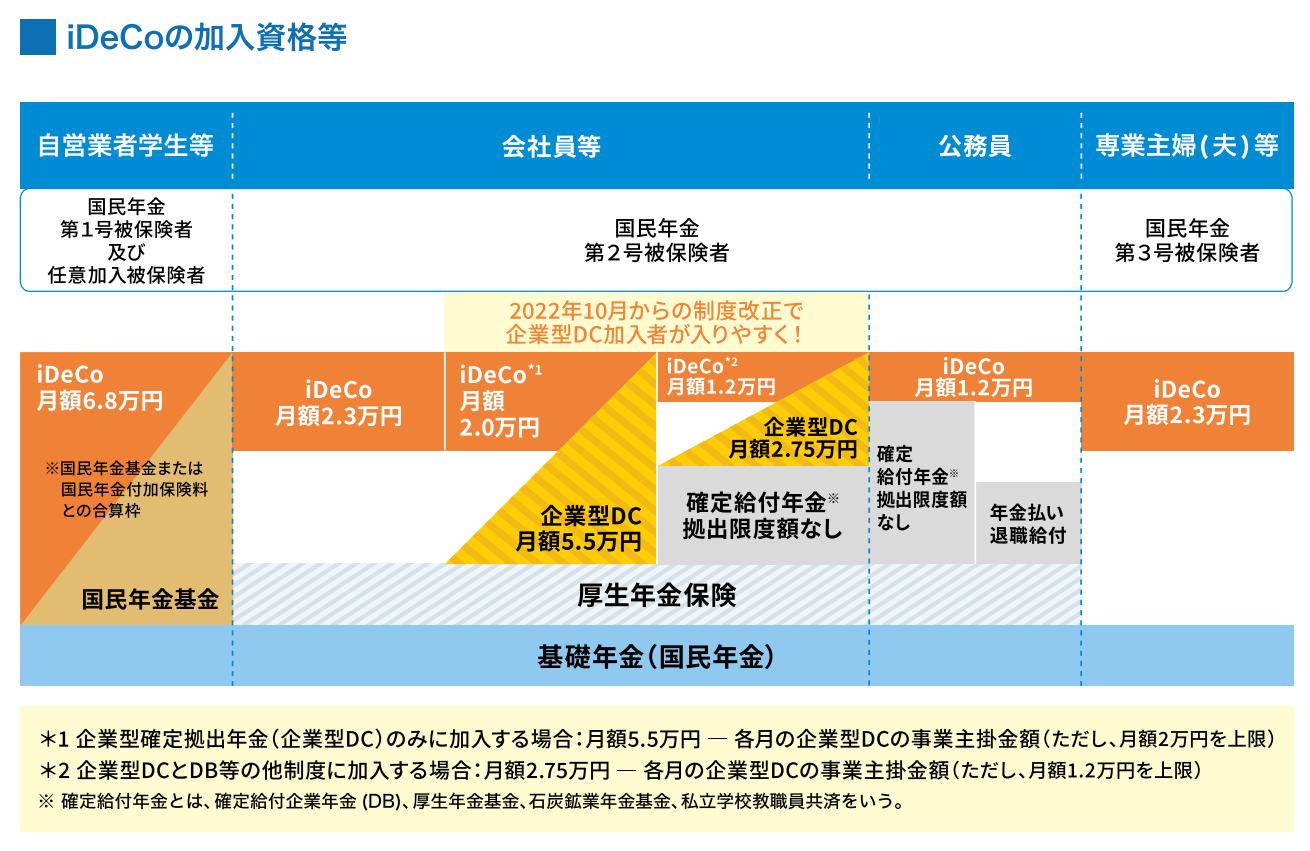

「iDeCo活用入門」(竹川美奈子著)はiDeCoや企業型DC、DBの仕組み、基本、運用商品の選ぶ時のポイント、企業型DCのある会社員が退職・転職する際の注意点を分かりやすく紹介しています。2022年改正、2024年改正双方に対応しています。

企業型DC投信の低コスト化を

現状、企業型DCで投資できる対象投資信託はインデックス型投資信託でも、個人型確定拠出年金(iDeCo)や積み立て型少額投資非課税制度(つみたてNISA)よりも維持管理費(信託報酬)がほとんどの企業で高いです。対象株価指数も時価総額加重平均型の全世界、全米、S&P500の各株価指数を扱っているケースは少なく、可能な限り低コストの先進国株価指数に連動するインデックス型投資信託しか選択肢がありません。確かに企業型DCのインデックス型投資信託を低コストの商品に入れ替えようとすると、運営管理機関に無理だと断られたとして担当者の腰が重いといった話も聞きます。しかし、中国新聞社のように加入者第一と考えiDeCoと遜色のない信託報酬水準の投資信託にしようと、自社の企業型DCのインデックス型投資信託4本を信託報酬最低水準の商品に入れ替えたケースもあります。ぜひ、加入者第一で可能な限り低コストかつ長期の資産形成に適した全世界株、全米株、S&P500、先進国株のインデックス型投資信託を揃えていただきたいと思います。なお、この4タイプはどれも遜色なく優秀ですが、あえて1本に絞るならば全世界株であると申し添えます。

楽天証券はつみたてNISA対象で低コストの全世界株、全米株、S&P500指数、先進国株価指数を多数取り扱っています。iDeCoは低コストの全米株や全世界株、全世界株+全世界債券バランスファンドに投資ができます。

コメント