こんにちは、「投信ブロガーが選ぶ! Fund of the Year 2022」でランクインしたトップ20の投資信託や上場投資信託(ETF)を今年も不定期連載で紹介しています。第15回目はMAXIS全世界株式上場投信(2559)です。一言で言えば東証上場投資信託(ETF)版オルカンです。極めて低コストで世界47カ国・地域の大、中型株式3,000銘柄弱を時価総額通りに保有できる基本かつ王道を地でいくETFです。

マザーファンド共有

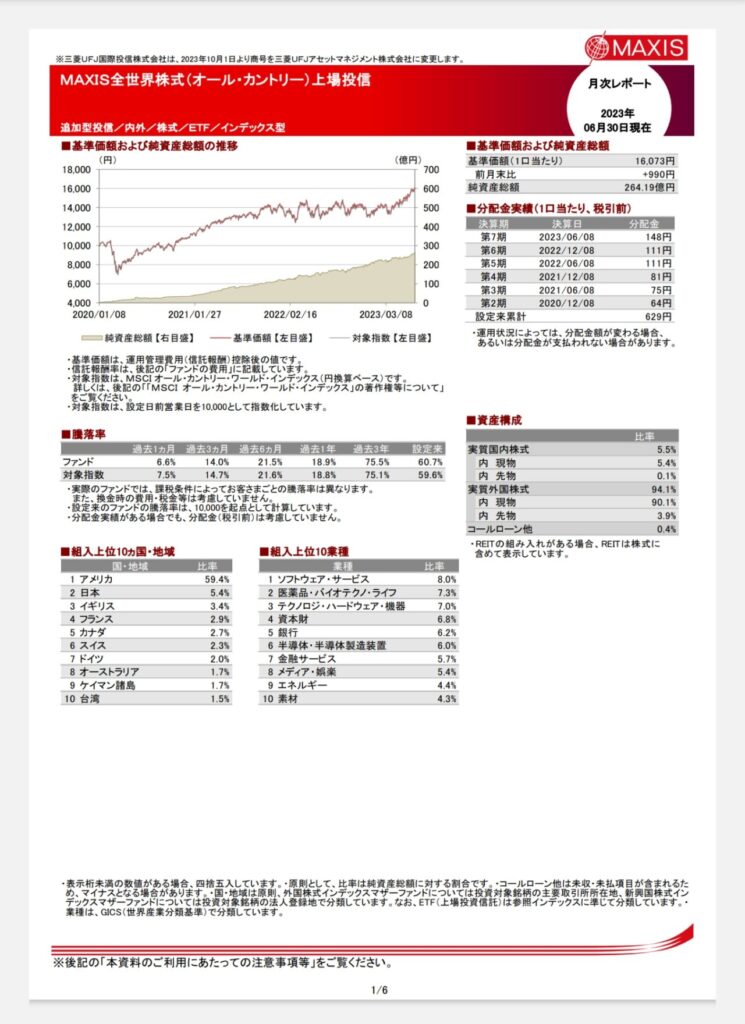

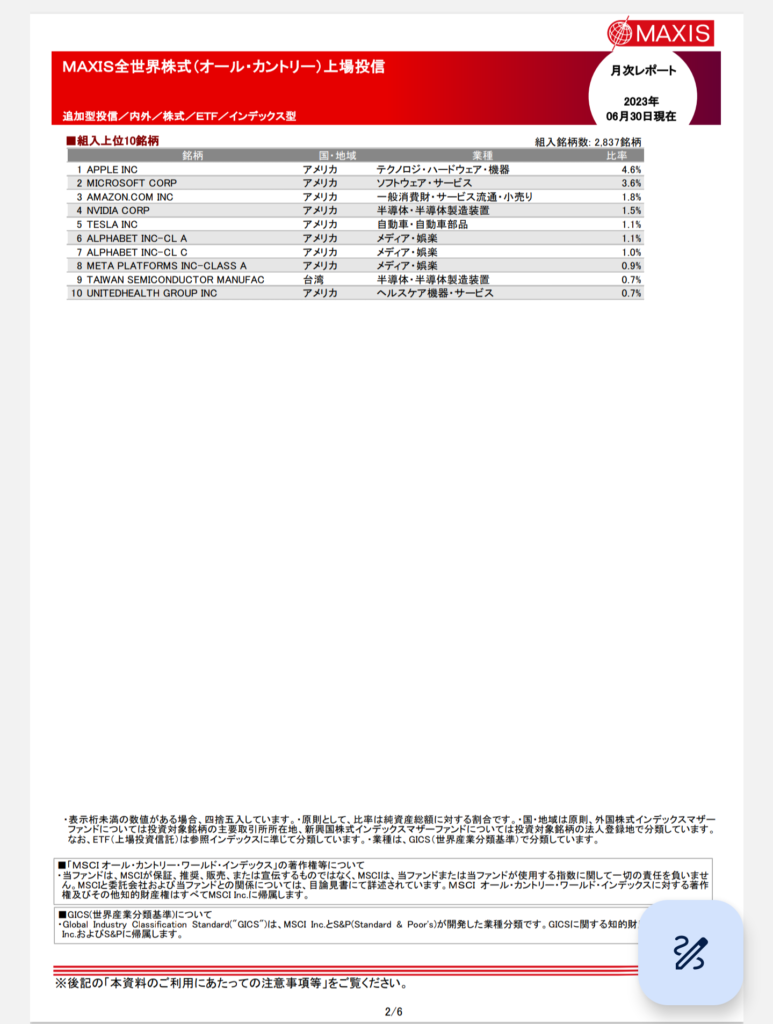

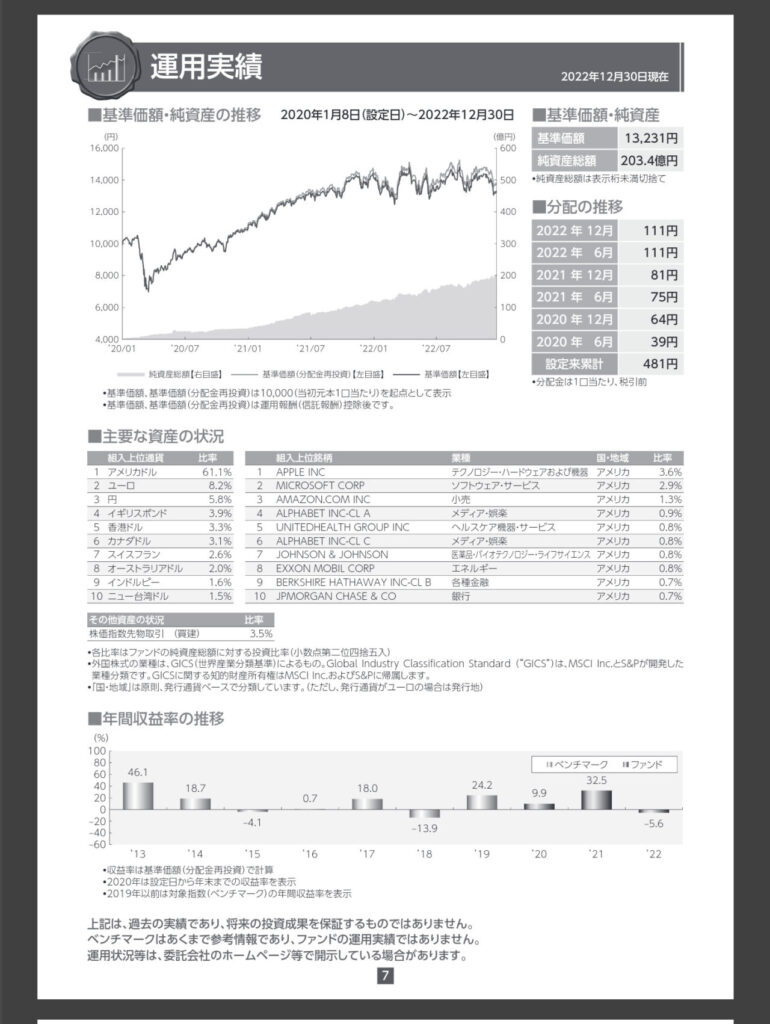

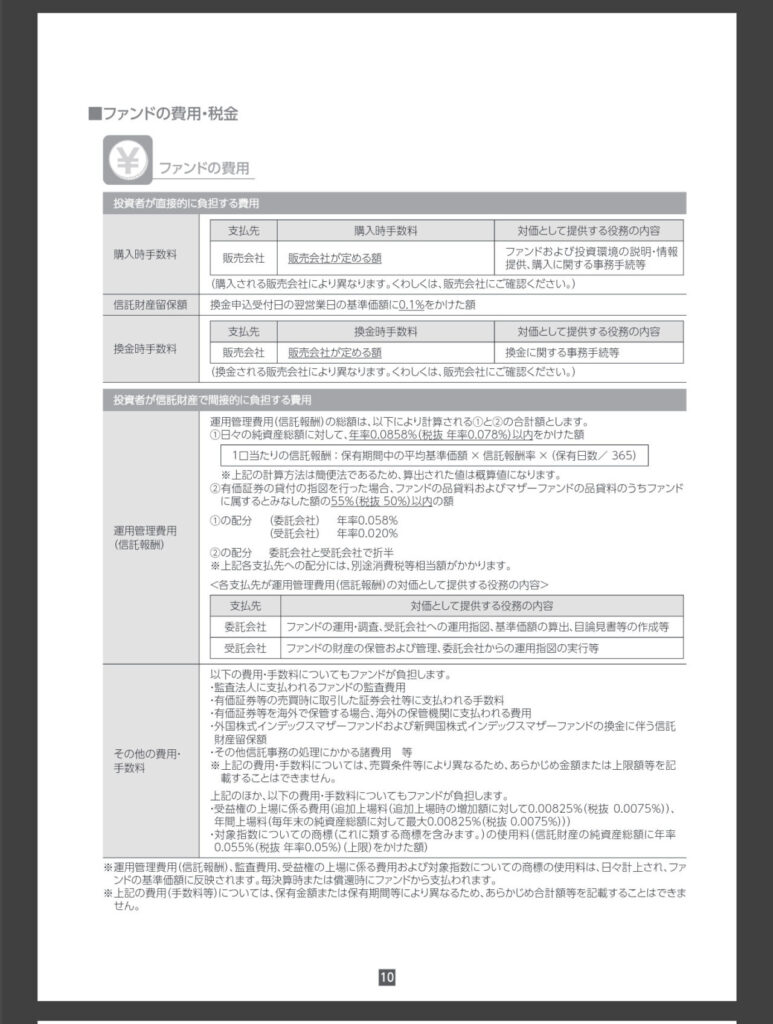

2559は全世界株価指数のMSCI オール・カントリー・ワールド・インデックス(ACWI)との連動を目指しています。為替ヘッジはしておらず、マザーファンドを通じて日本を含む先進国23カ国、新興国24カ国の3,000銘柄弱に時価総額通りに投資をしています。取引手数料は証券会社によって異なりますが、楽天証券やSBI証券は無料です。流通市場(証券取引所、2559の場合は東証)で売却した際には信託財産留保額はかかりません※。目論見書には信託財産留保額0.1%とありますが、通常の個人投資家が証券口座を通じ証券取引所で売買する場合には関係のない話です。運用管理費(信託報酬)は年0.0858%です。その他、指数使用料などもかかります。19日現在の純資産総額は約270億円です。なお、マザーファンドは純資産総額約1兆2,900億円を誇るオルカンなどと共有しています。月次レポートによると、6月30日現在で組み入れ上位国は米国59.4%、日本5.4%、英国3.4%、フランス2.9%、カナダ2.7%となっています。上位10銘柄のうち、9銘柄は米国企業です。年2回決算で、諸経費を控除した配当、利子のみを原資とした健全な形で分配金を得ることができます。東証の営業時間内ならば、証券会社を通じてリアルタイムで売買することができます。楽天証券やSBI証券などのインターネット証券ならば、ボタン一つで取引ができます。

ETFの信託財産留保額に関する参考資料(三菱AMより引用)

※ETFを証券取引所で売却する場合、信託財産留保額はかかりません。投資家間で受益権が移転するだけで、受益権口数の変動はなく信託財産留保額を徴収する理由も必要もないからです。2559の信託財産留保額は発行市場取引で解約(換金、交換、買い取り)請求した(受益権口数が減少する取引の)場合に発生するものです。2559の目論見書には、信託財産留保額に関し「換金申込受付日の翌営業日の基準価額に0.1%をかけた額」と記載されています。証券取引所の取引はリアルタイムの値動きで売買が成立するため、「翌営業日の基準額」でなされるものではありません。さらに、換金価額について「換金申込受付日の翌営業日の基準価額から信託財産留保額を差引いた価額。なお、原則、換金申込受付日の午後4時までに受付けた換金申込み(当該申込みに係る販売会社所定の事務手続きが完了したもの)を当該換金申込受付日の申込みとします。午後4時過ぎに受付けた換金申込みは翌営業日を換金申込受付日とします」とあります。この価額の決まり方は証券取引所のETFの取引値(株価)の決定方法とは全く異なる一方、信託財産留保額のある非上場投資信託とほぼ同じです。個人的には分かりにくいマニアックな話だと思います。2559の目論見書の記載では、これらのマニアックな知識があるのが前提となっていると感じます。証券取引所でETFを売った場合も信託財産留保額が発生すると誤解しかねないと思います。なお、信託財産留保額はETFや投資信託を解約する人が、売却費用発生によって受益権者が不利にならないようにファンドに一定の割合で「迷惑料」を残していく性質のものですので、運用会社や販売会社、信託銀行に支払われる手数料ではありません。

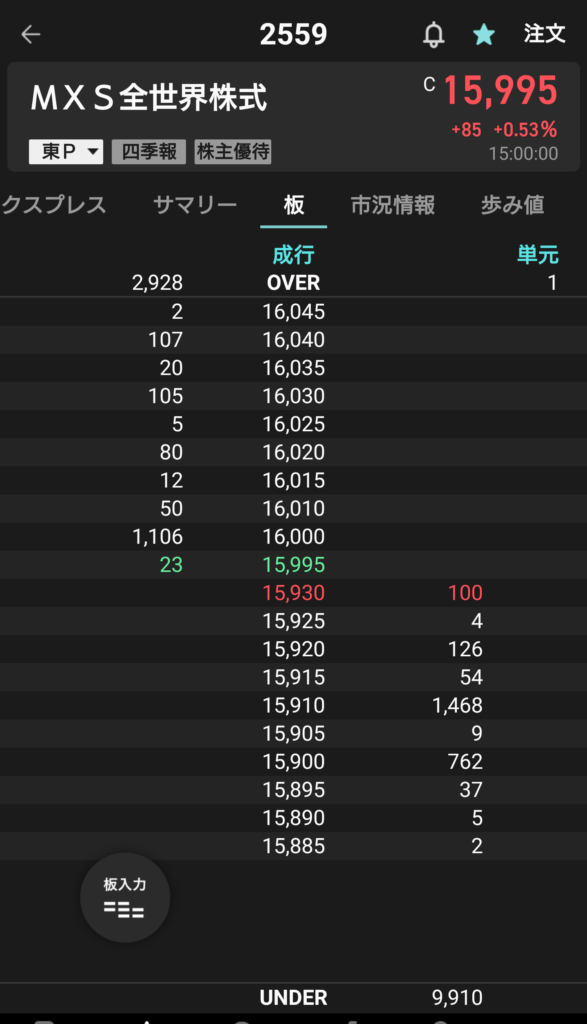

多額成行注文は「板飛び」の危険大

2559は世界中の企業を時価総額通りに保有できる基本かつ王道のETFです。配当金の二重課税調整対象銘柄になっており、外国株式の配当金を得る際に起きる二重課税を回避することができます。一応、指数と著しく乖離(かいり)しない取引値(売買価格)で取引ができるようにマーケットメイク対象銘柄となっています。しかし、2559の取引板は売り注文、買い注文とともに薄い状態が続いています。数百万円から一千万円単位の成行注文で、売買板が吹き飛んでしまい著しく不利な取引値で約定してしまう「板飛び」が起きかねない状況が依然として続いています。数千万円から億単位の成行注文が問題なくできる東証の主力S&P500連動ETFとは対照的です。全世界株ETFは基本かつ王道の指数に連動したETFです。もう少し安心して成行注文ができる板の厚さはほしいと常々感じてなりません。なお、現行の少額投資非課税制度(NISA)や来年以降の新NISAでは、非課税投資枠を追加消費しないで分配金をファンド内で再投資し効率的な複利運用ができるオルカンなどの無分配型低コストインデックスファンドに投資をするのが多くの人にとって、いいと思います。NISAや新NISAで2559を保有するのは決して悪くないものの(あまたのアクティブファンドや高コストインデックスファンドなどを買うよりははるかにいいと思います)、先述の通り分配金再投資時に追加で非課税投資枠を消費してしまうので資産形成上はオルカンより不利になりやすいです。さらに、ETFの購入単位は非上場投資信託より大きいので、1本でNISAの投資枠を埋めようとすると、どうしても端数が出てしまいます。「NISAの投資枠の端数も気にしないし、運用効率が落ちても全く構わないから、とにかく分配金がほしい」という人には、もしかするといいかもしれません。なお、個人的にはオルカンなどの非上場投資信託に投資し、必要な時、必要分を売る方が性に合っています。

コメント