こんにちは、でんです。前回は投資信託の目論見書の最低限押さえるポイントを紹介しました。今回は後編で月次レポートと運用報告書の見方を紹介します。筆者を含め、多くのブロガーが売買手数料無料、信託報酬の安いインデックスファンドを紹介しています。目論見書や月次レポート、運用報告書を最低限読めるようになれば、自分の基準で判断できるようになります。今回も教材は楽天証券で買い付け、積み立て件数がランキングでともに1位のeMAXIS Slim米国株式(SlimS&P500)とします。

月次レポート

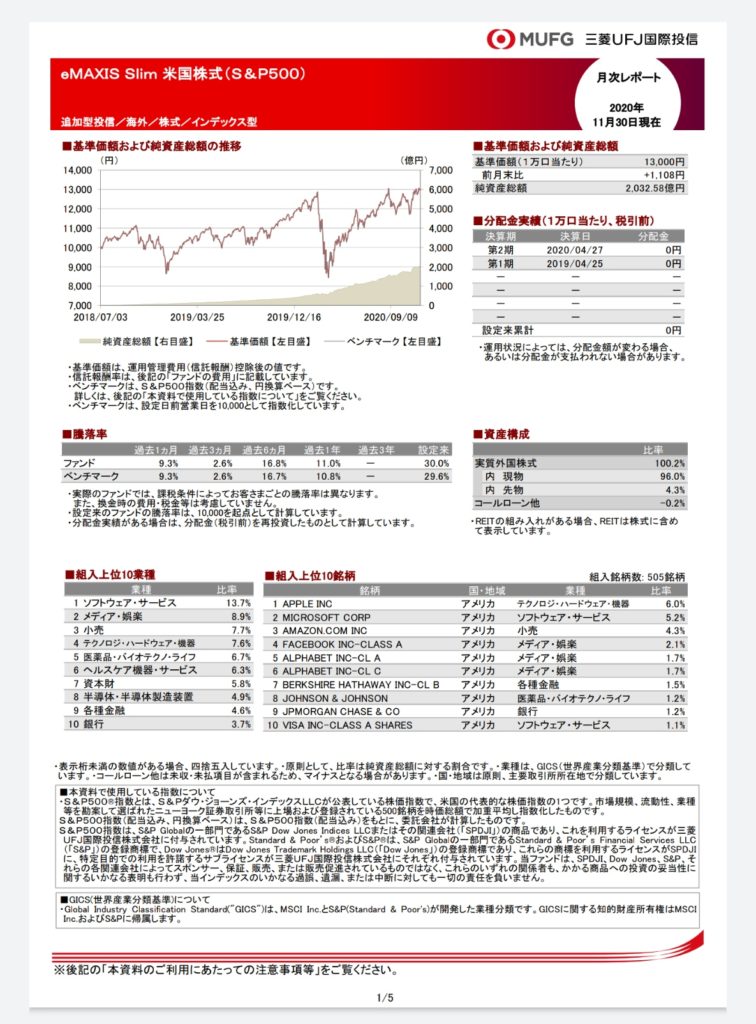

月次レポートは毎月公表されます。基準価額や純資産総額の推移、対象株価指数(ベンチマーク)とファンドの騰落率、対象株価指数とファンドの騰落率のずれを確認できます。組み入れ上位業種や上位銘柄、分配金実績も記されています。上の月次レポートからは純資産残高が右肩上がりで、対象株価指数とファンドの騰落率のずれは小さく、投資信託に望ましくない分配金は出されていないと分かります。可能ならば毎月見るのが良いですが、思い出した時に年数回のチェックでも大丈夫です。

運用報告書

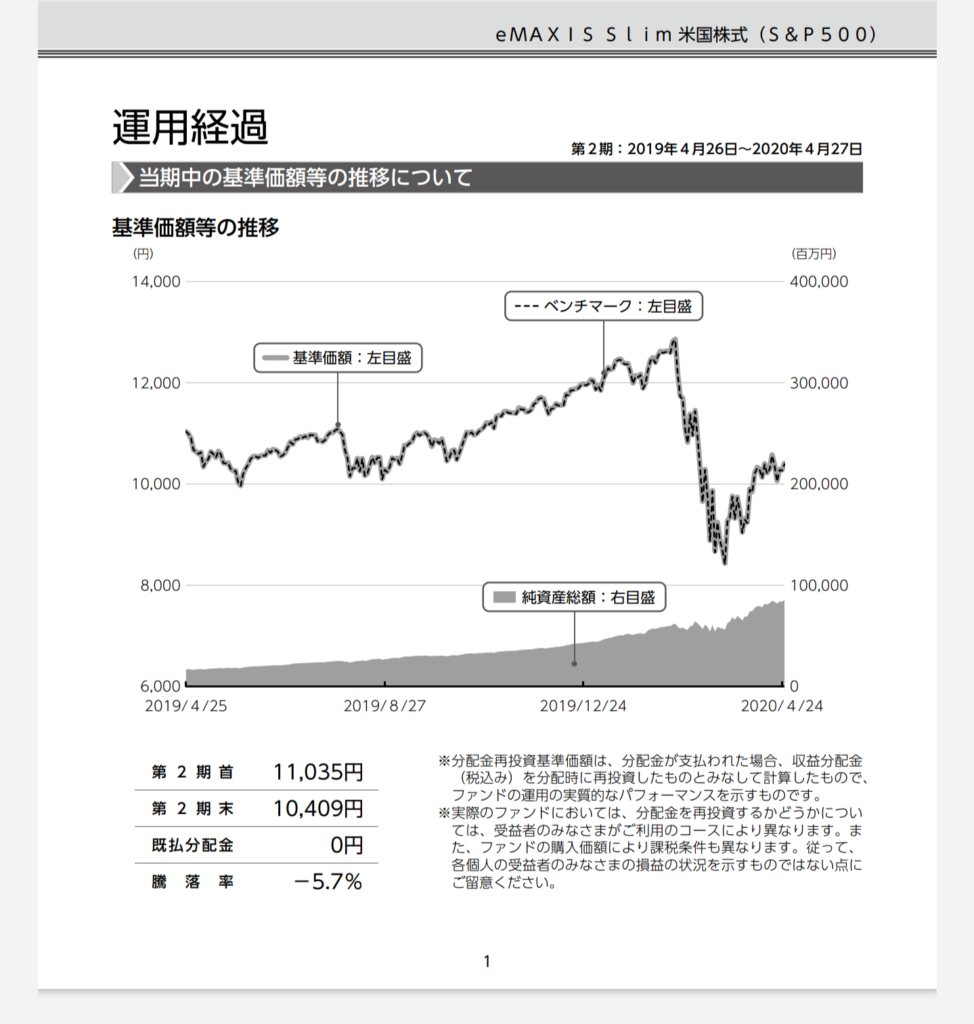

運用報告書は交付運用報告書と全体版の運用報告書の2種類あります。上級者や投資信託マニアでなければ交付運用報告書の確認で問題ありません。年1回発行されます。最初のページでは純資産総額、基準価額、分配金の有無を確認すればOKです。

運用経過のページでは期間中(1年間)の基準価額や純資産総額の推移、騰落率、分配金を見ることができます。上の画像では年間騰落率が-5.7%で純資産総額は右肩上がりで成長していると読み取れます。分配金は交付目論見書と同様に出ていません。ちなみに、期間中の最後で基準価額が暴落し、年間騰落率がマイナスになった理由は、新型コロナウイルスの感染拡大で2020年2月下旬から3月下旬にかけて対象株価指数のS&P500指数が大きく下落したからです。S&P500指数はその後上昇し、2020年末には史上最高値を更新しています。

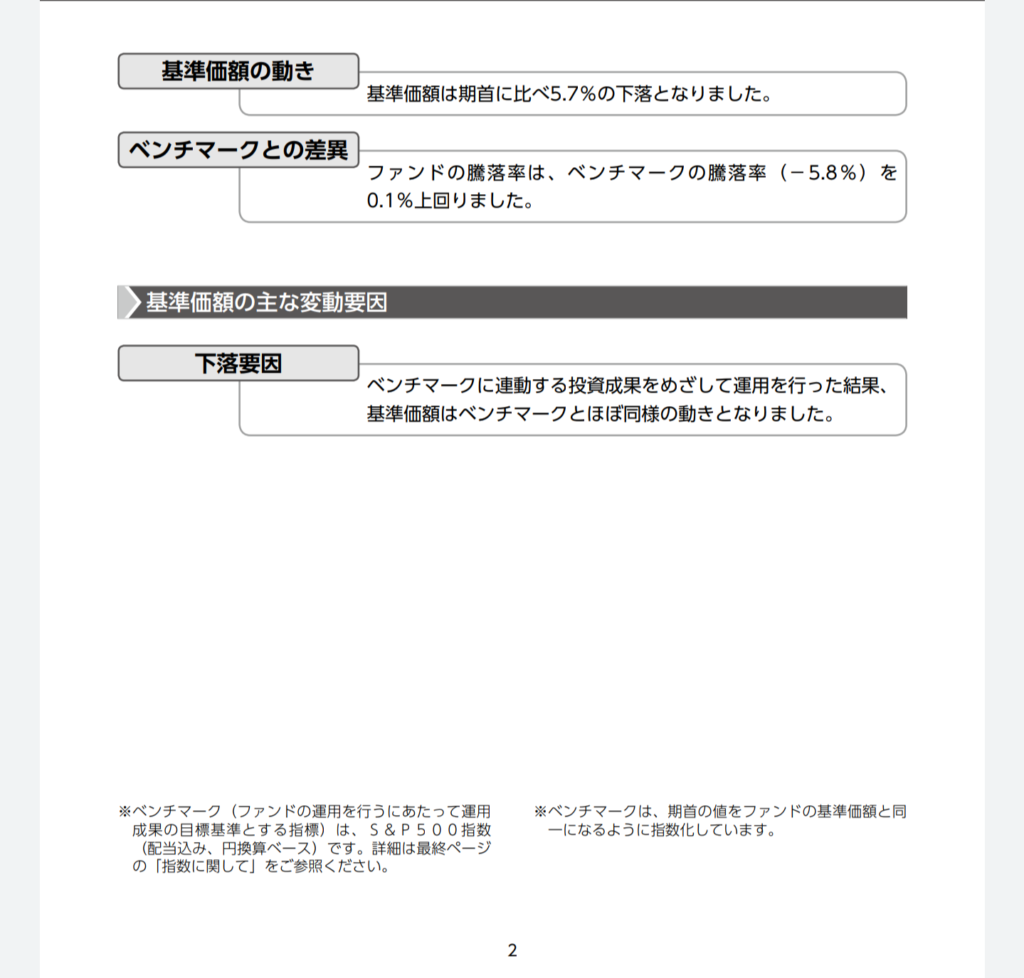

次のページでは基準価額の動きと対象株価指数とのずれ、基準価額の変動要因が記されています。SlimS&P500はインデックスファンドなので重要なのは対象株価指数とのずれの程度です。ずれが小さければ小さいほどいい運用をしているということです。+0.1%は対象株価指数にほぼ寄り添った運用をしており、優秀といえるでしょう。

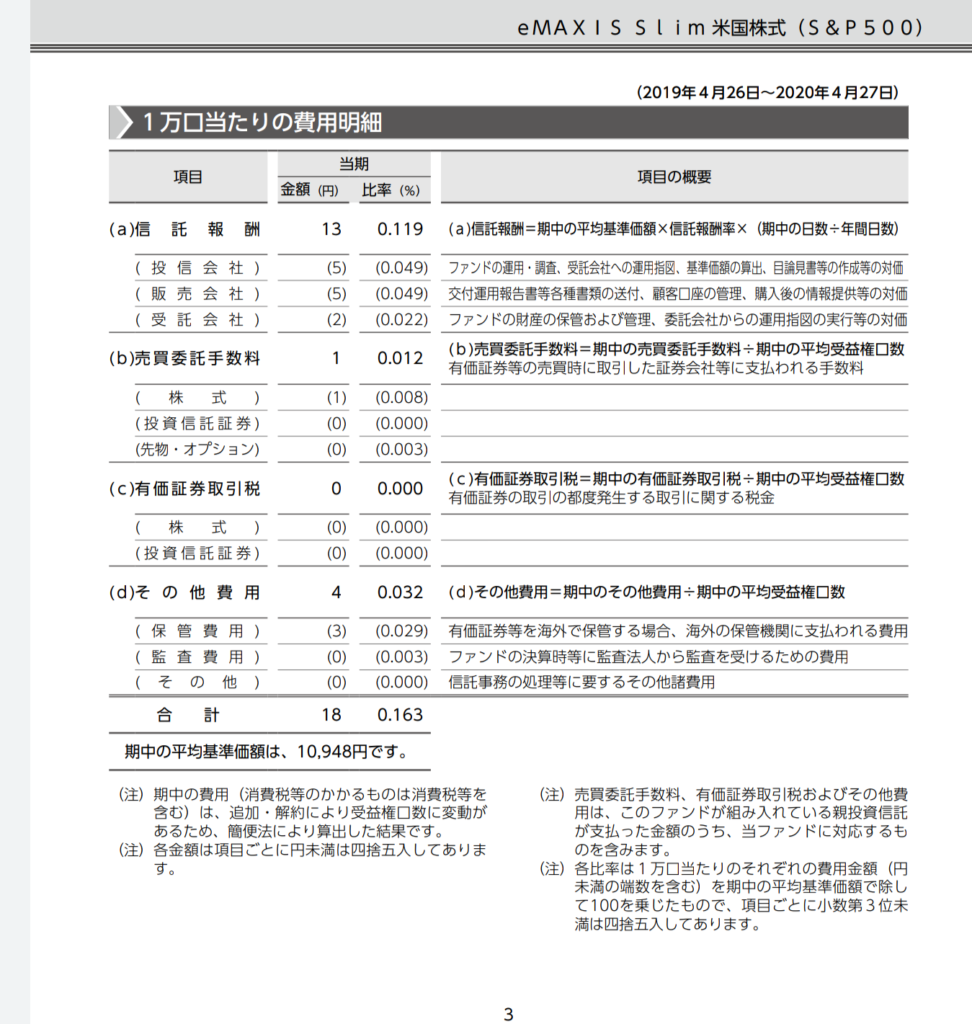

1万口当たりの費用明細です。売買委託手数料や有価証券取引税、その他費用といった目論見書で示された信託報酬に含まれないコストが分かります。合算すると実施コストが年0.163%です。投資信託の1年間の実質コストは運用報告書で初めて判明します。画像で示したページ以外でチェックした方がいいページは組み入れ上位ファンドの概要を記した箇所です。SlimS&P500の場合、目論見書や月次レポートでも確認できるので画像では割愛します。※SlimS&P500は2019年11月12日に信託報酬の引き下げを実施しています。上の画像の交付運用報告書は引き下げ前の信託報酬の期間も含まれています。現在の実質信託報酬は一層安くなっている可能性が高いです。

やはりインデックスファンド

前編、後編に分けて目論見書、月次レポート、運用報告書の最低限押さえた方がいいポイントを紹介しました。紹介した手法はインデックスファンドの読み方です。アクティブファンドの場合、確認する部分はさらに増えます。体感では倍以上のデータを見なければならないと思います。アクティブファンドの方が確認の手間がかかるのに関わらず、信託報酬はインデックスファンドの数倍~10倍以上高いです。しかもアクティブファンドは日本株の6割、外国株の9割が対象株価指数に負けています。国も低コストのインデックスファンドへの投資を積み立て型少額投資非課税制度(つみたてNISA)、個人型確定拠出年金(iDeCo)で後押ししています。繰り返しますが、筆者は米国株や全世界株のインデックスファンドへの投資を勧めています。

このブログに来ていただき、最後まで読んで下さりありがとうございました。市場に一緒に残り続けましょう。

コメント