こんにちは、でんです。これまでに株式の長期、分散、積み立て投資のメリットを説明してきました。特に老後への備えなどを想定した長期の資産形成には少額投資非課税制度のつみたてNISA、個人型確定拠出年金(iDeCo)を勧めます。今回はつみたてNISAを紹介します。

お勧め!つみたてNISA

- 毎年最大40万円を20年間非課税運用

- 一般NISAより万人向き

- 米国株や全世界株が最適解

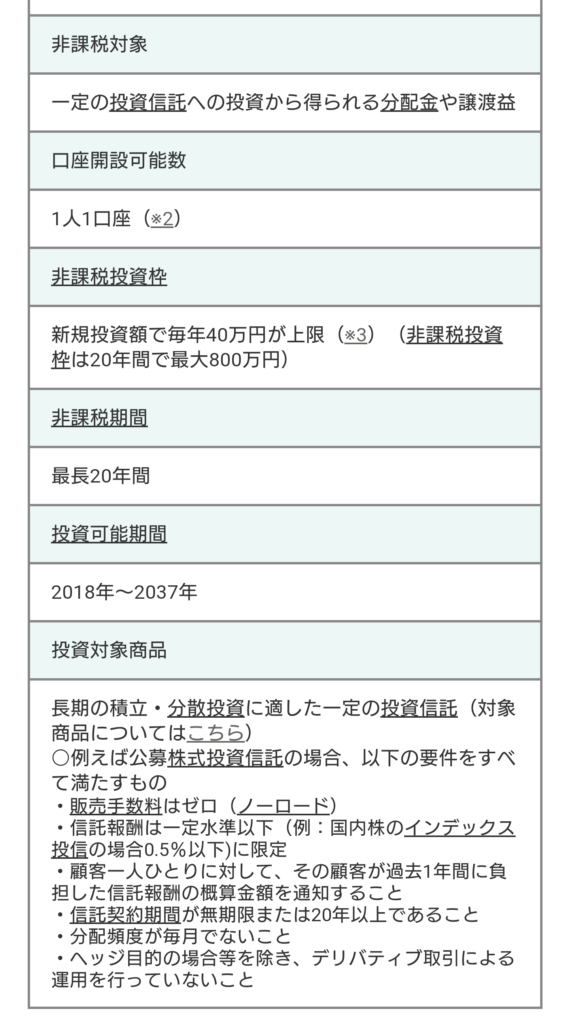

つみたてNISAは金融庁が認めた約190本の株式投資信託、株式上場投資信託(ETF)が投資対象になっています。株式投資信託は国内外の株式型、国内外の株式と債券などを混ぜたバランス型があります。ETFは国内外の株式を扱います。指定の株価などの指数に連動したインデックス投資信託が165本です。残りはETFと株価などの指数を上回る成績を目指すアクティブファンドです。いずれも売買手数料が無料で、信託期間が無期限または20年以上、信託報酬は一定水準以下、分配金が毎月分配型ではないなどの条件をクリアしたものです。積み立て上限は毎年40万円(月3万3333円)です。通常20.315%課税される売却益や分配金が購入年から20年間非課税となります。現状、2042年分までの新規積み立てが可能になっています。20年間の非課税期間が終了すれば、課税証券口座(特定口座や一般口座)に払い出され、運用を続けることができます。注意点は、1年間で使えなかった非課税投資枠は翌年に持ち越せません。途中で売却したり、投資商品を入れ替(スイッチング)たりした場合も非課税枠は復活しません。つみたてNISAの売却損は、課税口座で保有する株式などの配当金や分配金、売却益との損益通算はできません。損失に対する3年間の繰越控除も対象外となります。

金融庁のつみたてNISAの概要(抜粋)。ただし、新規投資開始年は2042年まで延長されています。金融庁 https://www.fsa.go.jp/policy/nisa2/about/tsumitate/overview/index.html。

一般NISAは年最大120万円の非課税枠を5年間得ることができます。非課税の主なルールはつみたてNISAと同じですが、投資対象がつみたてNISAより広く、つみたてNISA対象外の株式投資信託、国内外の個別株式、ETFなどが対象となります。つみたてNISAと一般NISAは同時には選べません。当ブログではつみたてNISAを勧めます。分散、長期、積み立て投資により適しているのはつみたてNISAです。1年の非課税上限額が大きいことよよりも、20年と長い非課税期間を得られることのメリットが大きいと判断するからです。加えてつみたてNISAは金融庁が抜粋した投資信託から投資商品を選択できるため、売買手数料や信託報酬が高かったり、投資対象が偏っていたりする「地雷商品」を避けることができます。銀行や店舗型証券会社が積極的に売り込んでくる投資家にとって最悪の毎月分配型投信も外されています。初心者が資産形成に不利な商品を選ぶ可能性はかなり低くなります。自分で相場観や銘柄分析に自信を持っていて個別株を中心に運用している投資上級者や、著名な米国高配当株投資家バフェット太郎氏が提唱する米国連続増配・高配当の優良個別銘柄を中心に投資している人、一部の天才以外は、文句なしにつみたてNISAを推薦します。

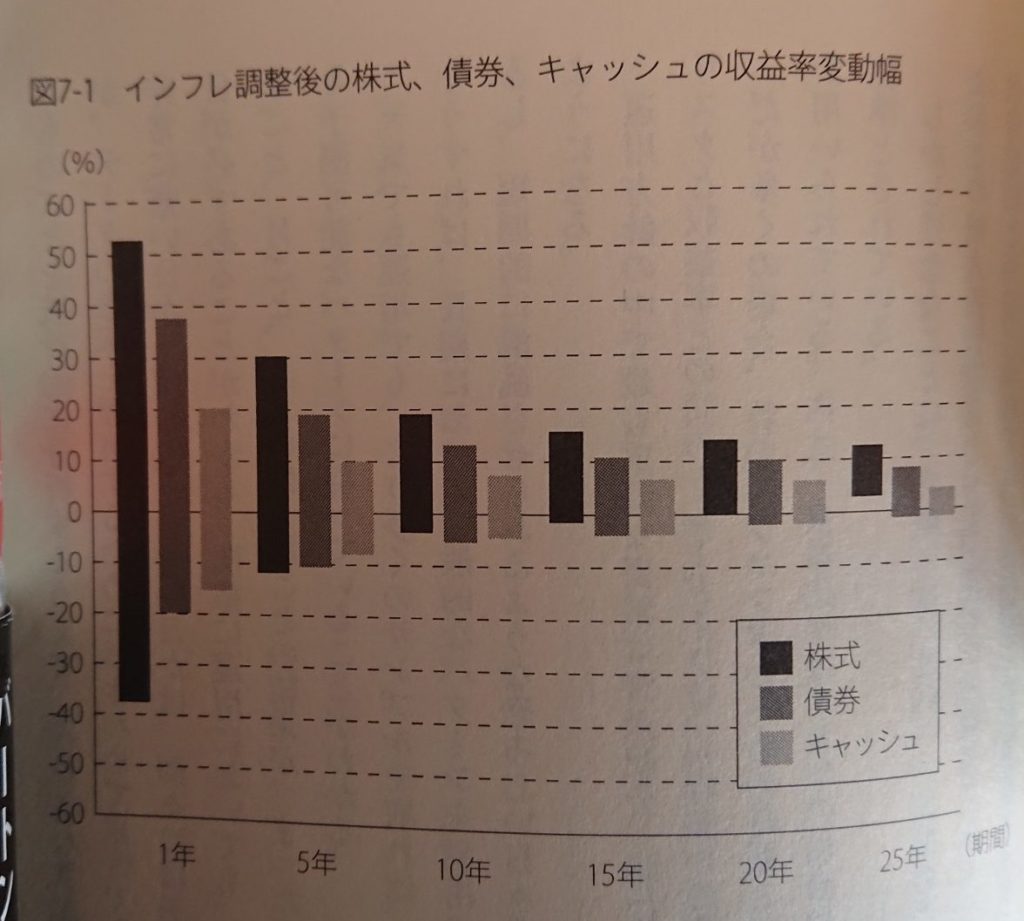

チャールズ・エリス著「敗者のゲーム 原著第6版」より抜粋。株式投資は短期間では上下幅が大きいですが、期間が長くなるほど上下幅がプラス域で収れんし、債券などの資産よりも有利になります。株式投資はいかに長い期間保有できるかが鍵となるのが表からうかがえます。

話が少し脱線しますが、バフェット太郎氏の手法は、一本筋が通った有力な投資法の一つであると当ブログでも考えています。連続増配株式や高配当株式投資については後日、取り上げたいと思います。一方で投資上級者の方法は一部の天才を除き、銘柄や相場分析に莫大な時間をかけて努力と労力を重ね、失敗を繰り返しながら身につけたやり方です。兼業投資家にはとても真似できる代物ではありません。一部の天才のやり方は再現性がなく、全く参考にならないのは言うまでもありません。

つみたてNISAで当ブログが勧めるのは米国株と全世界株のインデックス投資信託です。米国株や全世界株は長期的には右肩上がりで成長してきました。目安としては信託報酬0.25以下(隠れコストで+される0.05~0.1%を除いた数値)、純資産が右肩上がりで残高200億円以上です。対象となるインデックス指数は、米国株ならば米国の時価総額の8割を占める大型株500社余で構成されるS&P500指数、米国のほぼ全ての銘柄をカバーするCRSP US トータル・マーケット・インデックス、全世界株ならば全世界の大・中型株が投資対象のMSCI オール・カントリー・ワールド・インデックス、全世界の大・中・小型株によるFTSE グローバル・オールキャップ・インデックスです。※全世界株で日本株を含めるかどうかは投資家個人の好みです。個人的には日本人のほとんどは給料や年金を日本円でもらって生活している以上、通貨分散の観点からも日本株は含まなくてもいいと思います。

つみたてNISAはインターネット型証券会社で開設するのを勧めます。特に提携クレジットカード積み立てで1%の楽天ポイントが得られる楽天証券がベストです。加えて楽天証券は投資信託の残高に応じてもポイントが付与されます。ほかの証券会社と違い、低コストインデックスファンドを対象とした付与ポイント減算はしておらず、米国株式や全世界株式の優良インデックスファンドを一番お得に運用ができます。

お勧め投資信託

- 米国株(S&P500指数)

eMAXIS Slim 米国株式(SlimS&P500)

信託報酬年0.0968% 純資産残高2170億円

SBI・バンガード・S&P500インデックス・ファンド(SBIVOO)※楽天証券の扱いなし

信託報酬年0.0938% 純資産残高 961億円

- 米国株(CRSP US トータル・マーケット・インデックス)

楽天・全米株式インデックス・ファンド(楽天VTI)

信託報酬年0.162% 純資産残高1674億円

- 全世界株(MSCI オール・カントリー・ワールド・インデックス・除く日本)

eMAXIS Slim 全世界株式 除く日本(Slim除く日本)

信託報酬年0.1144% 純資産額 345億円

- 全世界株(MSCI オール・カントリー・ワールド・インデックス・日本含む)

eMAXIS Slim 全世界株式 オールカントリー(Slimオール・カントリー)

信託報酬年0.1144% 純資産総額 715億円

- 全世界株(FTSE グローバル・オールキャップ・インデックス・日本含む)

楽天・全世界株式インデックス・ファンド(楽天VT)

信託報酬年0.212% 純資産総額 614億円

※信託報酬、純資産総額はともに12月10日現在で、数値は概数です。

このブログにお越しいただき、最後まで読んでくださり、ありがとうございました。皆様と一緒に成長していければ幸いです。

コメント