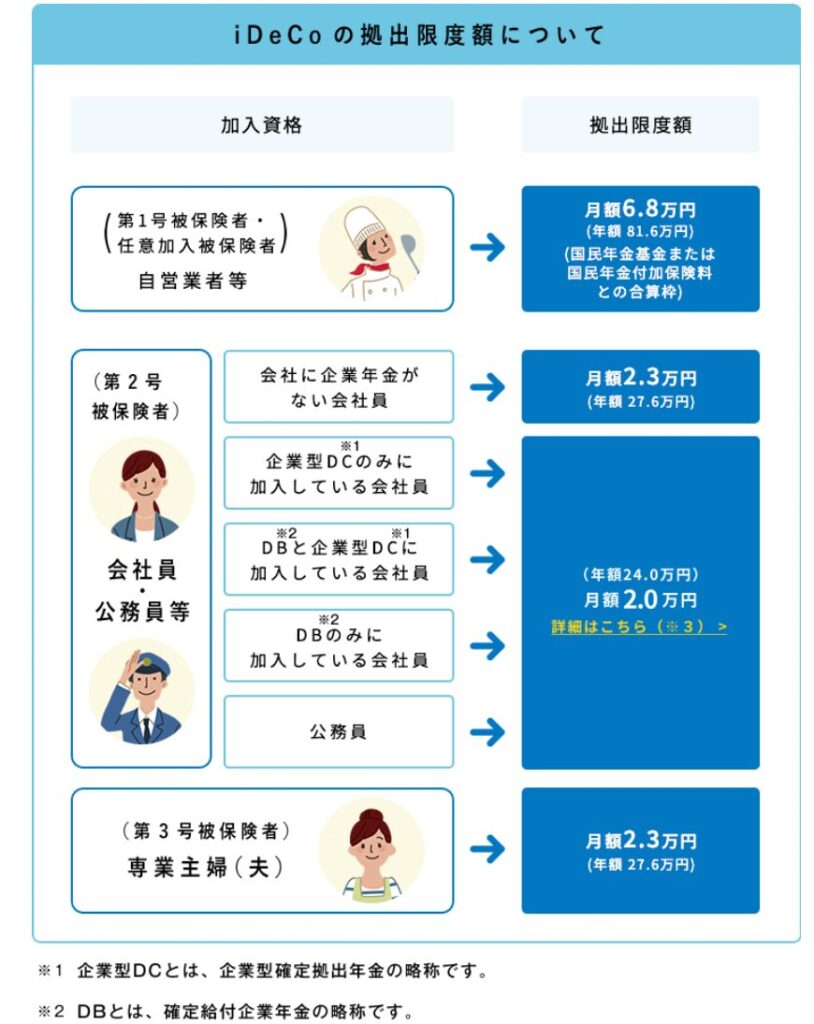

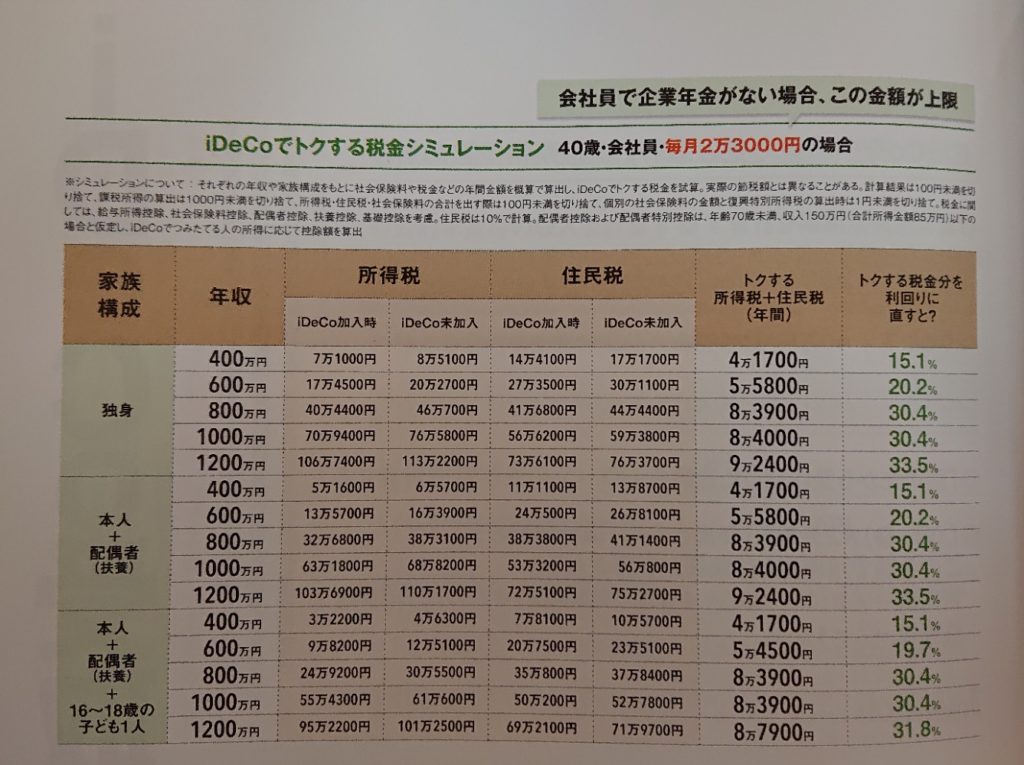

こんにちは、個人型確定拠出年金(iDeCo)の2023年度末の資産残高は6.2兆円(加入者3,300万人)と、過去3年間で2.1倍に成長しています。企業型確定拠出年金(企業型DC)が22.8兆円(加入者8,300万人)と規模は遥かに大きいものの、過去3年間で1.4倍程度です。成長率はiDeCoが上回っています。2月13日付日経朝刊21面のコラム大機小機「『貯蓄から投資へ』iDeCoに勢い」で紹介されました。記事によると、iDeCoで20代は国内株式投資信託8.8%、外国株式投資信託54.3%、バランス投資信託(株式が半分として計算)8・6%で71.7%に対し、預金と保険の合計は9.4%にとどまっているといいます。記事でも言及していますが、iDeCoは掛け金が全額所得控除の対象となり、所得税・住民税が軽減されます。この強力なメリットを全く受けられない専業主婦ら一部の例外を除き、取り崩し時の退職所得・年金所得での課税を考慮したとしても、大半の人にとって少額投資非課税制度(NISA)よりもメリットはあると考えていいと思います。

楽天証券広告

SBI証券広告

一般にはiDeCo優位

詳しい記事の内容は該当日付の日経朝刊の該当面か日経電子版(有料会員限定記事)でご覧ください。日本のDC制度のモデルとなった米国の401kプランの資産残高が7.4兆ドル(約1,100兆円)と莫大で、米国の確定給付年金(DB)の3.2兆ドル(約500兆円)を大きく上回っている点を紹介しています。日本ではiDeCoと企業型DCを合わせたDCの資産残高が約29兆円で、DBの約86兆円に及びませんが、今後はDCの割合が増加していくと予測しているといいます。DCの運用状況は日米ともに株式比率が高く、日本よりも米国の方がより顕著である点も触れています。ちなみに、運用・売却時まで永久に非課税でも税引き後のお金でしか運用できないNISAに対し、実質的に税引前のお金でかつ取り崩し時まで課税を繰り延べて運用できるiDeCoの方が専業主婦などの例外は別にして一般には優位になるケースが多いとされています。iDeCoにのみ発生する加入時と取り崩し時、毎月の手数料を考慮してもです。流石に毎月の手数料のうち運営管理手数料(運営管理機関=証券会社、銀行、信金など)は無料のところ一択です。楽天証券やSBI証券、マネックス証券、松井証券など主要ネット証券は運営管理手数料が無料ですのでご安心ください。

NISA以上にiDeCoの口座選びは超重要

(NPO法人確定拠出年金教育協会「iDeCoナビ」より引用)

NISAよりもiDeCoの方がどこに口座を開設するかで大きく結果は変わってきます。NISAは、対面型金融機関でも大半は「長期分散低コスト」に合致する全世界株式や先進国株式インデックスファンドを扱っています。信金ならば「たわらノーロード全世界株式」が大半はあるはずですし、銀行では「つみたて先進国株式」がある可能性があります。両方あるならば、よりコストの安い「たわら」一択です。こうしたまともなインデックスファンドはどこの金融機関で保有しても購入時手数料はかからず、運用管理費(信託報酬)が同じです。もちろん、超低コスト全世界株式インデックスファンドを扱っている主要ネット証券が一番いいのには変わりませんが…。これに対し、iDeCoは運営管理手数料が金融機関によって大きく異なります。前段落で例示したような主要ネット証券は無料ですが(信託銀行取分で月11円分だけ条件付きで安いところも一部ありますが、流石にこの程度の差は神経質にならなくていいと思います。条件クリアまでに大きなトラップもありますし…)、対面金融機関は月400円台~月600円弱までかかります。毎月発生するので、運用期間が長くなればなるほど、運用規模が大きいほど、運用成績が良ければ良いほど運用成績に悪影響を及ぼします。100%確実に下振れ要因となり「負の複利効果」が発生します。どんなに「長期分散低コスト」に合致する超優良全世界株式インデックスファンドを扱っていたとしても、選択肢には到底なりえません。仮に間違って運営管理手数料が発生する金融機関にiDeCoを開設してしまったら、今後の運用期間が残りわずかとかではない限りは、手間のかかる手続きをして1回限りの移管手数料4,000円超(直接問い合わせないと分からない運営管理機関も多いですが、この程度はかかると思います。詳しくは移管元と移管先の運営管理機関にご確認ください)を払い、運用商品を現金化して運営管理手数料が無料かつ「長期分散低コスト」に合致する低コスト全世界株式インデックスファンドを扱っている金融機関に移して仕切り直すのも十分な選択肢になり得ると思います。NPO法人確定拠出年金教育協会「iDeCoナビ」は手数料など様々な指標で運営管理機関を比較したり、iDeCoの特徴を分かりやすく解説しています。運営に携わっている方々もDCや金融の専門家です。

コメント