こんにちは、経済評論家の山崎元氏が楽天証券投資コラムサイト「トウシル」で「新NISAをめぐるQ&A10選」を記しました。2024年から開始予定の新少額投資非課税制度(新NISA)で投資する場合の基本的な考え方をQ&A形式で答えています。業界に一切の忖度をせず、ド正論かつド直球、そしてユーモアあふれる「山元節」でズバリ回答しています。内容は全くの正論なのに、筆者も思わずクスリと笑ってしまう回答が多々ありました。多くの投資家に必見の内容です。

山崎氏の「新NISAをめぐるQ&A10選」(トウシル)

【楽天証券口座開設サイト】

Q&A以外でも山崎氏は新NISAで投資する際の基本的な考え方を記しています。当ブログでも取り上げています。

新NISA導入後も基本iDeCo優先

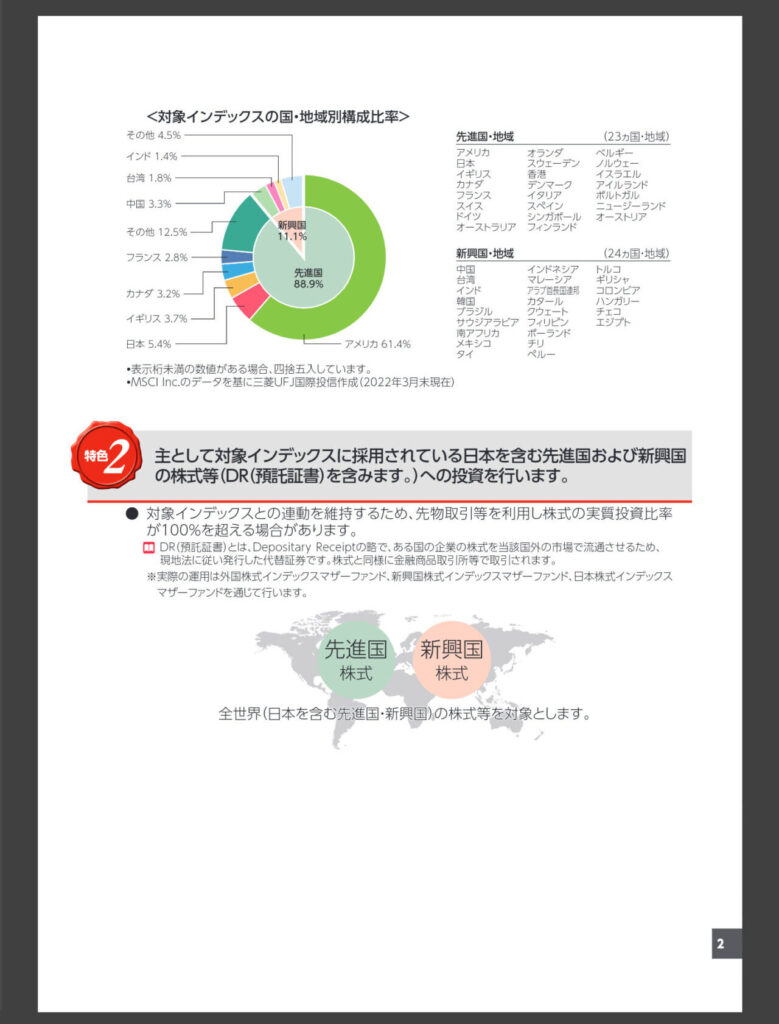

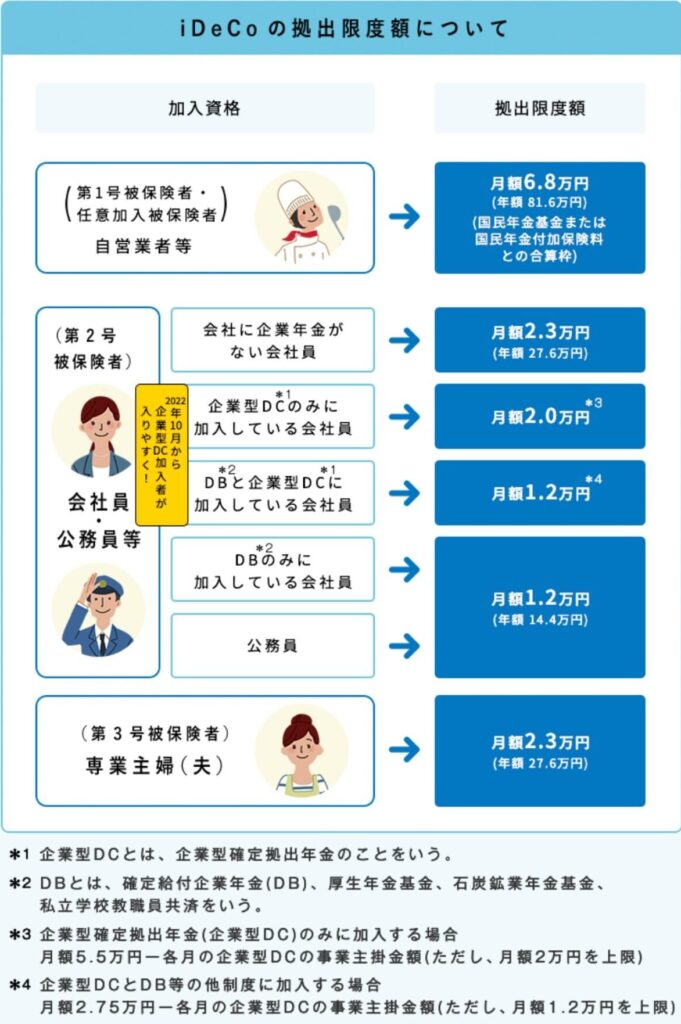

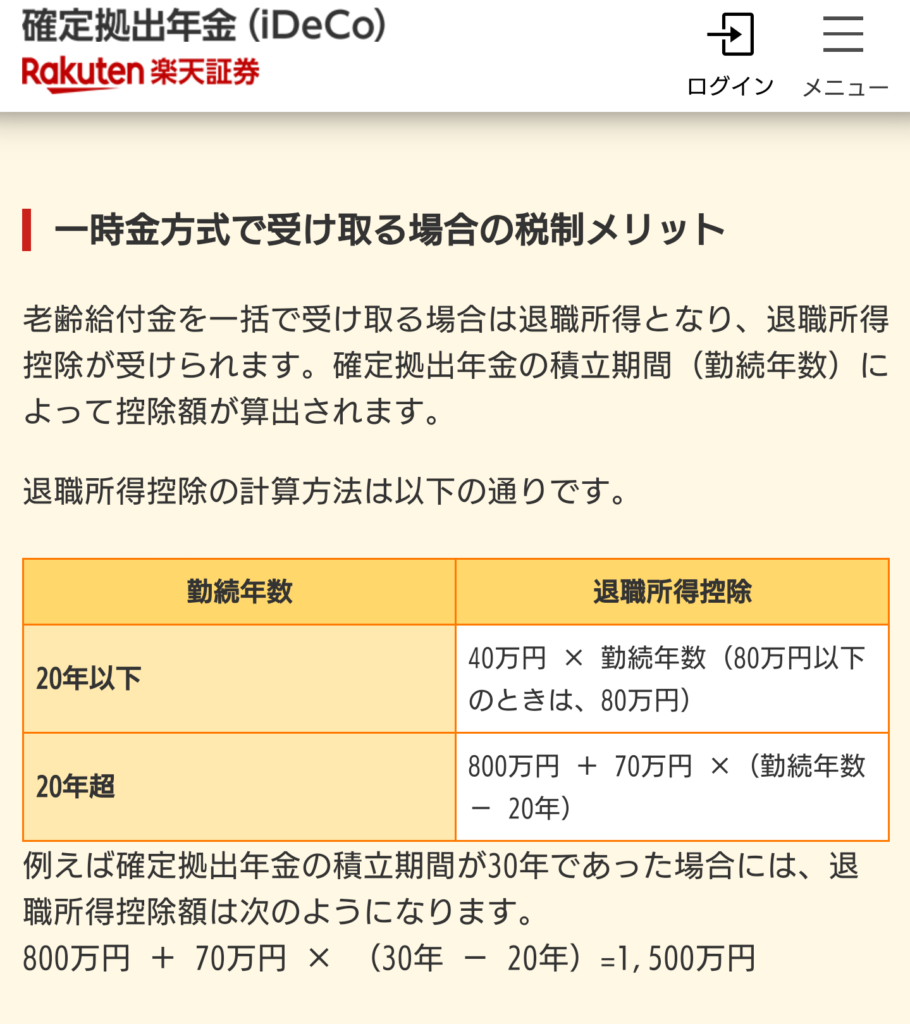

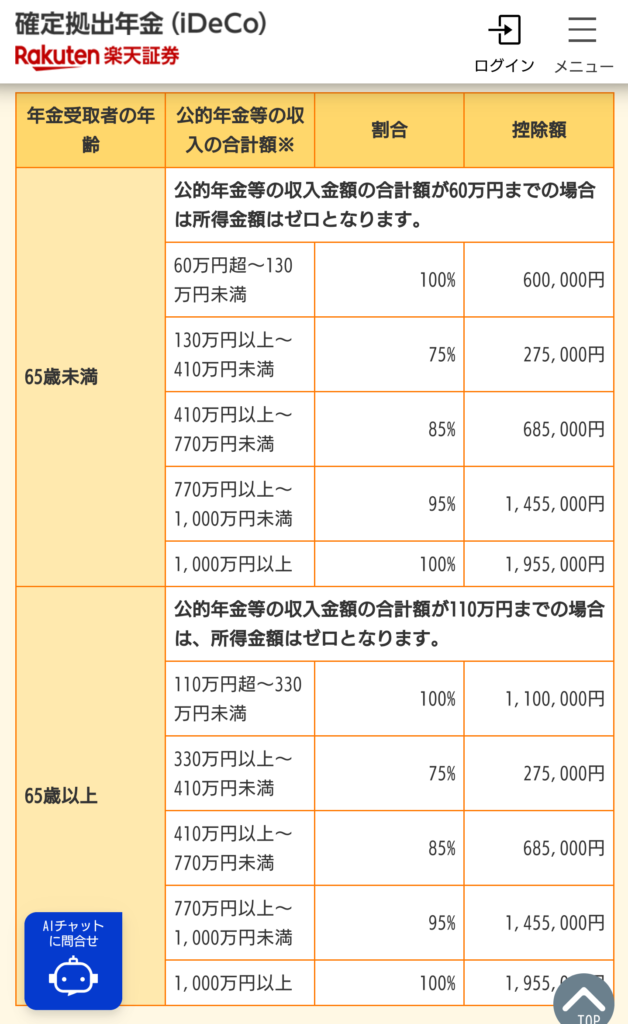

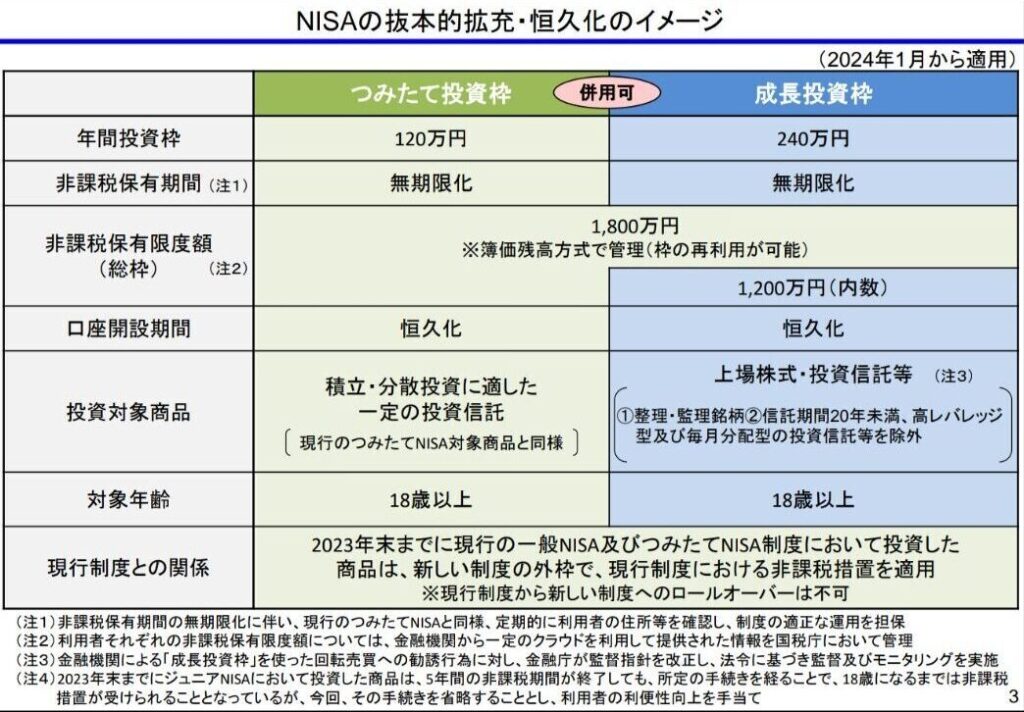

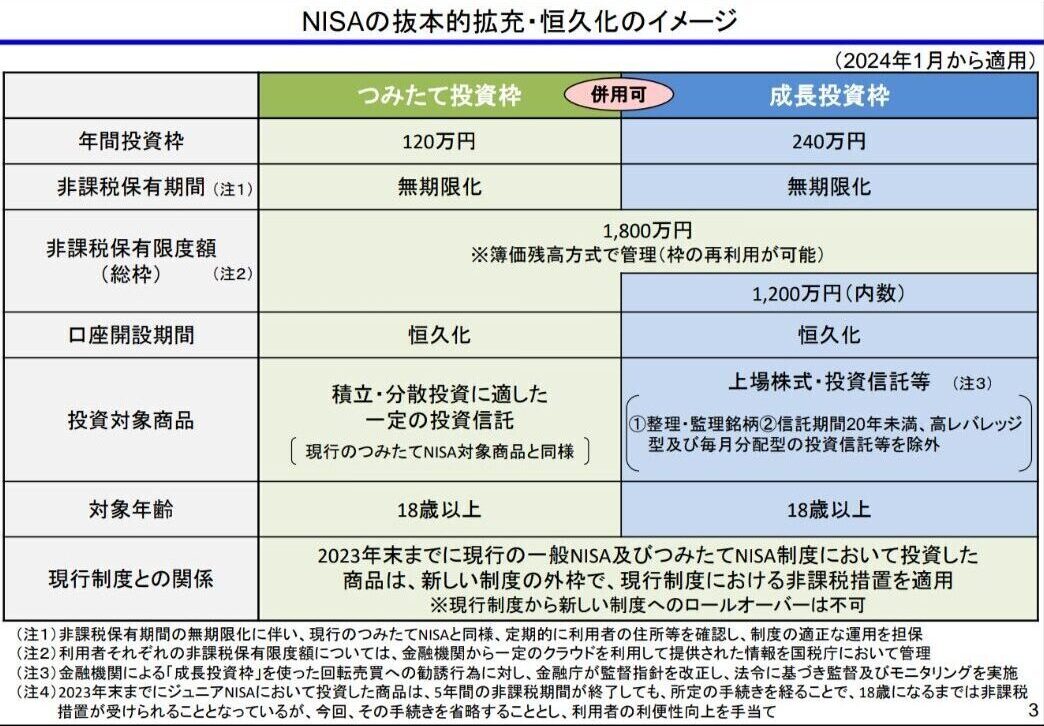

山崎氏はQ&Aの前に新NISAを有効利用する2大原則として①できるだけ早く大きくNISA口座を使う②最も効率のいい資産のみに投資するーとしています。②に関しては、実質的なリスク・リターン及び管理のしやすさから、全世界株式インデックス型投資信託(ないしはこれに準ずるもの)一本で当面いいと考えているとのことです。10組のQ&Aの質問と答えに関しては、リード文したのリンクからご覧ください。印象に残ったQ&Aを抽出すると、「新NISAと個人型確定拠出年金(iDeCo)の使い分け」の問いに対し、「給料など課税対象になる所得が継続的にある人は掛金が所得から控除されるiDeCoの税制上のメリットが大きい。まずはiDeCoを優先的に使い、iDeCoに入りきらないお金を新NISAを使って運用していく順位付けが合理的」と答えています。新NISAの充実した制度を受けてか、「iDeCoよりも新NISAを優先」という意見を最近目にしますが、iDeCoの強烈なメリットは何ら変わっていません。ただし、①一時受け取り時に退職所得控除からはみ出た運用資産は2分の1が課税所得になる②勤務先の退職金受け取り時期によっては勤務先の退職金とiDeCoで運用する資産の退職所得控除が別々に使えず共有されてしまう③原則60歳までは引き出せないーなどの各種制約は頭に入れておくべきです。なお、山崎氏は専業主婦(夫)ら課税される所得がない人、子どもの大学進学を控えるなどお金の引き出しを遠くない時点で行いたい人は、新NISAを利用する方が便利かもしれないと付け加えています。専業主婦のiDeCoはただの劣化版NISAにすぎず(それでも課税口座よりはメリットは大きい)、原則一定年齢まで引き出せないiDeCoで近く引き出さなければならないお金を運用するのには向いていません。

【お勧め投資本】

新NISAに高配当株がいい一般的な理由なし

高配当株系インフルエンサーの一部が「新NISAになれば成長投資枠で高配当株を!」と鼻息を荒くした意見を交流サイトやコラムで主張しています。この点に関しても山崎氏は切れ味鋭く回答しています。「新NISAの運用で高配当株がいいはずだと言える一般論としての理由はありません。(中略)投資において、配当金や分配金といったインカムゲインにこだわる意思決定を早く卒業することをお勧めしたいと思います。インカムゲインとキャピタルゲインを区別せずにトータルで合理的に投資して、お金が必要なら部分的に解約するアプローチでいいはずです。すっきり割り切って、さっぱりしましょう!」。まさに、これぞド正論です。株式投資は配当や分配による利益(インカムゲイン)と値上がり益(キャピタルゲイン)を合わせて考えるのが大原則です。インカムをことさらにありがたがる必要は全くないと思います。さらに付け加えると、株式にせよ、上場投資信託(ETF)にせよ、投資信託にせよ、配当金や分配金が出ると出た分だけ取引値や価額(株価や価格)が下がります。つまり、NISAで配当金や分配金を出すと、出した分だけ運用効率は落ちます。再投資すればいいという意見がありますが、一度払い出された配当金や分配金を再投資すれば、その分だけNISAの投資枠を消費してしまいます。また、既に元本分でNISAの投資枠を埋めていたらNISA枠での再投資はできません。これに対し、配当金や分配金を出さずにファンド内で再投資しているつみたてNISA対象の多くのインデックス型投資信託はNISAの投資枠を消費せずに分配金再投資を実現しており、明らかに投資効率がいいです。高配当株投資自体を否定するつもりは全くありませんが、やりたければ生涯の新NISA枠を埋めてから課税口座ですればいいという立場です。

コメント