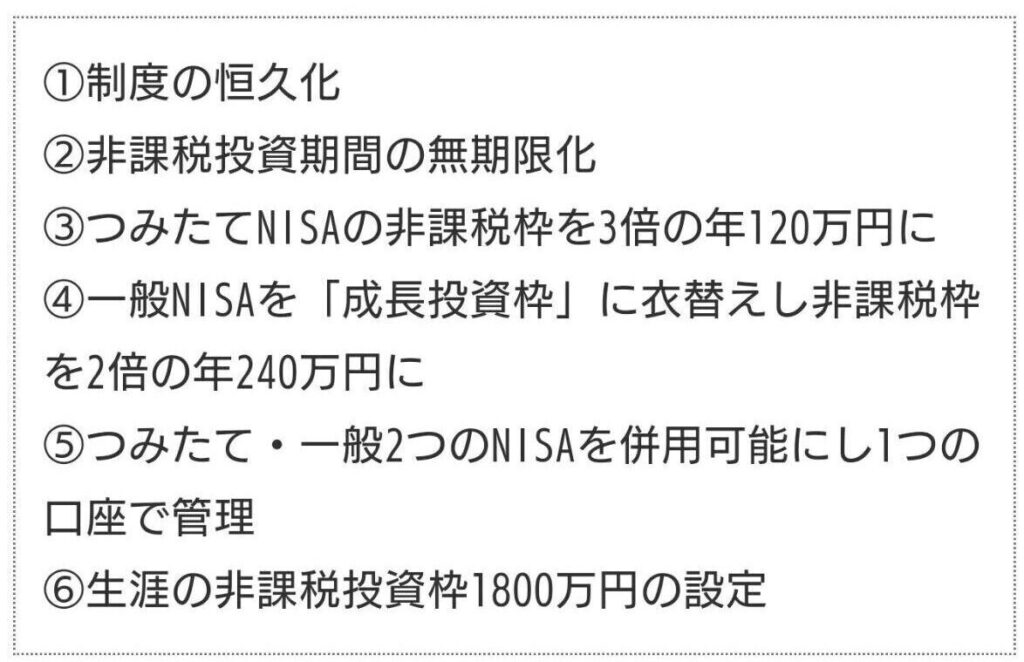

こんにちは、与党税制改正大綱に少額投資非課税制度(NISA)の恒久化と非課税保有期間無期限化、年間投資上限額360万円(つみたてNISA120万円、成長投資枠240万円)、生涯投資上限額1,800万円(全てつみたてNISAで使用可、成長投資枠は最大1,200万円まで)などが明記されました。資産配分調整や見直し、緊急でお金が必要になった時などに売却した非課税投資枠は翌年に生涯投資枠で復活します。交流サイト(SNS)やブログを見ると、拡充NISAで非課税投資枠をいかに早く埋めるかが話題になっている印象でした。自分のリスク耐性と資産配分を守り、ペースを守った投資をすることが第一です。非課税枠を早く埋めることに気を取られて、焦って無理なペースの投資は禁物です。今度のNISAの非課税枠は一定期間で消滅したり、逃げたりしたので安心してください。

「敗者のゲーム」(エリス著)は米国の機関投資家だった著者がインデックス投資の優位性を様々なデータを示して記しています。「稲妻が輝く瞬間」周辺は特に必読箇所です。暴落時に何度も読み返したいです。

リスク耐性と資産配分を守って!

確かに余裕資金をリスク耐性と資産配分に基づき早く投資をするのは全くもって正しいです。さらに一部の例外的なケースを除いて、売却に伴う課税を先にされたとしても直ちに課税口座の金融商品を非課税口座に移した方が有利なのも事実です。投資への入金余力を上げる努力も大切です。拡充NISAが実現したら、筆者も自分のできる範囲で可能な限り非課税口座に早く多く金融商品を入れていく考えです。つみたてNISAで毎月積み立て投資を継続しつつ現在保有している課税口座の金融商品を売却し、つみたてNISAと同じ金融商品を購入して成長投資枠に移していくつもりです。しかし、焦って非課税枠を早く埋めることばかりに気を取られて、自分のリスク耐性を超える投資をしたり、無理な投資計画を立てたりするのは極めて危険だと思います。リスク耐性や投資余力を超えた投資をした結果、暴落や資金不足に陥り投資を続けられなくなっては元も子もありません。つみたてNISAと成長投資枠をフル活用して早期に多額の投資をしていく場合でも、当たり前ですがリスク耐性と資産配分を守った上で実行することが大前提です。有名投信ブロガーや投資インフルエンサーが年360万円×5年でNISAで投資をしていくからといって、無理して真似る必要は全くありません。今度のNISAは1年で投資できなかった分の非課税投資枠が失われることはありません。落ち着いて自分のペースで投資を続け非課税投資枠を埋めていけば何ら問題ありません。大丈夫、今度のNISAの非課税投資枠はいつまでもあなたを待っています。

※NISAで投資する金融商品は、つみたてNISA対象の低コストかつ時価総額加重平均型の全世界株インデックス型投資信託を想定して書いています。

※課税口座で保有し続ける場合、課税口座の資産を売却してNISA口座に移した場合の有利・不利の詳しい説明、NISA口座に移していく上での取り得る投資戦略に関しては今回は割愛しています。

楽天証券とSBI証券は、つみたてNISA対象の低コストインデックス型投資信託を多数揃えています。個人型確定拠出年金(iDeCo)も業界最低水準の手数料で、低コスト全世界株、米国株などに投資ができます。どちらも双璧をなす証券会社です。

コメント