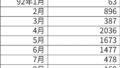

こんにちは、米連邦準備理事会(FRB)は21日の米連邦公開市場委員会(FOMC)で通常の3倍の利上げ幅となる0.75%の利上げ継続を決めました。利上げ幅は6月以降3会合連続で、短期金利の指標であるフェデラルファンド(FF)金利の誘導目標は3.00%~3.25%となりました。報道やアナリストによると、市場予想では1%も織り込みつつあった中で0.75%の利上げ幅自体は市場予想通りだったと言えるかもしれません。ただ、後述の2022年末時点での政策金利見通しは市場予想を上回るタカ派寄りとみられています。FOMCの結果発表後、S&P500指数は大幅下落して終値は前日比1.71%安でした。しかし、時価総額加重平均型の全世界株などのインデックス型投資信託に長期投資している人にとっては、投資判断に何ら影響を与える話ではありません。

年末に政策金利4%超えか

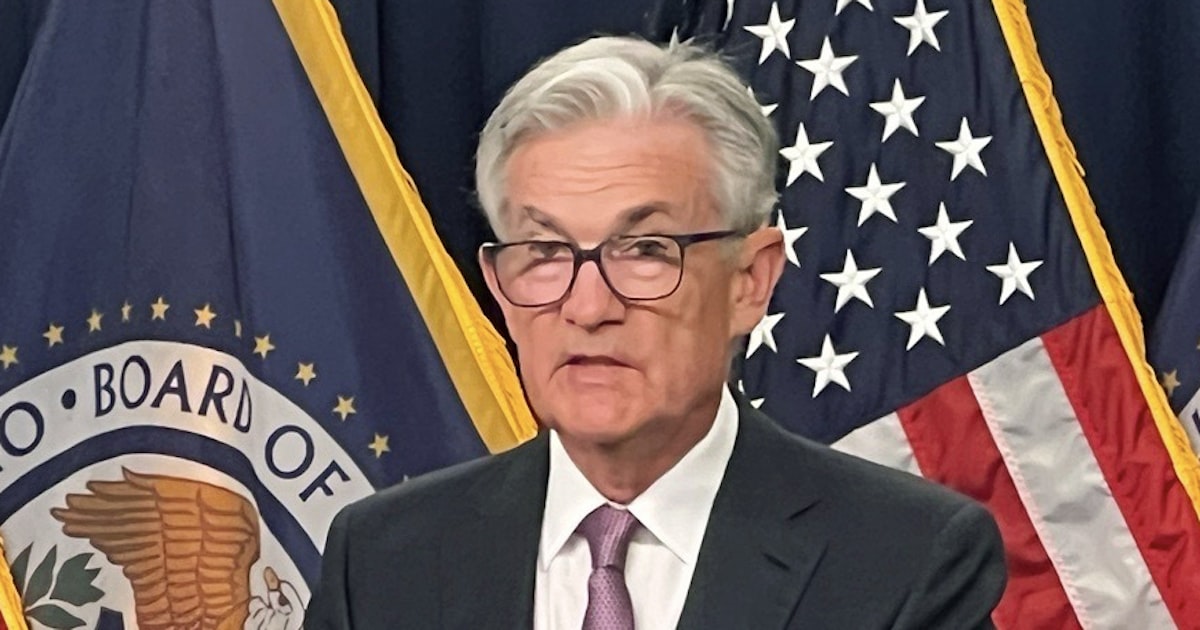

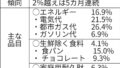

報道によると、FOMC参加者の政策金利見通し(中央値)は2022年末時点で4.4%となっており、前回6月の見通しより1%上昇しています。年内に予定される残り2回の会合で市場予想を上回る計1.25%の利上げが必要になるため、11月の次回会合でも0.75%の利上げが有力視されています。2023年末の政策金利見通しも4.6%と前回見通しよりも0.8%引き上げています。FRBはインフレが根強く続く可能性があるとみて、急激な金融引き締めをしていく考えです。パウエル議長は会見で早期の利下げ転換に慎重な姿勢を示した上で「経済の軟着陸を達成しながら物価安定を図るのは本当に難しい」と話しました。

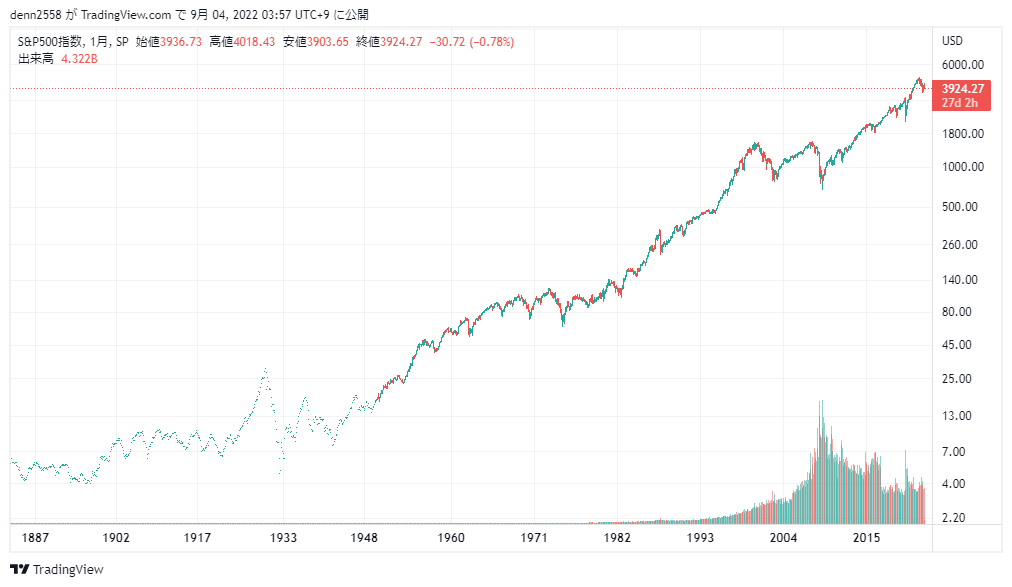

株価は利上げを乗り越えてきた

全世界株や全米株、S&P500指数、先進国株は10年以上の長期では歴史的な大暴落に加え、高インフレや急激な利上げをも乗り越えて最高値を更新し続けてきました。確かに高インフレや急激な利上げは短期的には株式にとってマイナス材料です。一般的に株価と金利は逆相関(金利が上がれば株価が下がり、金利が下がれば株価が上がる)にあります。しかし、1980年ごろの消費者物価指数(CPI)上昇率は15%弱あり今よりも強烈なインフレに見舞われていました。FF金利誘導目標は一時19%超にまでなりました。はっきり言って、今よりも強烈なインフレであり、急激な利上げです。こうした強烈なインフレや利上げがあっても長期的には最高値を更新し続けています。そして、株価がいつ急落し、いつ反転するかを読むのは機関投資家でも困難です。投資方針と資産配分を守って、低コストの全世界株、全米株、S&P500、先進国株のインデックス型投資信託と個人向け国債変動10年(変動10)に投資を続けていきたいです。

日経電子版の該当記事です

楽天証券は積み立て型少額投資非課税制度(つみたてNISA)対象で低コストの全世界株、全米株、S&P500、先進国株のインデックス型投資信託を多数扱っています。個人向け国債変動10も手軽に購入できます。

コメント