こんにちは、でんです。株式投資をしていく上での税制優遇制度に少額投資非課税制度(NISA)制度があります。積み立て型のつみたてNISAか一般NISAを選べます。全世界株価指数や全米株価指数、S&P500指数、先進国株価指数に連動する低コストのインデックスファンドに投資をしていればどちらを選んでも問題はないですが、あえて優劣をつけるならば99%の人はつみたてNISAの方が向いています。筆者もつみたてNISAで運用しており、現行制度の枠組みが大きく変わらなければ一般NISAに切り替えるつもりは一切ありません。

非課税期間20年のつみたてNISA

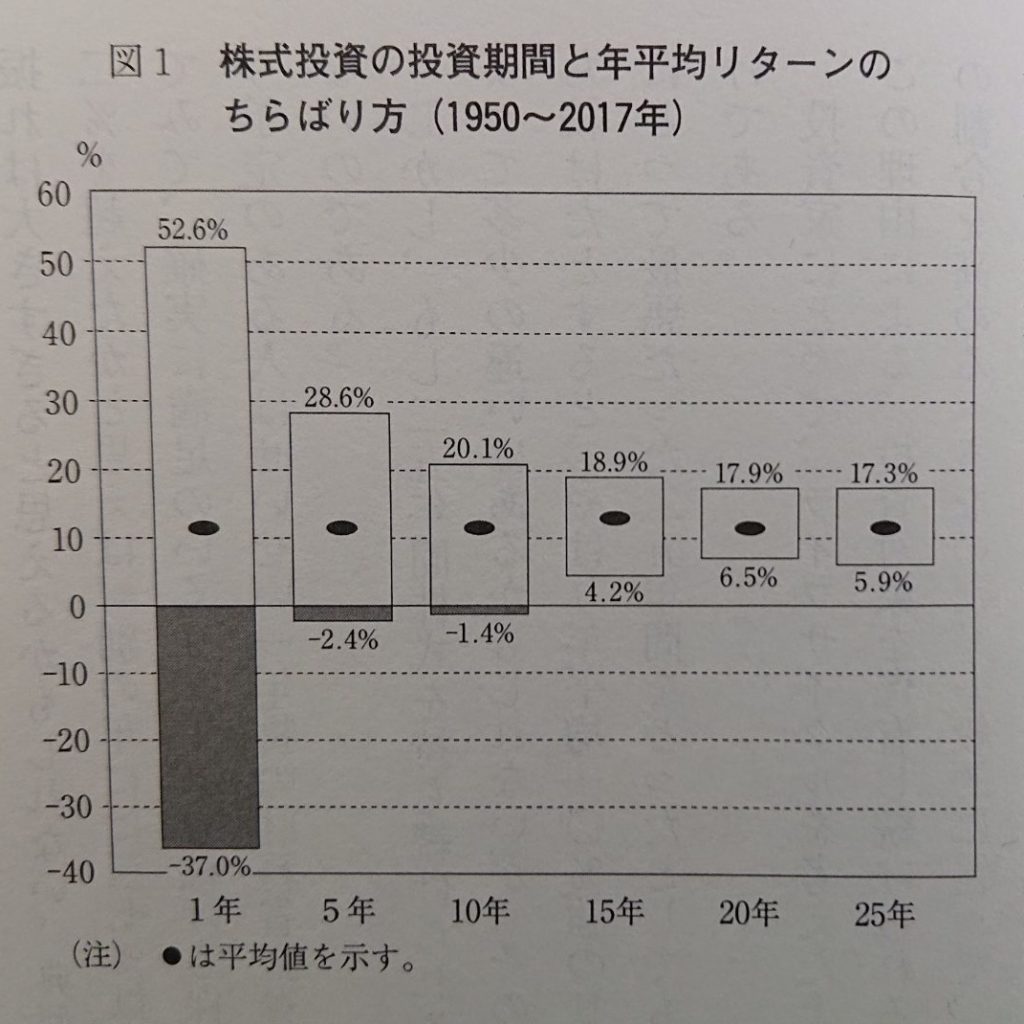

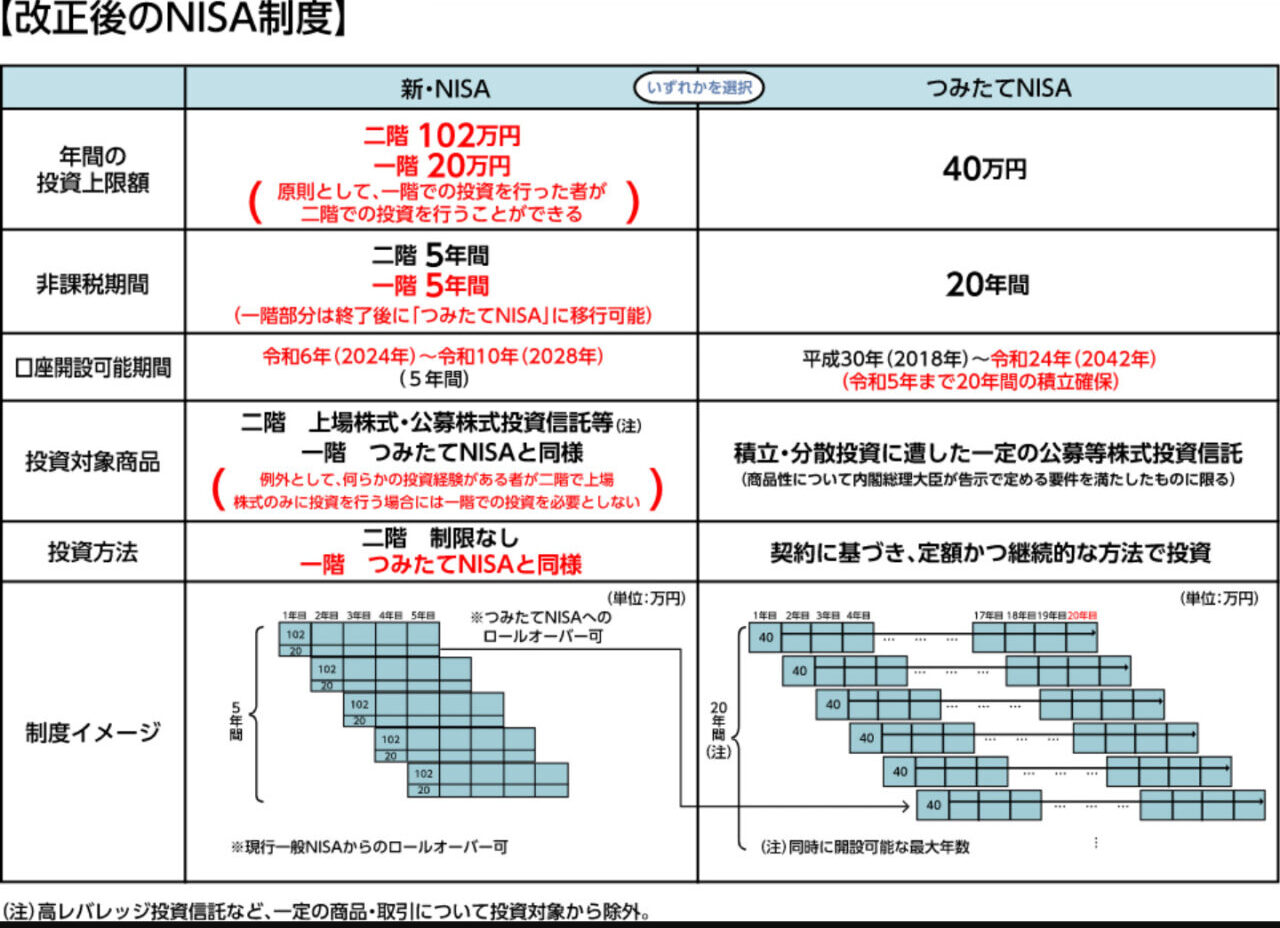

つみたてNISAは年40万円を上限に、各年から20年間運用益が非課税になる制度です。金融庁が長期投資に適している判断した投資信託約200本に限定されています。全世界株価指数や全米株価指数、S&P500指数、先進国株価指数などに連動する低コストインデックス型投資信託が多く対象に入っています。高コストなアクティブファンドのほとんどや、長期的な資産形成に適さない毎月分配型投資信託、レバレッジ・インバース型投資信託が除外されています。後述の一般NISAよりも年間投資上限額は小さいですが、非課税期間は4倍(一般NISAでロールオーバーした場合は2倍)と長いです。全世界株価指数などの広く分散されたインデックスファンドは投資期間が長期になればなるほど年平均リターンはプラス数%~10数%以内に安定していく傾向があります。その点でも非課税期間が長いつみたてNISAの方が有利な傾向にあります。一般NISAの非課税期間5年では短すぎ、ロールオーバーした10年でも十分とは言えません。2042年開始分まで非課税で運用ができます。しかも、一般NISAと比べて圧倒的にシンプルです。

竹川美奈子氏の著書「Q&A3つのNISA」です。NISA制度を掘り下げて知りたい人にとって最適です。手元に置いておきたい一冊です。

複雑な一般NISA

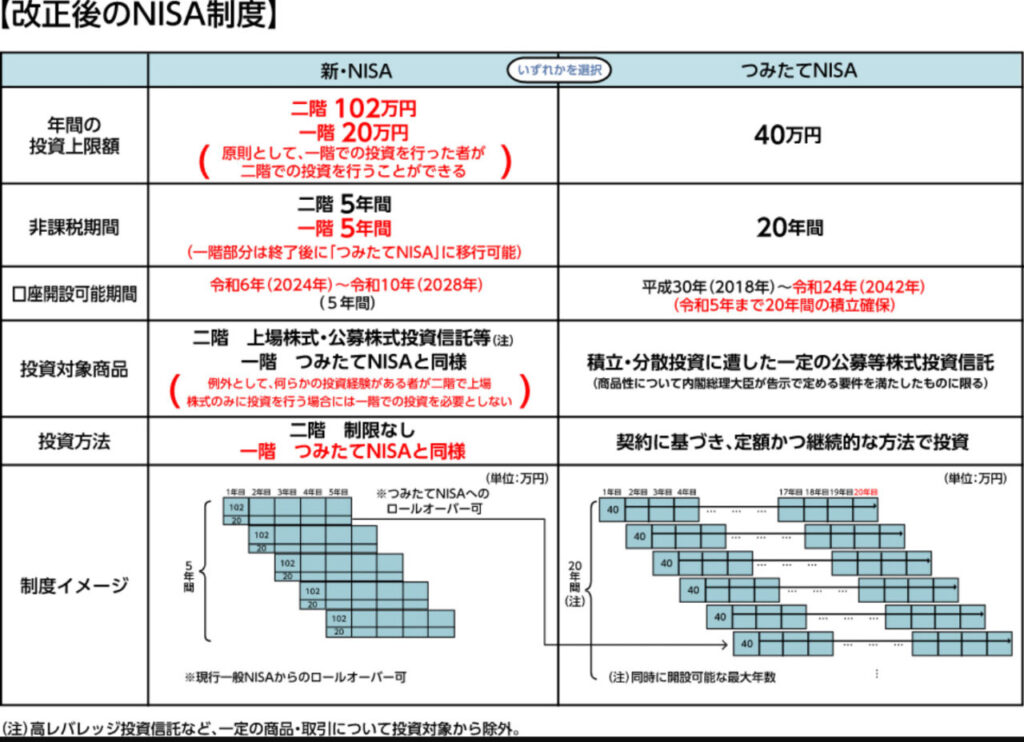

一般NISAは制度が複雑な上に、2024年に大幅に制度変更されます。現行一般NISAは年間120万円が投資上限で、投資する各年から5年間運用益が非課税になります。株式投資信託全般と株式の上場投資信託(ETF)、国内外の個別株に投資ができます。5年の非課税期間終了時に申告すれば運用で増加(または減少)した時価のまま翌年のNISA口座にロールオーバーでき、さらに5年間非課税運用できます。ただし、ロールオーバーした年は、引き継いだ額を差し引いた残りの非課税枠しか投資ができません。ちなみに、現行の一般NISA口座から2024年以降の新一般NISAにロールオーバーするときは2階部分から非課税枠を埋めていきます。ただし、新一般NISAで除外対象となっているレバレッジNASDAQ100(レバナス)などレバレッジ・インバース型投資信託や整理・管理銘柄はロールオーバーができません。新一般NISAは2階建て方式になり、年間投資額が1階部分20万円、2階部分102万円の計122万円になります。1階部分は現行のつみたてNISAと同じ投資信託が投資対象となっています。2階部分はレバレッジ・インバース型投資信託以外の株式投資信託や株式ETF、整理・管理銘柄以外の個別株に投資ができます。原則、1階部分に投資をしてから2階部分に投資ができます。2028年に終了します。1階部分は申告すれば5年の非課税期間終了後につみたてNISAにロールオーバーができます。大まかな説明を記したたけでも、いかに制度が複雑か分かります。①一般NISA制度を正確に理解②常時年間120万円以上の入金力-をいずれも満たした人以外は選択肢には到底なり得ません。仮にいずれの条件を満たしていたとしても、つみたてNISAの方がシンプルで長期間続けやすいと思います。初心者につみたてNISAの選択肢を巧みに隠し、手数料を稼ぐだけのために一般NISA口座開設を勧めようとする銀行などの「優秀な」営業担当者の良心と神経を疑います。

※2024年から2028年まで敢えて一般NISAで全世界株などの低コストインデックスファンドを運用し、2029年からつみたてNISAに切り替えて1階部分を順次ロールオーバーしていく戦略もありますが、細かい制度の理解が必要かつ年間120万円以上の入金が継続的に必要になる話です。当ブログの主旨ともずれますのでこの話は取り上げない方針です。筆者もこの戦略を採用するつもりはありません。

ベテラン投資家の一般NISA選択には理由がある

ちなみに、長くインデックス投資をしている人の中には敢えて一般NISAを選択している人も少なくありません。こうしたベテラン投資家はインデックス投資家にとって模範になり、目標ともなります。しかし、ベテランインデックス投資家の真似をして、これから投資をする人が敢えて一般NISAを選択する必要はありません。なぜならばベテラン投資家が一般NISAを選択しているのには合理的な理由があるからです。つみたてNISAは2018年に制度が始まりました。ぞれ以前は一般NISAしかありませんでした。ベテラン投資家は一般NISAで運用したインデックスファンドをロールオーバーしているため、一般NISAを選択しているのです。またはかつて手数料が国内投資信託よりも大幅に安かった米国ETFに投資をしているためです。今のつみたてNISA対象インデックスファンドは米国ETFと手数料に遜色ありません。為替コストや配当再投資、売買手数料の効率を考えたらつみたてNISA対象インデックスファンドの方が有利です。多くの人にとって、つみたてNISAで何ら問題ありません。

このブログに来ていただき、最後まで読んでいただき、ありがとうございます。ここから独り言ですが、一般NISAは説明するのに手間がかかります。体感では個人型確定拠出年金(iDeCo)よりも複雑で分かりにくく、面倒な制度です。どうしても個別株や米国ETF、バフェット太郎10選、シーゲル流高配当・バリュー株にしか投資をしたくないならば、一般NISAしか選択肢がないと申し添えます。その場合は複雑な一般NISA制度をきちんと理解することを強く勧めます。つみたてNISAやiDeCoは今後もしっかりと取り上げる方針ですが、多分一般NISAや新一般NISAはほぼ取り上げないと思います。ご了承ください。

コメント