こんにちは、でんです。ブログとTwitterを始めた初日から、予想以上の反応がありました。うれしい限りです。最近、国内外の主要株価指数は好調です。米国を代表する500社で構成するS&P500指数は史上最高値を更新し、日本の大企業225社でつくる日経平均、東証1部上場全社によるTOPIXはバブル崩壊後の最高値をつけています。

コロナショック前後

- 米国株

- 日本株

新型コロナウイルスが世界中に広がり、多数の感染者を出す中、米国S&P500指数は2月中旬につけた3400弱から1か月で2300を割り、3割を超える下落をしました。特に3月は4度にわたり、サーキットブレーカーが発動しました。サーキットブレーカーはS&P500指数が前日終値より7%下落すると発動し、レベル1(第1段階)で全銘柄の売買が15分間停止される措置です。米国市場で歴史上サーキットブレーカーが発動されたのが5回です。そのうち4回が3月に集中していました。いかに急激な下落だったかがうかがえます。あの当時は連日夜に米国株界隈のTwitterが騒がしかったのを思い出します(苦笑)。しかし、3月下旬を底値に、GAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフト)などの大型ハイテク株が先行する形で上昇相場に転じました。6月や9月、10月などに調整局面がありましたが、上昇傾向は続きました。11月に米大統領選やワクチン開発のニュースなどで史上最高値の3660台にまでなっています。ちなみに、米国主要30社で構成するダウ工業株30種平均が節目の3万ドルを一時突破しました。

S&P500指数の5年チャート。トレーディングビュー日本語版より https://jp.tradingview.com

日経平均は年初に2万4000円台を付けましたが、3月に暴落して1万6300円台になりました。S&P500指数同様に3割超の下落でした。3月下旬に底値を付けると米国株を追うように上昇し、11月以降、バブル崩壊後の最高値を更新し続けています。現在は2万6700円台後半から2万6800円台前半です。9月の欧米株の調整局面で、主要国で下落幅が小さく踏みとどまりました。バブル崩壊後の日本株は欧米株より下落幅が大きくなる傾向でしたが、意外と底堅く驚きました。ここで注意しなければならない点があります。近年の日本株は好調ですが、あくまで「バブル後の最高値を更新」ということです。つまり、バブル時の高値を超えていないということです。1989年(自分はまだ小学生です)12月につけた史上最高値の3万8915円には遠く及んでいません。近年の日本株の好調は日銀によるETF買い支えなどが要因とされています。ETF買い入れがいつまで続くかという点も今後の日本株のポイントになると思います。※本来はTOPIXで比較するべきでしょうが、思うようなデータが見つからなかったため日経平均としました。ご了承ください。

日経平均の5年チャート(上)と1985年からのチャート。トレーディングビュー日本語版より https://jp.tradingview.com/

好調相場の心構え

- 一気に勝負すべき⁉

- 長期投資で十分

相場が好調だと個人投資家はもちろん、機関投資家にまで強気の見方が広がります。新型コロナショック後に急騰している米国電気自動車メーカーのテスラや新型コロナワクチン開発競争でリードする米国バイオ会社のモデルナ、日本のマザーズ銘柄などに集中投資し、短期売買で大きな利益を上げた人もいるでしょう。現金や金融資産を担保に借金して株を売買する信用取引で勝負を賭けている人もいるかもしれません。しかし、当面の生活に必要な現金まで株式につっこんだり、自分のリスク(価格のブレ幅)耐性を超えたりする投資はもろ刃の剣といえます。一気に数百万円から数千万円といった大きな利益が出る可能性ある投資手法は、一方で同程度の損失(あるいは負債)を抱えうるということです。

米国や全世界の株価指数に連動したインデックスファンドへの長期投資は歴史上、年平均5~7%の利益が出ています。毎月5万円を20年間積み立てれば、かなり保守的な年4.8%上昇の試算でも2000万円に到達します。置かれた個人の状況によりますが、昨年話題になった「老後2000万円問題」はある程度解決できると思います。

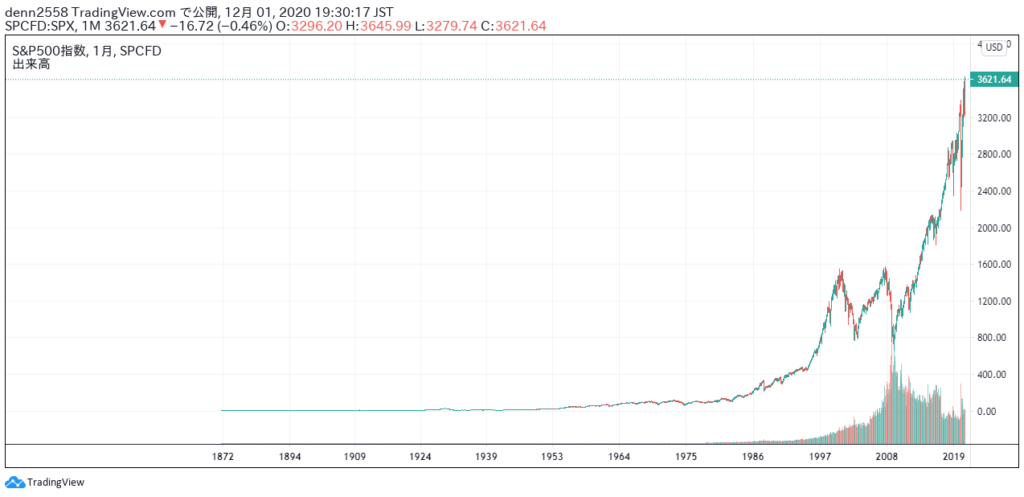

S&P500指数の過去150年チャート。トレーディングビュー日本語版より https://jp.tradingview.com/

S&P500指数の過去150年のチャートです。高値から9割近くまで下落した世界恐慌、5割以上下がったリーマンショックなどの歴史に残る大暴落を乗り越え、右肩上がりで成長しています。年平均に換算すると7%程度の上昇率です。ただ、今後10年は米国株より、日本株や新興国株に強気の予想をしているアナリストや投資家が多いようです。それでも、20年以上の長期では日本株や新興国株より米国株の方が伸びると個人的には思っています。先進国で珍しい人口増加傾向、株主優先や新技術が生まれやすい企業風土、投資家が保護されている法整備などを理由として挙げます。いずれにせよ、全世界で考えれば長期的に右肩上がりで成長するのには変わらないので、基本は全世界株のインデックスファンドを買うのが王道といえます。日本株を含めるかどうかは個人の好みになりますが、当ブログの考え方は今後触れたいと思います。

航路を守ろう

好調相場の時こそ、当初の投資目的を意識して守るべきだと思います。相場の上昇に合わせて毎月の積立額を増やすことはお勧めできません(投資に回せる余剰資金が増えたのを理由に積み立て額を増額することは全く問題ないです)。秋や冬の来ない夏はないように、いずれ株価の上昇は止まります。いつ来るかは分かりませんが、筆者が生きている間に年30%程度の下落は間違いなく何度かあると思います。もしかしたら年50%を超える暴落が来るかもしれません。しかし、今が株の買い時でないという意味でもありません。株式投資は投資期間が長いほど有利です。どんな状況でも株を持ち続けることが大切なのは変わりません。十分な余剰資金を持ち、航路をしっかりと守った投資を心掛けたいです。

焦らずに納得してから

まだ株式投資をしていない人へ。不安をあおってくる言説を見かけますが、決して焦る必要はないです。投資の名著やインデックス投資を実践している個人投資家のブログを読むなどして、勉強して自分が納得してから始めるのが良いと思います。焦って始めてしまうと、売買手数料が高い店舗型証券会社や銀行で運用コストが割高なファンドを買わされたり、暴落時に投げ売りしたりしてしまう恐れがあります。前回のブログでも「敗者のゲーム」「ウォール街のランダム・ウォーカー」「インデックス投資は勝者のゲーム」などの名著を挙げています。ちなみに、筆者は良心的な記事を上げていると思うインデックス投資ブロガーをTwitterでフォローしています。また、当ブログが支えになればうれしいです。

このブログに来ていただき、最後まで読んでくださり、ありがとうございました。今回は好調相場を受けて急遽記事内容を変えました。今回は少し長くなってしまいました…。また次回やTwitterでお会いしましょう。

コメント