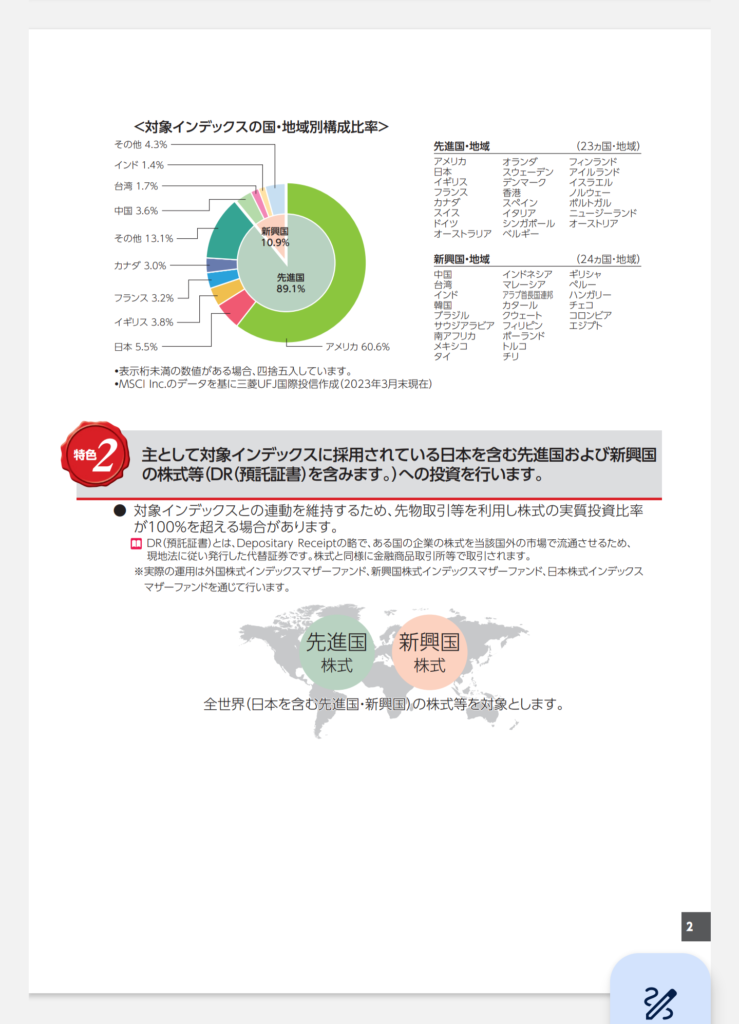

こんにちは、私個人は時価総額加重平均型かつ低コストの全世界株式(日本含む)、全世界株式(日本除く)、先進国株式(日本除く)、全米株式、S&P500の各指数に連動するインデックスファンドならば、正直どれを選んでもいいと思っている面もあります。世界の時価総額の6割は米国株式で、8割半ばは先進国株式(日本除く)です。単一国かつ単一通貨建てになる後ろの米国株式のみの指数の二つは別として、前半に記した三つは国・地域及び通貨建ての観点でも十分な分散がされています。しかし、正直どれでもいいからこそ、最も世界の時価総額の比率に近く、最も国・地域、通貨分散がされている全世界株式(日本含む)インデックスファンドがおおむねよりベターなのではないかと年々思うようになりました。

楽天証券広告

SBI証券広告

株式内の配分をシンプルにしたくなった

私自身、元々は時価総額加重平均型の全世界株式(除く日本)をより好む傾向にありました。時価総額加重平均型の全世界株式(含む日本)が基本かつ王道と頭では分かっていても、米国株式を8割程度、米国株式以外の世界中の株式を2割程度が個人的な好みだなあと何となく感じていた時期もありました。国別の配分を考えたり、低コストインデックスファンドをどう組み合わせたりすればいいのだろうかと試行錯誤したりするのが楽しく感じていた時もありました。本来もっと、もっと、もっと、もっと、もっと大切なリスク許容度に応じたリスク資産(=株式インデックスファンド)、無リスク資産(個人向け国債変動10年)の配分よりも、株式内部の配分にこだわるきらいもあったように振り返りっています。しかし、本業関係などで多忙気味になったことも影響したのか、株式内の配分を考えるのがだんだんめんどくさくなってきました。おおむね世界の市場平均通りになっている時価総額加重平均型の全世界株式(含む日本)インデックスファンドがシンプルかつ負担が小さいと感じるようになりました。リスク資産を時価総額加重平均型の全世界株式(日本含む)インデックスファンド1本に決めてしまえば、リスク資産内部の配分を考えたり、当初の想定よりずれた時にリスク資産内部でのリバランスやリアロケーションしたりする必要がなくなります。リスク許容度に応じたリスク資産と無リスク資産の配分を考え、確認する上での負担が大幅に軽減します。リバランスやリアロケーションも、リスク資産と無リスク資産の配分のみを考え、確認し、必要ならば実行でOKです。

アマゾン広告

コメント